Am 17. Oktober 2018 feierte der ERSTE BOND LOCAL EMERGING seinen 10. Geburtstag. Ein guter Zeitpunkt um die Anlageklasse „Schwellenländeranleihen in Lokalwährungen“ genauer zu betrachten, so Christian Gaier, Senior Fondsmanager der Erste Asset Management.

Was ist die Charakteristik von einem Anleihenfonds, der in Lokalwährungen von Schwellenländern veranlagt?

Das interessante an dem Fonds ist, dass dieser ausschließlich in Emittenten aus den Schwellenländern („Emerging Markets“) veranlagt. Dazu zählen zum Beispiel Staatsanleihen aus zentral- und osteuropäischen Ländern wie Ungarn oder Polen, asiatische Emittenten wie Thailand oder Malaysia, Lateinamerika, dem Nahen Osten und aus Afrika.

Die Anleihen notieren in der jeweiligen Landeswährung, wie zum Beispiel in mexikanischem Peso, brasilianischem Real, polnischem Zloty oder südafrikanischem Rand. Das mit einem Investment verbundene Fremdwährungsrisiko wird dabei bewusst nicht abgesichert. Der Vorteil für den Euro-Investor liegt darin, dass die Kupons bzw. Zinsniveaus in diesen Ländern teilweise deutlich höher sind. Das Risiko sind die höheren Kursschwankungen, die damit verbunden sind.

Turbulenter Start vor zehn Jahren

Trotz der Fondsgründung in den Nachwehen der Lehman Brothers Pleite vom 15. September 2008 und der damals vorherrschenden Verunsicherung auf den Märkten, war es aus unserer Sicht der nächste logische Schritt die Produktpalette für Schwellenländer-Staatsanleihen zu erweitern.

Waren wir damals noch unter den ersten Anbietern, hat sich die Asset Klasse in der Zwischenzeit etabliert und ist fixer Bestandteil so mancher Asset Allokation.

Anlageklasse wächst weiter indem neue Länder wie China, Serbien und Afrikanischen Staaten investierbar werden

Während das Investmentuniversum vor zehn Jahren 15 Länder mit einer durchschnittlichen Zinssensitivität von 4,2%*) umfasste, stehen dem Fondsmanagement heute Anleihen aus 19 Ländern mit einer durchschnittlichen Zinssensitivität von 5,1%1) zur Verfügung. Die steigende Zinssensitivität belegt auch das reifer werden des bestehenden Investment-Spektrums und die Fähigkeit der einzelnen Länder Anleihen mit immer längeren Laufzeiten in Lokalwährung zu emittieren, was eine fristenkonforme Finanzierung ermöglicht. Das ist positiv für den jeweils heimischen Bankensektor und Unternehmen, denen die Zinskurve mit den verschiedenen Fristigkeiten als Grundlage zur Finanzierung in Lokalwährung dient.

Die größere Anzahl der Länder und die steigende Zinssensitivität belegt die rasante Entwicklung dieser Anlageklasse.

Aber auch die nächsten Länder klopfen bereits an die Türe. Das größte davon ist China. Als drittgrößter Lokalmarkt weltweit – und mit Abstand größter Lokalmarkt in den Emerging Markets – bedeutet dies eine weitere Aufwertung der Asset Klasse und weiterhin steigendes Interesse internationaler Investoren.

Aber auch andere Länder wie Ägypten, Kasachstan, Nigeria und Serbien sind durchaus Kandidaten.

Finanzierung im Wandel

Die zunehmende Finanzierung der Staatshaushalte in Landeswährung ist aus Investoren Sicht eine positive Entwicklung. Neben der Entstehung der neuen Anlageklasse „Schwellenländer-Anleihen in Lokalwährung“ als Investmentopportunität, profitieren auch die einzelnen Länder von einer geringeren Abhängigkeit von Finanzierungen in US Dollar.

Das Verhältnis Lokalwährungsschulden zu Fremdwährungsschulden ist außerdem ein wichtiger Indikator in der Beurteilung der Finanzierungsstruktur der jeweiligen Staatshaushalte aus Investorensicht.

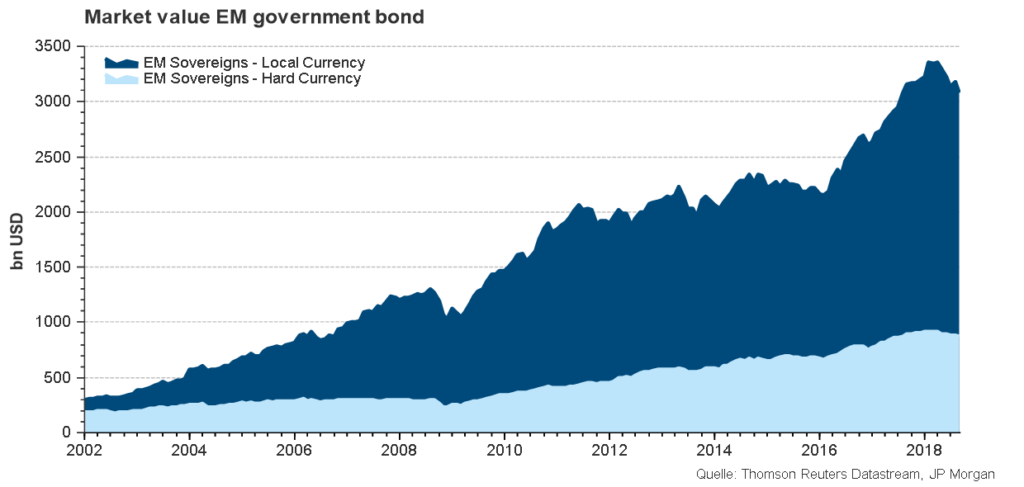

Vergleich Marktwert von Schwellenländerleihen in Lokalwährung und in harter Währung 2002-2018)

Vergleich Marktwert von Schwellenländerleihen in Lokalwährung und in harter Währung 2002-2018)Wenn die Gesamtschulden im tragbaren Rahmen sind, was in den meisten Emerging Markets Volkswirtschaften der Fall ist, wirkt sich diese Entwicklung positiv auf die Risikoaufschläge aus. Das heißt die Finanzierung wird dadurch für diese Länder günstiger.

Rendite und Währung bestimmen die Attraktivität dieser Anlageklasse

Die Bewertung der Attraktivität von Schwellenländeranleihen in Lokalwährungen basiert auf zwei Faktoren:

-

Die Rendite2:

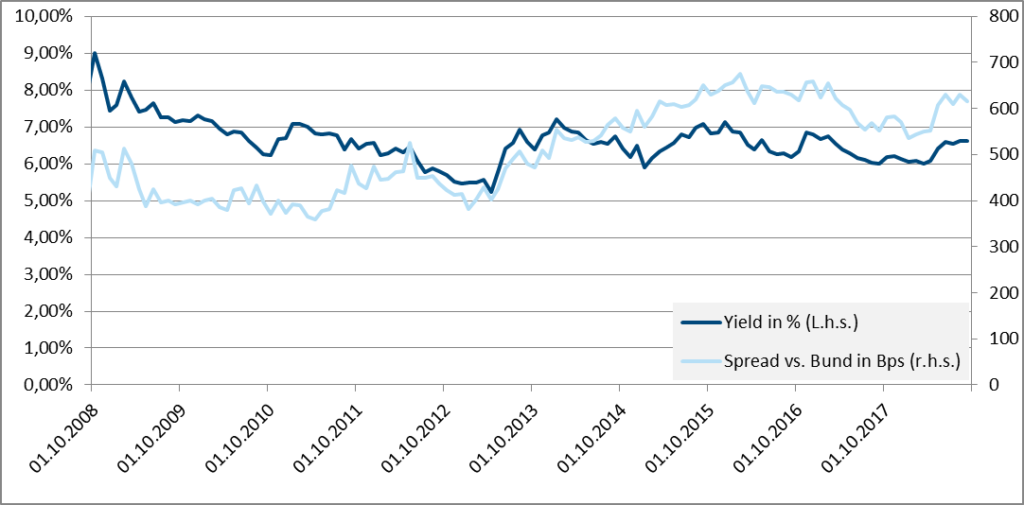

Während bereits das absolute Rendite Niveau von knapp 6,75% attraktiv klingt2, muss diese immer auch mit einer risikofreien Alternativen verglichen werden um diese in den richtigen Kontext zu setzen.

Als Euro Investor wird dafür die Rendite der 10 jährigen deutschen Staatsanleihe als Referenzwert herangezogen und der Risikoaufschlag (Renditedifferenz) errechnet. Derzeit beträgt die Renditedifferenz knapp 625 Basispunkten (das sind 6,25%-Punkte) – ein auch im historischen Vergleich interessanter Wert.

Renditeniveau Anleihen aus Schwellenländern und die Renditedifferenz im Vergleich zu deutschen Staatsanleihen (2008-2018) Quelle: Bloomberg; Daten per 15.10.2018; die Kennzahl „Rendite“ entspricht der durchschnittlichen Wertpapierrendite der in einem Index oder Investmentfonds gehaltenen Wertpapiere vor Abzug von Kosten aus der Absicherung von Fremdwährungsrisiken; bitte beachten Sie, dass diese Rendite-Kennzahl nicht der Wertentwicklung entspricht. In dieser Kennzahl werden auch keine ertragsmindernden Kosten wie die Verwaltungsgebühr oder individuelle Konto– und Depotgebühren berücksichtigt.

Quelle: Bloomberg; Daten per 15.10.2018; die Kennzahl „Rendite“ entspricht der durchschnittlichen Wertpapierrendite der in einem Index oder Investmentfonds gehaltenen Wertpapiere vor Abzug von Kosten aus der Absicherung von Fremdwährungsrisiken; bitte beachten Sie, dass diese Rendite-Kennzahl nicht der Wertentwicklung entspricht. In dieser Kennzahl werden auch keine ertragsmindernden Kosten wie die Verwaltungsgebühr oder individuelle Konto– und Depotgebühren berücksichtigt.

Für den traditionellen Euro-Anleihen-Investor, sprich Euro-Staatsanleihen oder Euro-Unternehmensanleihen-Investor, endet hier die Analyse, da er keinem Währungsrisiko ausgesetzt ist.

Im Fall von Emerging Markets Lokalwährungen und des ERSTE BOND LOCAL EMERGING muss jedoch auch die Attraktivität der zweiten Komponente im Fonds – die Währung – in Betracht gezogen werden. Diese kann durchaus als Chance und nicht nur als Risiko verstanden werden.

-

Die Währung:

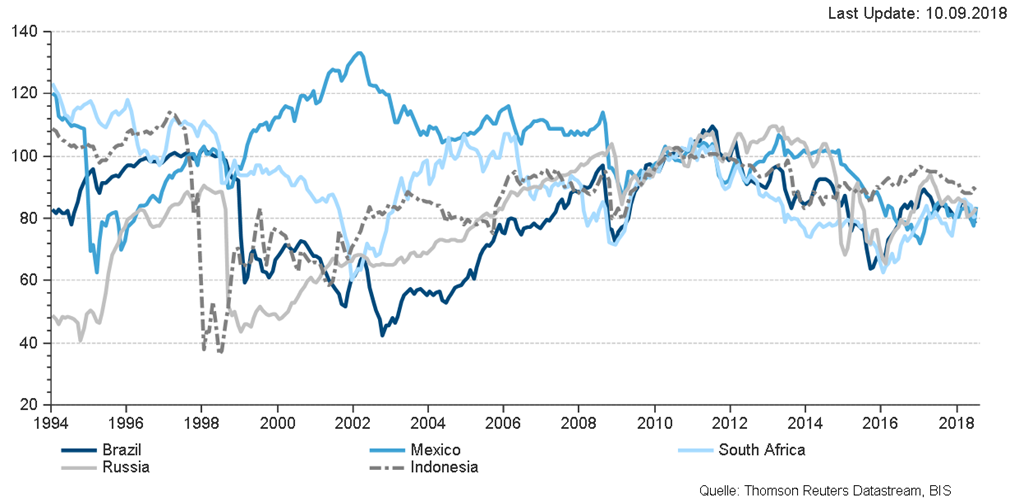

Ein marktüblicher Indikator für Lokalwährungen sind real effektive Wechselkurse. Diese bilden nicht ausschließlich Veränderungen der Marktkurse, sondern auch Veränderungen des relativen Preisniveaus ab. Aus diesem Grund werden sie als langfristiger Indikator für die Wettbewerbsfähigkeit eines Landes verwendet.

Basierend auf diesem Indikator kann man aktuell von keiner Überbewertung der Emerging Markets Lokalwährungen sprechen.

Wichtig: Die Währungskomponente bringt eine hohe Schwankungsfreudigkeit (Volatilität) in ein Portfolio. Diese ist für den klassischen Euro Bond Investor eine neue Erfahrung und verunsichert so manchen Investor, da diese die gesamte Portfolio-Volatilität erhöht.

Die Währungsvolatilität ist auch als Chance zu verstehen, da durch aktives Management immer wieder kurz und mittelfristige Investitionsmöglichkeiten genutzt werden können – auch wenn der Fokus auf einer strategischen Ausrichtung des Fonds auf dem langfristen Wertzuwachs liegt.

Fazit

Auf längere Sicht profitiert ein Anleger von dem höheren Renditeniveau dieser Anleihen. Der Investor erkauft sich die höhere Rendite mit einem höheren Risiko, das vor allem durch die teilweise kräftig ausfallenden Währungsschwankungen beeinflusst wird. Aktuell ist das Renditeniveau dieser Anleihen für einen risikofreudigen Investor interessant, insbesondere im Vergleich zu einer deutschen oder österreichischen Staatsanleihe.

1) Modified Duration = Zinsempfindlichkeit einer Anleihe; sie gibt die prozentuelle Änderung des Preises bei einer absoluten Änderung des Renditeniveaus um 1%-Punkt an; Berechnung auf Basis eines globalen Schwellenländeranleihenindex (JP Morgen);

2) Die Kennzahl „Rendite“ entspricht der durchschnittlichen Wertpapierrendite der in einem Index oder Investmentfonds gehaltenen Wertpapiere vor Abzug von Kosten aus der Absicherung von Fremdwährungsrisiken; bitte beachten Sie, dass diese Rendite-Kennzahl nicht der Wertentwicklung entspricht. In dieser Kennzahl werden auch keine ertragsmindernden Kosten wie die Verwaltungsgebühr oder individuelle Konto– und Depotgebühren berücksichtigt; Daten per 15.10.2018; Quelle: Bloomberg

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.