von Harald Egger, Chief Analyst der Erste Asset Management.

Die Auswahl von Aktien auf Basis von bestimmten Faktoren ist in letzter Zeit wieder populär geworden. Dabei handelt es sich aber keineswegs um eine neue Entwicklung. Bereits in den 90er Jahren gab es zahlreiche akademische Publikation die beschreiben, dass es Aktien mit bestimmten Eigenschaften gibt, die einem Teil der modernen Portfoliotheorie von Markovitz aus dem Jahr 1952, und zwar dem Risikobegriff, widersprachen.

Diese Theorie besagt, dass eine höhere Wertentwicklung (Performance) nur mit einem höheren Risiko zu erzielen ist. Die Realität hat dieser Theorie in vielen Fällen widersprochen.

Doch was sind das für Eigenschaften, die eine bessere Wertentwicklung, und zwar risikobereinigt, in Aussicht stellen? Untersucht und vorgestellt wurden Dutzende solcher Kriterien, wobei nur wenige bis heute allgemein anerkannt sind:

Aktienfaktoren (bzw. Aktienstrategien) – Übersicht

| Value-Strategie | Aktien werden auf Basis von Bewertungskennzahlen ausgewählt (z. B. niedriges Kurs-Gewinn-Verhältnis oder hohe Dividendenrendite |

| Momentum-Strategie | Aktien, die in der Vergangenheit z. B. über die letzten 6 oder 12 Monate den Markt in der Wertentwicklung geschlagen haben |

| Size-Strategie | Aktien die nur eine niedrige Börsenkapitalisierung haben, sogenannte Small Caps |

| Qualitätsaktien-Strategie | Aktien von Unternehmen mit hochprofitablen Geschäftsmodellen, niedrigem Verschuldungsgrad und einer stabilen Gewinnentwicklung |

| MinVola-Strategie | Aktien mit einer geringeren Schwankungsfreudigkeit (niedrige Volatilität) im Vergleich zu einem Aktienindex |

Im weiterem Sinn kann man auch Emerging Markets Aktien als Faktorstrategie dazu zählen, oder Growth-Strategien. Wobei es für den Faktor Growth/Wachstum bis heute keine einheitliche Definition gibt.

Manchmal wird die vergangene Gewinnentwicklung für die Portfoliozusammensetzung herangezogen, oft ist es auch die zukünftig erwartete Gewinnentwicklung oder die Aktienkursdynamik (Preis-Momentum), manchmal eine Kennzahl wie ein hohes Preis/Buchwert-Verhältnis.

Eine mögliche Outperformance gegenüber dem Gesamtmarkt ist die eine Sache, doch wie verhält es sich mit dem Risiko?

Gerade in turbulenten Börsenzeiten, haben viele Investoren ein Bedürfnis nach Sicherheit. Ein Maß für die Sicherheit ist die Volatilität. Je geringer die Volatilität, desto weniger schmerzhaft sollten die Verluste in schwierigen Phasen ausfallen. Wenn der Gesamtmarkt fällt, sind fast alle Aktien davon betroffen. Allerdings kann das Ausmaß recht unterschiedlich ausfallen.

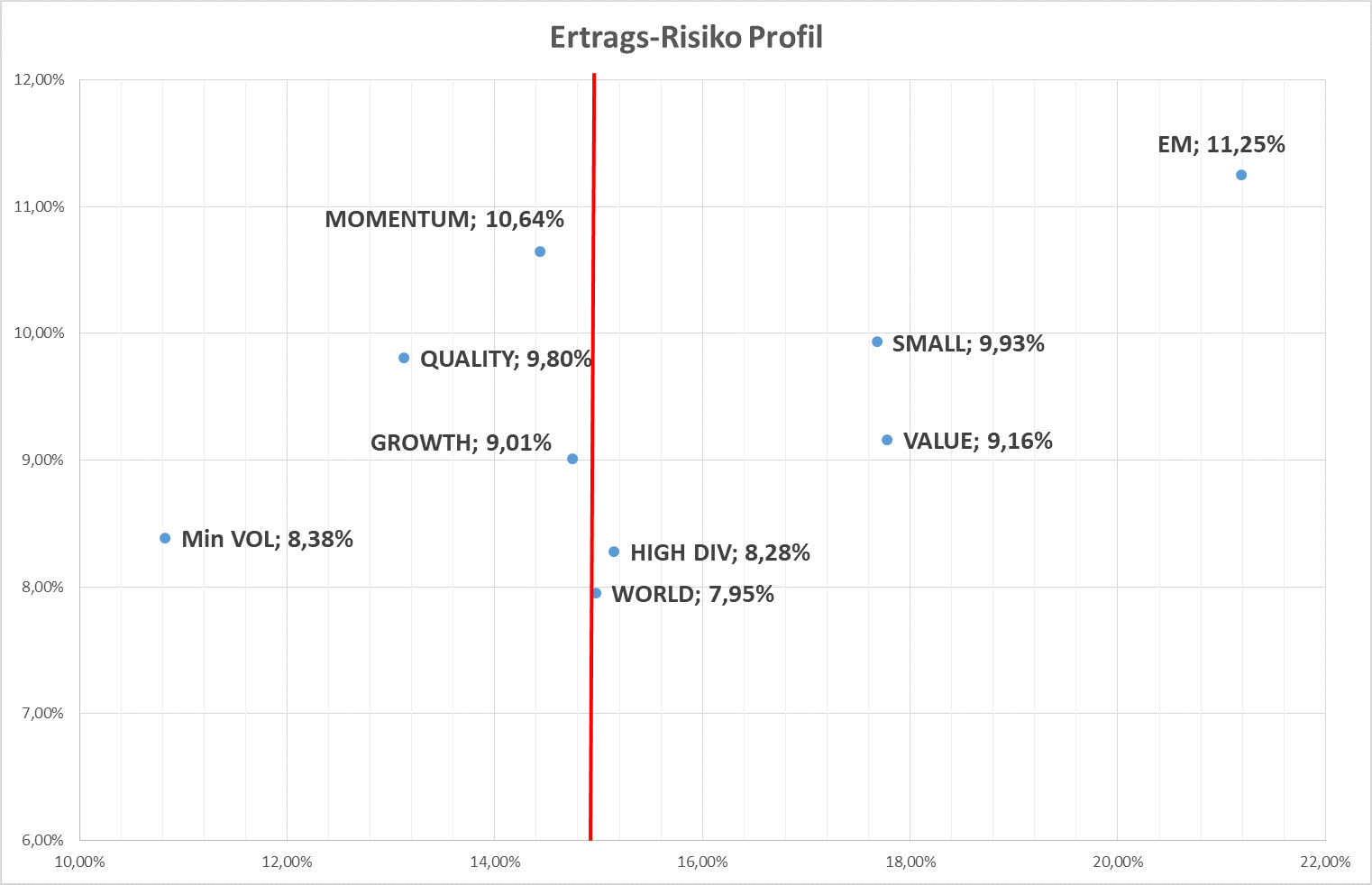

Bezogen auf die bekanntesten Faktoren, betrachten wir in Graphik 1 das Risiko (x-Achse)/ Ertragsprofil (y-Achse) unter Berücksichtigung der letzten 20 Jahre:

Ertrags-Risikoprofil verschiedener Aktienstrategien (- 20 Jahre)

Grafik 1; Quelle: Bloomberg; Erste Asset Management; annualisierte Werte. In den Auswertungen sind keine Spesen oder Steuern berücksichtigt; eigene Berechnungen

Grafik 1; Quelle: Bloomberg; Erste Asset Management; annualisierte Werte. In den Auswertungen sind keine Spesen oder Steuern berücksichtigt; eigene Berechnungen

Alle genannten Aktienstrategien (Faktoren) konnten über einen Zeitraum von 20 Jahren eine Outperformance generieren (allerdings nicht zwangsläufig zur selben Zeit). Unter einer Faktor-Performance verstehen wir die Wertentwicklung (Performance) eines Portfolios mit Aktien, die eine dieser oben genannten Eigenschaften teilen.

Die Faktoren Momentum, Qualität, Wachstum und MinVola weisen ein geringeres Risiko als der Gesamtmarkt auf.

Qualitätsaktien in turbulenten Zeiten bevorzugt

Hohe Dividenden, Value, Small Caps und Emerging Markets konnten ebenfalls outperformen, allerdings verbunden mit einem höheren Risiko. Gerade in turbulenten Zeiten ist aber ein geringes Risiko eine willkommene Eigenschaft.

Investoren sollten derzeit also Qualitätsaktien, Wachstumsaktien und Aktien mit niedriger Volatilität bevorzugen. Aktien mit überdurchschnittlichem Risiko werden in einer Börsenkorrektur wahrscheinlich stärkere Verluste einfahren.

Value-,Small-Caps und Emerging Markets mit herben Verlusten in der Krise

Aktuell befinden sich die Aktienmärkte mitten in einer Korrektur. Vom 20. Feb.-24.März hat ein globales Aktienportfolio über 30% an Wert eingebüßt, konnte allerdings in den folgenden 20 Tagen um 28% zulegen.

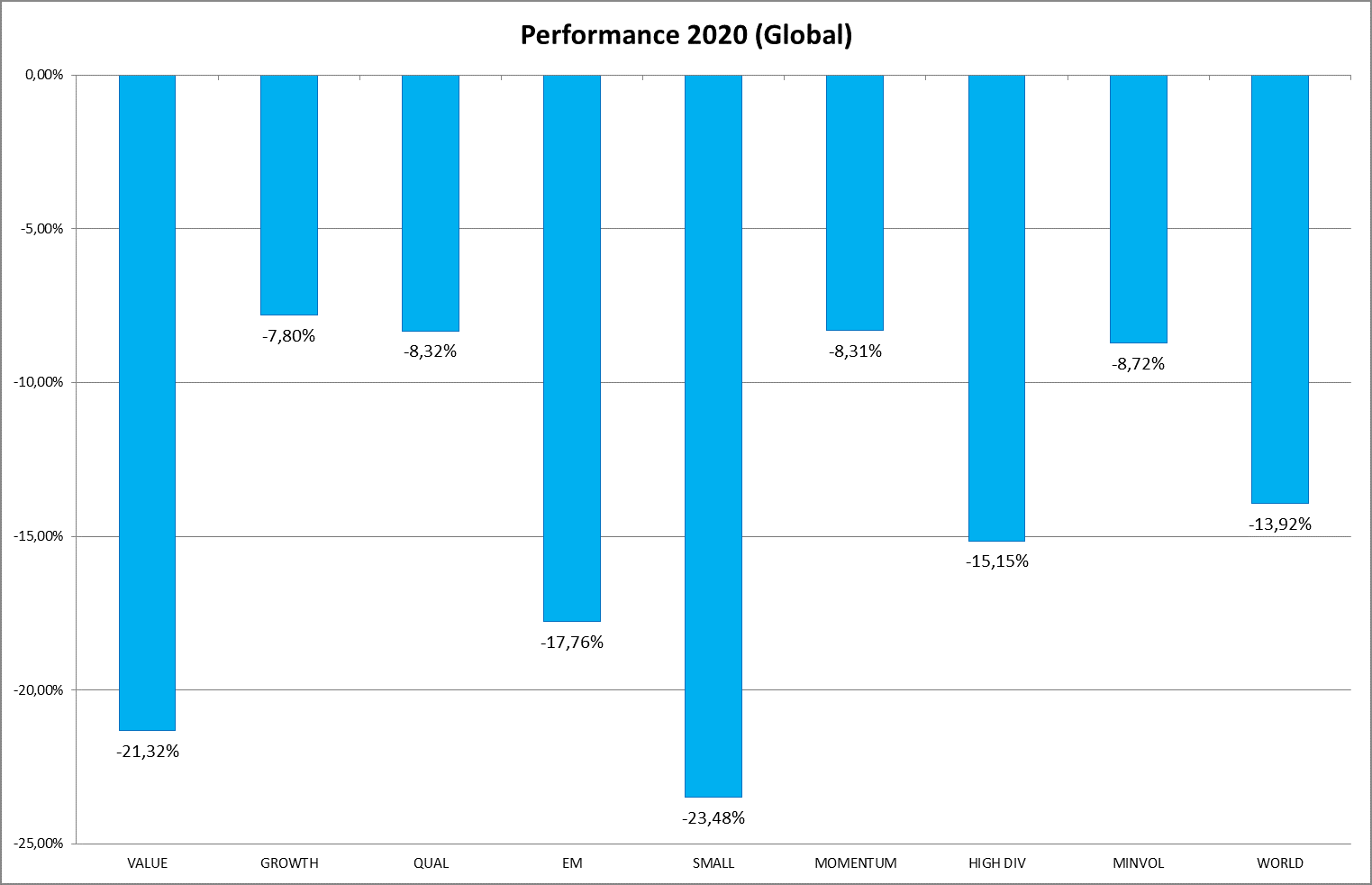

Die Faktoren haben sich in dieser Zeit recht unterschiedlich verhalten, wie aus der Graphik 2 ersichtlich ist. Value und Small Cap Aktien haben herbe Verluste einstecken müssen, während Qualitäts-, Wachstums-, Momentum und MinVola-Aktien sich weitaus besser halten konnten.

Damit bestätigt sich die Aussage aus Graphik 1, dass manche Faktoren weniger riskant sind als andere Faktoren.

Wertentwicklung verschiedener Aktienstrategien im Vergleich (2020)

Grafik 2; Quelle: Bloomberg

Grafik 2; Quelle: Bloomberg

Neben Value (siehe oben) und Small Caps (Unternehmen mit einem geringer Börsenwert), zählten erwartungsgemäß auch die Emerging Market (Aufstrebende Märkte in Asien und Südamerika z.B.) Aktien zu den Verlierern. Value Aktien haben zwar eine niedrige Bewertung (z.B: Kurs/ Buchwert, Kurs/ Gewinn-Verhältnis), dies hat allerdings zumeist einen Grund und bietet keineswegs Schutz vor überdurchschnittlichen Verlusten.

Diese Aktien sind stärker von einer konjunkturellen Entwicklung abhängig und verhalten sich dann unvorteilhaft, wenn sich die wirtschaftlichen Rahmenbedingungen verschlechtern.

Das heißt, wer eine schnelle Erholung nach der Corona-Krise erwartet, kann jetzt attraktiv bewertete Value Aktien kaufen. Eine sogenannte V-Erholung wird allerdings nur mehr von einer Minderheit erwartet.

Qualitätsaktien auf lange Sicht interessant

Wer weiterhin eine schwierige Börsenphase erwartet und langfristig dennoch die Chance auf eine bessere Wertentwicklung als der gesamte Aktienmarkt wahren möchte, greift jetzt zu Qualitätsaktien mit überdurchschnittlichem Gewinnwachstum und geringer Schwankungsfreudigkeit.

Gerade diese Aktien eignen sich für Anleger mit einem langen Anlagehorizont und für Anleger, die nicht ständig ihr Portfolio an die konjunkturelle Entwicklung anpassen wollen.

Veranlagungstipps für die Strategie Qualitätsaktien

Der ERSTE EQUITY RESEARCH investiert in Qualitätsaktien. Die Basis für die Titelauswahl ist die öffentlich zugängliche Empfehlungsliste des Erste Group Research. Diese Aktienliste besteht zu ca. 80% aus „Global Playern“, also den wichtigsten und größten Unternehmen ihrer Branche, und zu 20% aus sogenannten „Rising Stars“. Das sind Unternehmen, die in den kommenden Jahren zu Global Playern werden könnten.

Das aktuelle Fondsportfolio besteht aus 49 Aktien, wobei zurzeit Titel aus Branchen bevorzugt werden, die weniger konjunkturabhängig sind als andere. Das sind z. B. die Gesundheitsbranche oder Informationstechnologie, welche zusammen etwa die Hälfte des Fonds ausmachen. Vom derzeitigen wirtschaftlichen Abschwung stark betroffene Branchen wie Tourismus, Freizeit, Automobil oder Rohstoffe sind im Fonds aktuell nicht vertreten.

Weitere Aktienfonds, die bei der Titelauswahl auf hohe Qualität und Wachstum setzen sind der ERSTE STOCK GLOBAL und der ERSTE FUTURE INVEST. Diese Fonds haben sich in der aktuellen Krise gut gehalten.

Ein Dossier zum Thema Coronavirus: https://blog.de.erste-am.com/dossier/coronavirus/

Wichtige rechtliche Hinweise

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.