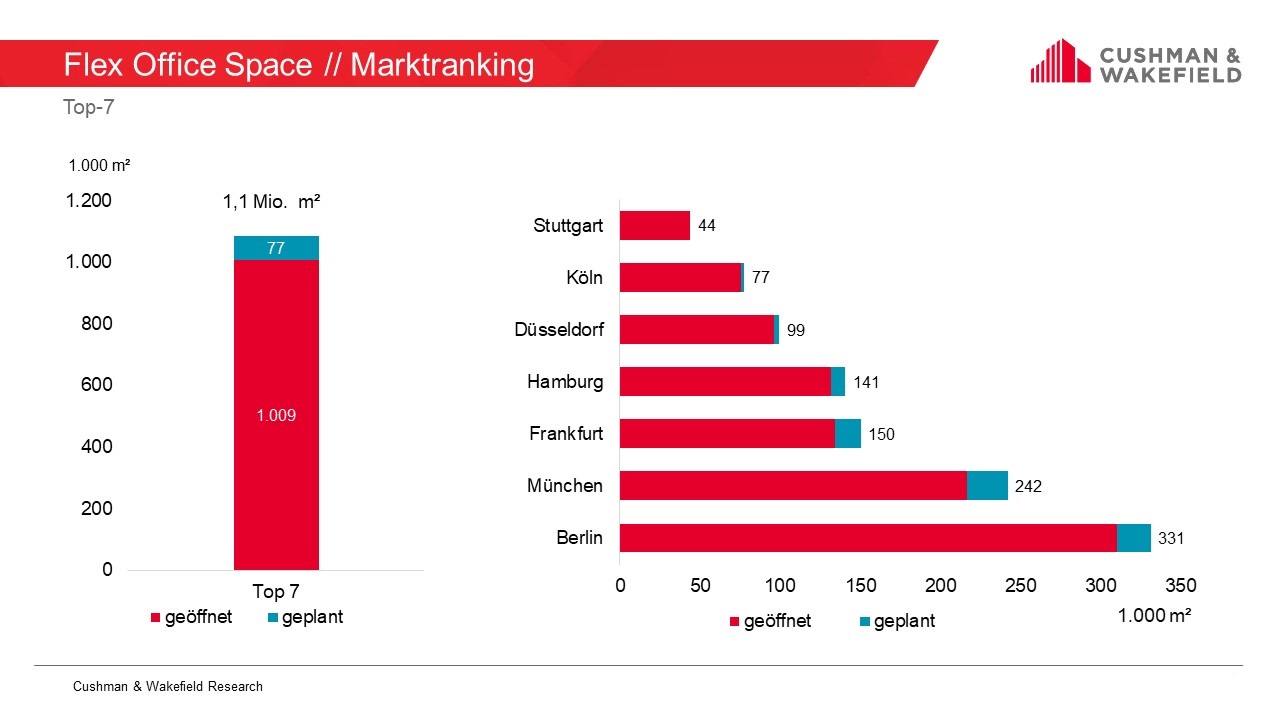

In einer jüngsten Analyse hat Cushman & Wakefield, eines der größten Immobilienberatungsunternehmen weltweit, die Flex-Office-Märkte in den Top-7-Städten Deutschlands untersucht (Foto: Tina Reuter, Head of Germany von Cushman & Wakefield). Die Ergebnisse basieren auf Daten von fast 260 Betreibern, die an mehr als 600 Standorten eine Gesamtfläche von rund 1,1 Mio. m2 managen. Sie lassen sich in klassische Business-Center- Betreiber, Coworking-Space-Betreiber sowie Hybridanbieter, welche eine Kombination aus Privatbüros und Arbeitsplätzen im Open Space anbieten, unterteilen. Zu letztgenannten Kategorie zählen große Unternehmen wie Design Offices, wework, mindspace oder Spaces.

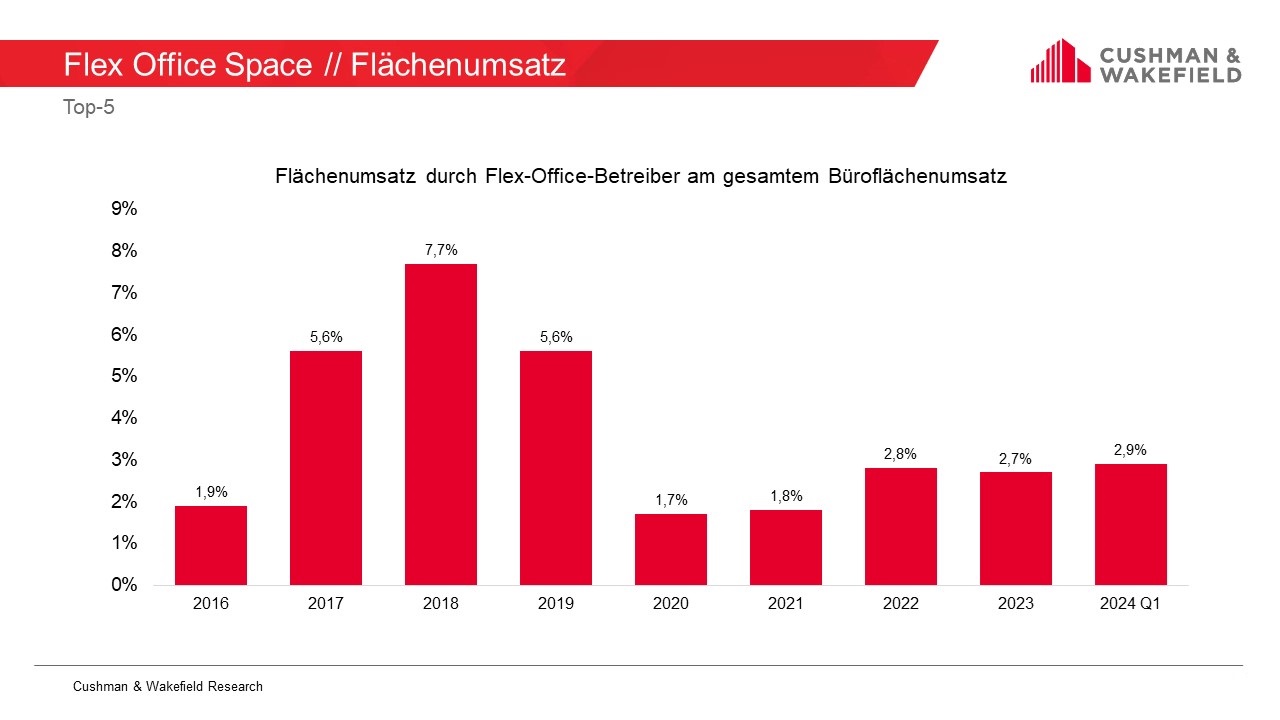

Im Jahr 2023 erzielten Flex-Office-Betreiber einen Büroflächenumsatz von 56.000 m2, was 2,7 Prozent des Gesamtumsatzes entsprach. In diesem Zeitraum wurden 27 Standorte neu eröffnet und 15 geschlossen. Die im vergangenen Jahr erfolgten Eröffnungen umfassten zusammen rund 55.000 m2, während Schließungen etwa 50.000 m2 betrafen.

Im 1. Quartal 2024 haben die Betreiber an sieben neuen Standorten auf 13.000 Quadratmetern Flex-Spaces eröffnet. Gleichzeitig wurden an 22 Standorten 51.000 m2 geschlossen. In diesem Jahr könnte erstmals eine leichte Nettoreduzierung des Flex-Bestands eintreten, da aus aktueller Sicht Schließungen von 60.000 m2 bereits erfolgt oder für das laufende Jahr geplant sind. Bis dato noch nicht veröffentlichte Schließungen könnten noch hinzukommen. Die größte Schließungswelle zeigt sich dabei unter den Hybridbetreibern, die in der Regel die flächenmäßig größten Standorte aufweisen. Die Gesamteröffnungen für 2024 belaufen sich auf rund 57.000 m².

„Eröffnungen und Schließungen sind regulärer Bestandteil des Flex-Office-Marktgeschehens. Die größten Zuwächse erfolgten in den Jahren 2018 und 2019 mit jeweils fast 200.000 Quadratmetern. Seit dem Beginn der Corona-Krise kam es zu vermehrten Schließungen, mit einem Höhepunkt von etwa 120.000 Quadratmetern im Jahr 2021“, ordnet Tina Reuter, Head of Germany von Cushman & Wakefield die Zahlen ein.

Helge Zahrnt, Head of Research & Insight Germany bei Cushman & Wakefield, ergänzt: „Neben den üblichen Umzügen im Zuge von Standortoptimierungen wurden 2023 und 2024 durch die Insolvenzen von Betreibern wie rent24 und workrepublic mehrere Standorte geschlossen. Manche dieser Standorte werden von Mitbewerbern übernommen, einige befinden sich aber noch in Abwicklung.“

Zukünftige Entwicklungen und Planungen

Aktuell befinden sich 78.000 m2 an neuen Flex-Office-Flächen in Planung, verteilt auf 39 Standorte. Allein im Zeitraum zwischen dem 2. und 4. Quartal 2024 sind Eröffnungen von 38.000 m2 an 24 Standorten vorgesehen. Diese Zahlen zeigen, dass trotz des leichten Nettorückgangs im Bestand weiterhin in neue Standorte investiert wird.

Größte Märkte und Betreiber

Berlin bleibt die Flex-Office-Hauptstadt in Deutschland mit einer Kombination aus bestehenden und geplanten Standorten, die insgesamt rund 330.000 m2 umfassen. Es folgen München (rund 242.000 m2) und Frankfurt (rund 150.000 m2). Die flächenmäßig größten Betreiber in den Top-7-Märkten sind Design Offices, Regus, wework, mindspace und Spaces, wobei Regus die meisten Standorte hat.

Wirtschaftliche Rahmenbedingungen und Preisentwicklungen

Die Preise für die verschiedenen Arbeitsplatzoptionen in Flex Offices variieren im Frühjahr 2024 deutlich. So liegen die durchschnittlichen Angebotspreise für Hot Seats bei 245 Euro, für Fixed Seats bei 350 Euro und für einen Arbeitsplatz in einem Privatbüro bei 450 Euro. Bei einigen Anbietern liegen die Preise für Privatbüros über 1.000 Euro, was die erheblichen qualitativen Unterschiede zwischen den Standorten und Konzepten widerspiegelt.

Marktrends und Nutzerverhalten

„Der deutsche Flex-Office-Markt bleibt attraktiv, trotz eines strukturellen Nachfragewandels, bei dem Büronutzer zunehmend kleinere Flächen mit höherer Qualität bevorzugen, was sich in der Bereitschaft niederschlägt, höhere Mietpreise zu zahlen. Diese Büros befinden sich vornehmlich in hochwertigen Lagen und bieten flexible Nutzungsoptionen, die sowohl als temporäre als auch als dauerhafte Lösungen dienen können“, erklärt Helge Zahrnt.

Auch vor dem Hintergrund einer unsicheren Wirtschaftslage und der gemischten Marktaussichten, die sich sowohl in Schließungen und Insolvenzen als auch in Eröffnungen und Expansionen manifestieren, passt sich der Markt weiterhin an. Insbesondere ist hier der Trend zu Management Agreements zu nennen. Diese ermöglichen Betreibern, im Auftrag von Immobilieneigentümern zu handeln, oft mit variablen Umsatz- oder Gewinnbeteiligungen und sowohl unter eigener als auch unter fremder Marke.

„Trotz wirtschaftlicher Herausforderungen und der aktuellen Marktunsicherheiten zeigt der deutsche Flex-Office-Markt eine bemerkenswerte Resilienz und bietet weiterhin Chancen für Wachstum und Innovation. Die Entwicklungen in den kommenden Monaten werden entscheidend sein, um die langfristigen Aussichten und das Potenzial dieses dynamischen Marktsegments zu bewerten“, fasst Tina Reuter zusammen.