Zusammenfassung:

Die Sustainable Finance Disclosure Regulation (SFDR) zielt darauf ab, Transparenz und Vergleichbarkeit im Kapitalmarkt zu fördern und Greenwashing zu bekämpfen. Diskussionen zur Umsetzung zeigen jedoch, dass viele Anforderungen für Finanzinstitute herausfordernd sind und oft unklar formuliert wurden. Die Europäische Kommission hat eine Konsultation durchgeführt, um Feedback zu der Ausgestaltung der SFDR einzuholen und mögliche Änderungen zu diskutieren.

Zentrale Themen der Konsultation sind die Änderung der Offenlegungsanforderungen auf Unternehmensebene, die Ausweitung von Offenlegungspflichten auf alle Finanzprodukte sowie die Einführung neuer Produktkategorien. Stefan Fritz, Senior Consultant der PPI AG, ordnet die diskutierten Änderungen der SFDR ein und analysiert ihren Impact auf die Finanzinstitute.

Die neue SFDR – Worauf sich Banken vorbereiten sollten

Es gibt kaum ein Thema, das die Gemüter am nachhaltigen Kapitalmarkt so erhitzt hat, wie die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation – SFDR). Die am 10. März 2021 in Kraft getretene Verordnung 2019/2088 hat sich zum Ziel gesetzt, Transparenz und Vergleichbarkeit zu fördern und damit Greenwashing zu bekämpfen. Doch bereits kurz nach ihrem Inkrafttreten gab es zahllose Diskussionen zur Umsetzung der Verordnung. Die Anforderungen würden die Finanzinstitute überfordern, viele Regeln seien unscharf formuliert und die bisherige Offenlegung auf Produktebene (Artikel 6, 8 und 9) würde Greenwashing eher befördern als bekämpfen. Trotz zahlreicher Klarstellungen der Aufsichtsbehörden und EU-Kommission reißen die Diskussionen bis heute nicht ab.

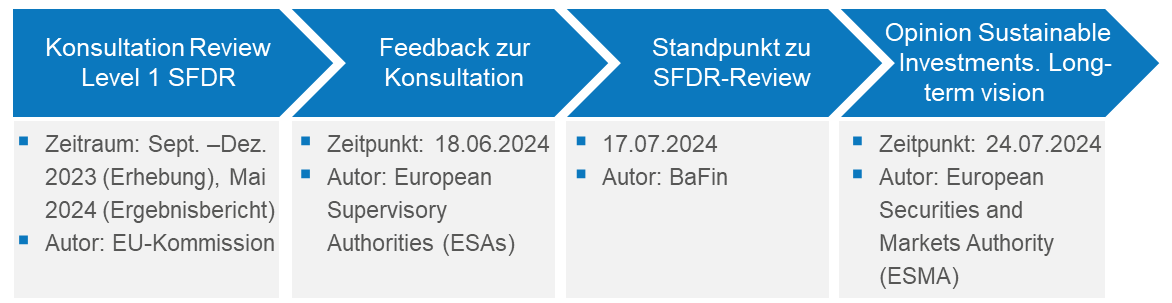

Die Europäische Kommission hat im Zuge eines Reviews von Level 1 der Offenlegungsverordnung (Level 1 ist der eigentliche Rechtstext von 2019, Level 2 ist die delegierte Verordnung von 2022) beschlossen, die Missstände anzugehen. Von September bis Dezember 2023 hat sie eine Konsultation ins Leben gerufen. Akteure am Finanzmarkt und weitere relevante Stakeholder konnten ihre Meinung zur künftigen Ausgestaltung der Offenlegungsverordnung kundtun.

Im Mittelpunkt der Konsultation standen drei Themenkomplexe, welche einen hohen Impact auf Hersteller und Vertreiber nachhaltiger Finanzprodukte hätten:

- Änderung der Offenlegungsanforderungen auf Unternehmensebene (PAI-Statement)

- Ausweitung der Offenlegungspflichten für alle Finanzprodukte

- Einführung von neuen Kategorien nachhaltiger Finanzprodukte

Über 300 Organisationen und Personen nahmen an der Konsultation teil. Die Ergebnisse wurden bereits im Mai 2024 veröffentlicht. Über den Sommer äußerten sich Aufsichtsbehörden in mehreren Veröffentlichungen über die Vorschläge. Es zeigen sich Tendenzen, welche Änderungen mit welcher Wahrscheinlichkeit kommen werden. Die wesentlichen Vorschläge, Tendenzen und auch den Impact auf Finanzinstitute haben wir für Sie zusammengefasst:

Level 1-Review-Aktivitäten und -Ansichten des Regulators (Auswahl):

Änderung der Offenlegungsanforderungen auf Unternehmensebene (PAI-Statement)

Hintergrund

Die Veröffentlichung der sogenannten PAI-Statements gemäß Artikel 4 der Offenlegungsverordnung stellte viele Finanzinstitute vor große Herausforderungen. Die im Anhang 1 des technischen Regulierungsstandards (Delegierte Verordnung 2022/2188) geforderten negativen Nachhaltigkeitsindikatoren – Principal Adverse Impacts – sind schwer zu erheben und die Berechnungsmethoden sehr komplex. Zu ihnen zählen u. a. Angaben zu Treibhausgasemissionen, Wasser- und Abfallemissionen, Biodiversität, Einhaltung internationaler Normen, Gender Paygap, Diversität und dem Ausschluss kontroverser Waffen.

Zudem erschwert die Aggregation der Daten von Portfolio- auf Institutsebene die Aussagekraft der Statements. Daher ist der Nutzen der PAI-Statements für Investoren fraglich. Die EU-Kommission wollte daher allgemein wissen, ob die unternehmensbezogene Offenlegung nützlich sei. Neben der Offenlegung der PAIs beinhaltete die Frage auch die Offenlegung von Strategien zu Umgang mit Nachhaltigkeitsrisiken bzw. des Zusammenhangs zwischen Nachhaltigkeit und Vergütungspolitik.

Ergebnis der Konsultation und Sichtweise von Aufsichtsbehörden

Die Teilnehmer an der Konsultation sehen einen Nutzen darin, dass Finanzinstitute ihren Umgang mit Nachhaltigkeitsrisiken offenlegen. Die Offenlegung des Zusammenhangs zwischen Nachhaltigkeit und Vergütungspolitik fällt unterschiedlich aus. Die Offenlegung von PAIs sehen viele kritisch. Es besteht ein deutlicher Wunsch nach Vereinfachung bzw. nach einer Fokussierung auf wesentliche Sachverhalte.

Diese Ansicht teilen auch Aufsichtsbehörden, u. a. die BaFin. In einem Beitrag Mitte Juli empfahl sie, die offenzulegenden Informationen auf wenige, aber dafür wesentliche und aussagekräftige Daten zu beschränken. Sechs gesetzlich verpflichtende Kennzahlen, die die wichtigsten Aspekte von Nachhaltigkeit adressieren, würden genügen.

Diese Sichtweise ist insofern bemerkenswert, als parallel zu dem Review von Level 1 auch die Überarbeitung von Level 2 der Offenlegungsverordnung (Delegierte Verordnung 2022/1288) stattfindet. Diese sieht beträchtliche Anpassungen vor, etwa die Einführung neuer PAIs (ich empfehle hierzu den Beitrag meiner Kollegin Sandra Reinhard).

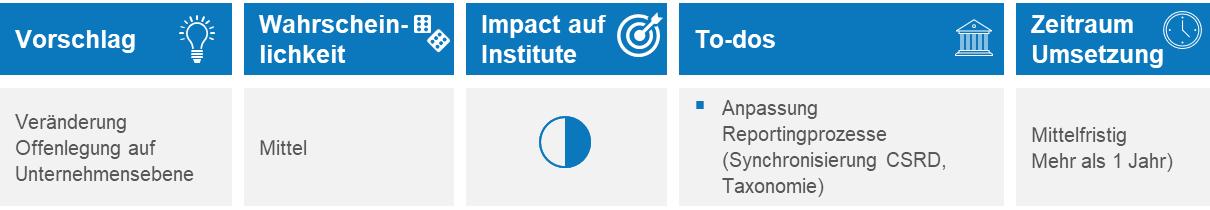

Möglicher Impact auf Finanzinstitute

Eine Vereinfachung der PAI-Offenlegung dürfte zu einer Anpassung von SFDR-Reporting-Prozessen bei Finanzinstituten führen. Wie diese konkret aussieht, ist zum aktuellen Zeitpunkt bislang nicht absehbar. Der Aufbau neuer Reporting-Strukturen wie bei der Erstellung des ersten PAI-Statements scheint nicht notwendig. Wichtig wäre jedoch schon heute eine Synchronisierung der ESG-Reporting-Prozesse mit den Reporting-Anforderungen, die sich aus der nun kommenden Corporate Sustainability Responsibility Directive (CSRD) sowie damit einhergehend der Taxonomieverordnung ergeben.

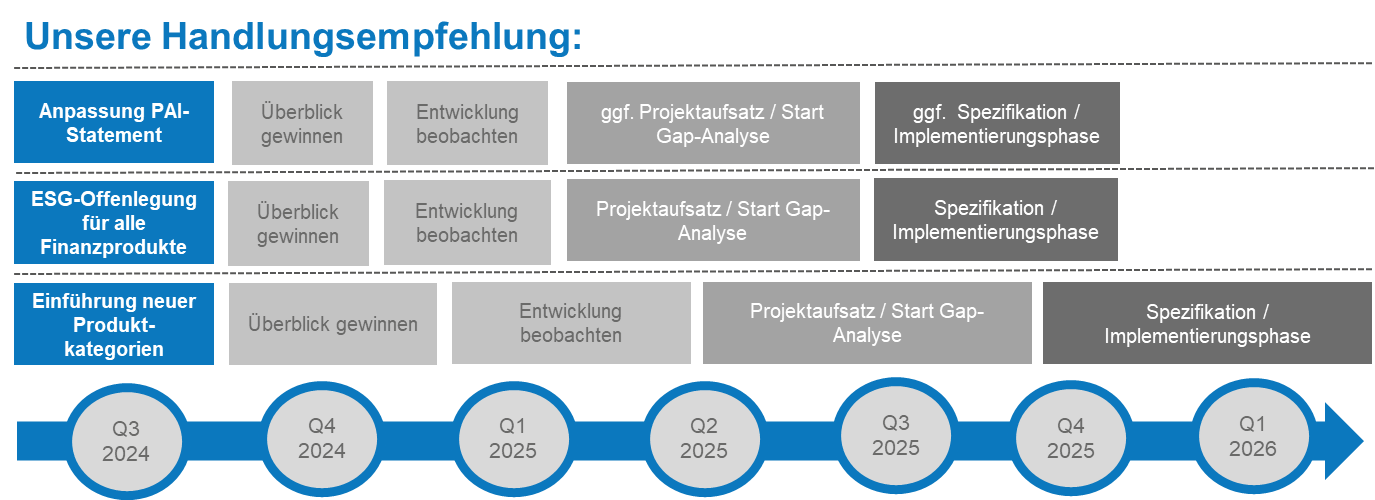

Analyse: Wahrscheinlichkeit und Zeitplan

Die PAI-Statements sind ein hoher Aufwand, deren Nutzen aktuell durchaus zu hinterfragen ist. Dennoch erwarten wir in den kommenden zwölf Monaten keine größeren Änderungen an der unternehmensbezogenen Offenlegung: Zum einen haben die meisten Finanzinstitute mittlerweile Systeme und Prozesse entwickelt – der Anfangsaufwand ist somit gemeistert. Zweitens dürfte mit Implementierung der CSRD die Datenverfügbarkeit und infolgedessen die Qualität der PAI-Statements steigen. Schließlich findet zeitgleich drittens der Level 2-Review der Offenlegungsverordnung statt. Eine Harmonisierung der Änderungsvorschläge dieses Reviews mit größeren strukturellen Änderungen an der unternehmensbezogenen Offenlegung wäre zeitintensiv und aus unserer Sicht nicht schnell umsetzbar.

Offenlegung von Mindestinformationen an Nachhaltigkeit für alle Finanzprodukte

Hintergrund

Wer seine Finanzprodukte nach Artikel 6 eingestuft hat, muss zur Nachhaltigkeit seines Produkts bisher keine spezifischen Angaben offenlegen. Demgegenüber haben Anbieter von Artikel 8- oder 9-Fonds umfangreiche Offenlegungspflichten. Diesen Umstand haben insbesondere NGOs scharf kritisiert. Auch sahen viele Anbieter nachhaltiger Finanzprodukte eine Benachteiligung ihrer Produkte. Vor dem Hintergrund wollte die EU-Kommission in der Konsultation wissen, ob es ein Mindestmaß an Nachhaltigkeits-Offenlegungspflichten für alle Finanzprodukte geben sollte, unabhängig davon, ob sie das Produkt als nachhaltig bewerben oder nicht.

Ergebnis der Konsultation und Sichtweise von Aufsichtsbehörden

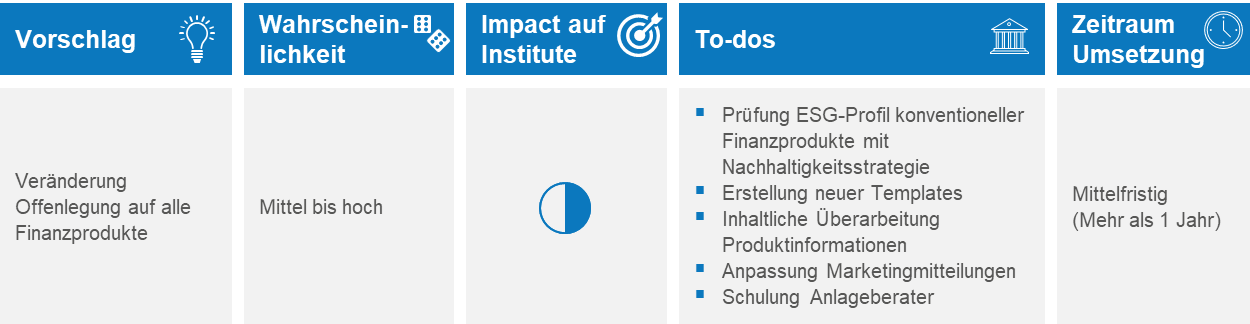

Die Teilnehmer an der Konsultation sprachen sich mehrheitlich dafür aus, dass alle Produkte Nachhaltigkeitsangaben offenlegen sollten. Dies könnten vorwiegend Angaben zu Klima, Diversität oder Menschenrechten sein. Auch die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) sprach sich Mitte Juli 2024 für ein Mindestset an Nachhaltigkeitsindikatoren aus, welche alle Finanzprodukte offenlegen sollten. Sie sollten aus bestehenden Gesetzen wie der Taxonomieverordnung oder CSRD hervorgehen.

Möglicher Impact auf Finanzinstitute

Auf Finanzinstitute dürfte der Impact je nach Abteilung unterschiedlich ausfallen. Befeuert durch die SFDR-Regeln haben viele Institute auf Leitungsebene ihre Nachhaltigkeitsstrategien und -governance (weiter)entwickelt. Sollte die erhöhte Transparenz aufzeigen, dass hauseigene Finanzprodukte etwa schlecht für das Klima sind, könnte dies unangenehme Fragen auslösen. Somit wäre eine Prüfung notwendig, inwiefern konventionelle Finanzprodukte im Einklang mit dem eigenen Nachhaltigkeitsanspruch stehen. Bei der Erhebung der Daten dagegen können Institute voraussichtlich auf den ESG-Datensatz aufbauen, den sie im Rahmen der bereits bestehenden Sustainable Finance Offenlegungsverpflichtungen entwickelt haben, bzw. der ihnen durch den Bezug externer ESG-Daten schon vorliegt. Aufwand besteht allerdings in der Erstellung bzw. Anpassung entsprechender neuer Templates. In der Anlageberatung wäre zu prüfen, wie die ESG-Informationen der konventionellen Finanzprodukte anzuwenden und entsprechend gegenüber Kunden vermittelbar sind und in Einklang mit bestehenden Anlagezielen stehen. Ebenso wäre zu prüfen, ob Marketingmitteilungen konform sind mit den neu offenzulegenden Informationen.

Analyse: Wahrscheinlichkeit und Zeitplan

Die Tendenz geht aktuell zu einer Ausweitung der Nachhaltigkeitsoffenlegung für alle Finanzprodukte um einige Nachhaltigkeitsaspekte. Ein konkreter Zeitplan liegt aber bisher nicht vor. Die Diskussion dreht sich stärker um die Einführung von Produktkategorien.

Einführung von Produktkategorien

Hintergrund des Vorschlags

Auf Produktebene ließ die Definition einer nachhaltigen Investition nach Artikel 2 (17) sowie die Formulierung eines sozialen und ökologischen Merkmals nach Artikel 8 bzw. Ziels nach Artikel 9 der Offenlegungsverordnung viel Gestaltungsspielraum. Die Folge waren Finanzprodukte mit sehr unterschiedlichen Nachhaltigkeitsniveaus. Dennoch stellten nicht wenige Finanzmarktteilnehmer in Marketing-Mitteilungen die Einstufungen ihrer Fonds gemäß Artikel 8 oder 9 als ein Qualitätszeichen dar, de facto erschien diese Einstufung wie ein Siegel für Investoren. Die Greenwashing-Vorwürfe und eine negative mediale Berichterstattung ließen nicht lange auf sich warten. Nach den Rekordjahren 2021 und 2022 sind die Kapitalzuflüsse in Art 8- und 9-Finanzprodukte deutlich zurückgegangen.

Vor dem Hintergrund bringt die EU-Kommission einen eigenen Vorschlag in die Diskussion, wie die künftige Nachhaltigkeits-Offenlegung von Finanzprodukten erfolgen soll. Zwei Optionen liegen auf dem Tisch:

- Einführung von neuen Kategorien nachhaltiger Finanzprodukte

- Formulierung von Mindeststandards für Artikel 8- und 9-Produkte.

Ergebnis der Konsultation und Sichtweise von Aufsichtsbehörden

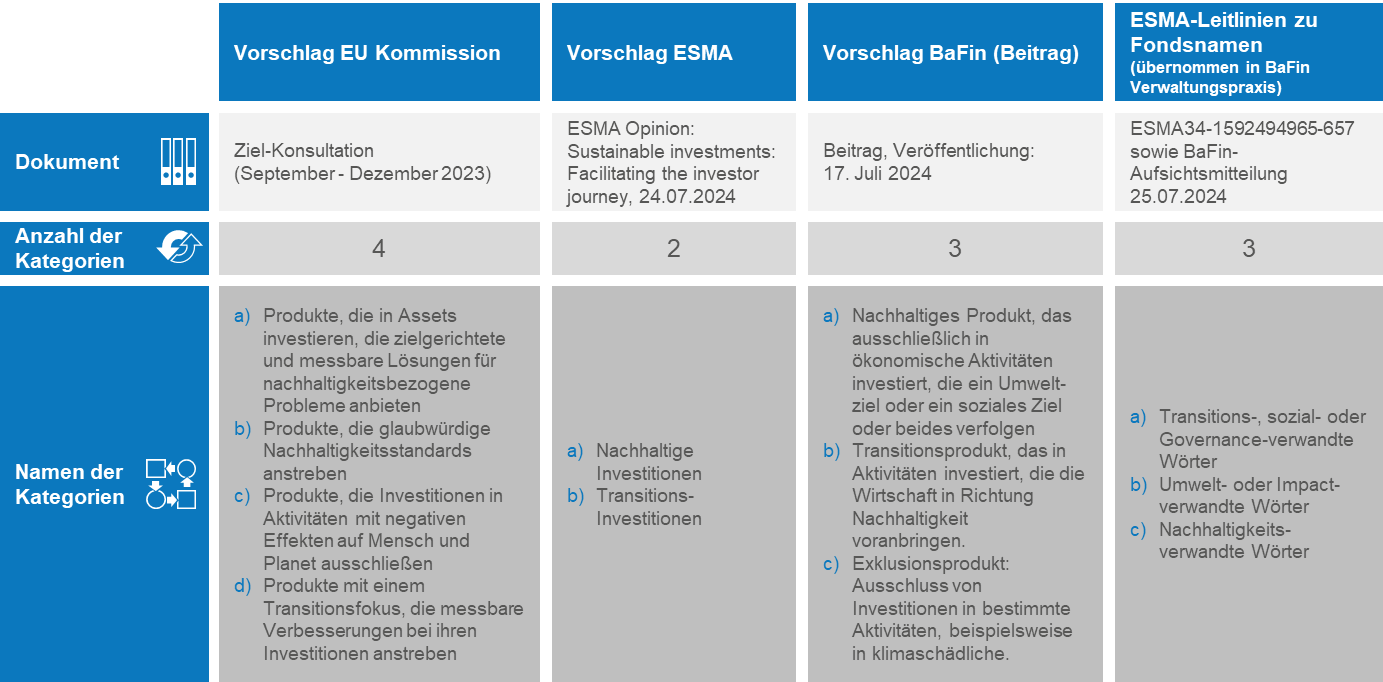

324 Organisationen und Personen nahmen an der Konsultation teil. Die Mehrheit favorisierte die Einführung eines neuen Produktkategorisierungssystems. Zwar ist das Ergebnis bei näherem Blick nicht so eindeutig – Asset Manager bevorzugen Option A, Versicherungsunternehmen Option B, Banken sind sich uneins – doch Aussagen von Aufsichtsbehörden verstärken diesen Trend. Am 24. Juli 2024 sprach sich die europäische Wertpapieraufsicht ESMA in einer Veröffentlichung (zu den langfristigen Perspektiven des Sustainable Finance Rahmenwerks) für die Implementierung eines Produktkategorisierungssystems aus. Ähnliche Töne schlug eine Woche vorher die BaFin in einem Beitrag an.

Ausgestaltung der Produktkategorien noch ungewiss

Die Europäische Kommission schlägt vier Produktkategorien vor, die BaFin drei Kategorien und die europäischen Aufsichtsbehörden sogar nur zwei. Hier zeigt sich, dass das Konzept der Produktkategorien bisher nicht bis in die Tiefe durchdrungen ist. Schließlich ist es im Grunde eine Übernahme des Konzepts der britischen Finanzaufsichtsbehörde Financial Conduct Authority (FCA). Auffällig ist, dass in allen Vorschlägen die Kategorien „Transition“ sowie „Nachhaltigkeit“ vorkommen. Nachstehend ein näherer Überblick über die Kategorien:

- Kategorie „Nachhaltigkeit“: Hierunter verbergen sich im Grunde zwei Konzepte, die unterschiedliche Merkmale aufweisen:

- Hoher Anteil an nachhaltigen Geschäftsaktivitäten (Umsatzerlöse, CapEx, OpEx): Unter nachhaltigen Geschäftsaktivitäten dürften ökologisch taxonomiekonforme Aktivitäten sowie auf der sozialen Seite Investitionen gemeint sein, die hohe Umsätze oder Investitionen in sozialen Bereichen tätigen. Ihr Beitrag sollte zielgerichtet und messbar sein.

- Hohe Nachhaltigkeitsstandards: Diese Kategorie schlägt bisher nur die EU-Kommission vor. Inhaltlich dürfte er auf dem Grundgedanken von Best-in-Class-Ansätzen aufbauen. Unternehmen sollten etwa ein ambitioniertes Umweltmanagementsystem oder hohe Standards in der Lieferkette aufweisen.

- Kategorie „Transition“: Dies wäre eine neue Kategorie, zu der es bisher wenige Referenzen gibt. Eine mögliche Operationalisierung zeigt die neue ESMA-Fondsnamensrichtlinie, welche Kriterien für Fonds mit Transition oder ähnlichen Begriffen aufgestellt hat. Dabei orientiert sich die Richtlinie u. a. an Ausschlusskriterien aus der EU-Benchmarkverordnung, genauer derjenigen des Climate Transition Benchmarks. Eine weitere Ausgestaltung dürfte in den kommenden Monaten erfolgen.

- Exklusionsprodukte: Hierunter fallen Finanzprodukte, die nur bestimmte Branchen oder Geschäftspraktiken ausschließen, sogenannte Exklusionsprodukte. Sie sollen vorwiegend für Privatanleger attraktiv sein. Da sie nur wenige Unternehmen ausschließen, können sie stark diversifizieren.

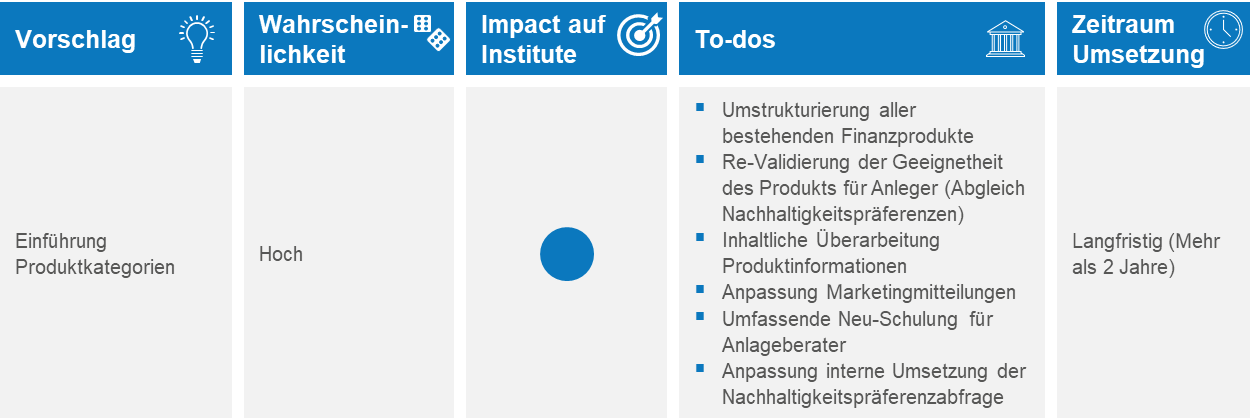

Möglicher Impact auf Finanzinstitute

Die Einführung von Produktkategorien würde bedeutende Änderungen bei Finanzinstituten nach sich ziehen. Je nach Ausgestaltung müssten Finanzinstitute ihre Governance zu nachhaltigen Finanzprodukten anpassen. Statt eigener ESG-Grundsätze könnte eine (noch) stärkere Orientierung an gesetzlichen Standards (Mindestanforderungen pro Produktkategorie) nötig werden. Jedes Finanzprodukt müsste aus Nachhaltigkeitssicht neu bewertet werden. Ebenso müssen Institute ihre Prozesse rund um die Nachhaltigkeitspräferenzabfrage anpassen, da diese maßgeblich auf der Offenlegungsverordnung aufbaut.

Analyse: Wahrscheinlichkeit und Zeitplan

Die aktuelle Klassifizierung nach Artikel 8 und 9 Offenlegungsverordnung dürfte keine Zukunft haben. Die Tendenz zur Einführung von Produktkategorien ist deutlich erkennbar und aus unserer Sicht wahrscheinlich. Allerdings ist die konkrete Ausgestaltung noch ungewiss. Eine Einführung von Produktkategorien dürfte aus mehreren Gründen erst mittel- bis langfristig erfolgen:

- Aktuell gibt es keinen verkündeten Zeitrahmen für die Umsetzung der vorgeschlagenen Änderungen.

- Die Diskussionen zur Ausgestaltung der Produktkategorien befinden sich noch am Anfang, die technische Operationalisierung nimmt Zeit in Anspruch.

- Aufgrund des hohen operativen Anpassungsbedarfs bräuchten Finanzinstitute lange Umsetzungsfristen.

- Die zurückgehende Investorennachfrage nach nachhaltigen Finanzprodukten hat die Greenwashing-Debatte und somit den politischen Handlungsdruck – vorerst – abgemildert.

Fazit

Die Offenlegungsverordnung wird auch künftig einen massiven Einfluss auf die Entwicklung des nachhaltigen Finanzmarkts ausüben. Die diskutierten Änderungen haben einen hohen operativen und finanziellen Impact auf Finanzinstitute. Die mit beträchtlichem Aufwand entwickelten Prozesse zur Erhebung von PAI-Kennzahlen, der Kategorisierung nachhaltiger Finanzprodukte, die Einführung von Nachhaltigkeitspräferenzen sowie die Schaffung der notwendigen Offenlegungsdokumente dürften mit mittlerer bis hoher Wahrscheinlichkeit wieder auf den Prüfstand kommen. Auch wenn der Regulator noch keine konkreten Umsetzungszeitpläne veröffentlicht hat, so ist eine frühzeitige Befassung mit dem Thema empfehlenswert. Schließlich hat die Implementierung der Vorgaben aus der 2019-Verordnung und des technischen Regulierungsstandards 2022 deutlich mehr Aufwand verursacht als bei vielen Instituten ursprünglich kalkuliert.

Bild (c) PPI AG