von Gerhard Winzer, Chefvolkswirt der Erste Asset Management.

Das volkswirtschaftliche Umfeld für die Kapitalmärkte verändert sich. Nachdem vor rund eineinhalb Jahren die Weltwirtschaft den Übergang von der Erholungs- in die Boom-Phase vollzogen hatte, wurde das Umfeld für die Märkte besonders günstig. Die Merkmale waren: starkes, breit basiertes Wirtschaftswachstum, niedrige Inflation, sehr unterstützende Geldpolitiken, gutes Gewinnwachstum und niedrige Kursschwankungen. Dieses Beste aller Welten, gemeinhin als Goldilocks bezeichnet, wird in immer mehr Kategorien verlassen.

Die Kursrückgänge auf den Aktienmärkten Anfang Februar können vor allem mit der zeitverzögerten Reaktion auf den Anstieg der Inflation, möglichen Zinsanhebungen und dem Anstieg der Renditen von Staatsanleihen begründet werden – alles auf Basis eines kräftigen Wirtschaftswachstums. Für die Einschätzung der Marktentwicklung gilt es vor allem drei Fragen zu beantworten:

- Ist eine Abschwächung des aktuell kräftigen Wirtschaftswachstums absehbar?

- In welchem Ausmaß, mit welcher Geschwindigkeit und in welcher Breite (wie viele Indikatoren in wie vielen Ländern) verändern sich die Indikatoren?

- Gibt es zusätzliche negative oder positive Entwicklungen (Protektionismus, Wahlen in Italien, Stimulus in den USA)?

Beschleunigung des globalen Wachstums vorüber

Das Wachstum der Weltwirtschaft ist kräftig und breit basiert. Für 2018 schätzen wir das inflationsbereinigte globale Wachstum des Bruttoinlandsprodukts bei 3,5 Prozent. Allerdings befinden sich viele Frühindikatoren für die wirtschaftliche Aktivität bereits auf einem hohen Niveau. Somit ist es nur eine Frage der Zeit, bis sie wieder zu fallen beginnen. Als Beispiel dafür kann der deutsche Geschäftsklimaindex (Ifo-Index) herangezogen werden. Nachdem er im Jänner ein Allzeithoch erreicht hatte, fiel er im Februar leicht. Ähnliches gilt für die Einkaufsmanagerindizes für den Fertigungssektor, die im Februar in der Eurozone und in Japan leicht gefallen sind. Die Weltwirtschaft wird noch für einige Quartale in der Boom-Phase bleiben (kräftiges Wachstum). Der Übergang zur Abschwung-Phase ist noch nicht absehbar. Aber die Zeiten der Beschleunigung mit immer höherem Wachstum sind vorüber.

Niedrige Arbeitslosigkeit

Nach der Großen Rezession im Jahr 2009 war die Kapazitätsauslastung niedrig. Die Arbeitslosenraten gingen in die Höhe. Die Erholungs- und die Boom-Phase wurden von einem deutlichen Rückgang der Arbeitslosenraten begleitet. Mittlerweile hat die Arbeitslosenrate für den gesamten OECD-Raum mit 5,2 Prozent den niedrigsten Wert seit Jahrzehnten erreicht. Nach den Schätzungen der OECD, der Organisation für Entwicklung und Zusammenarbeit, und des Internationalen Währungsfonds werden die entwickelten Volkswirtschaften bald über dem Potenzial produzieren. Die Produktionslücke wird positiv.

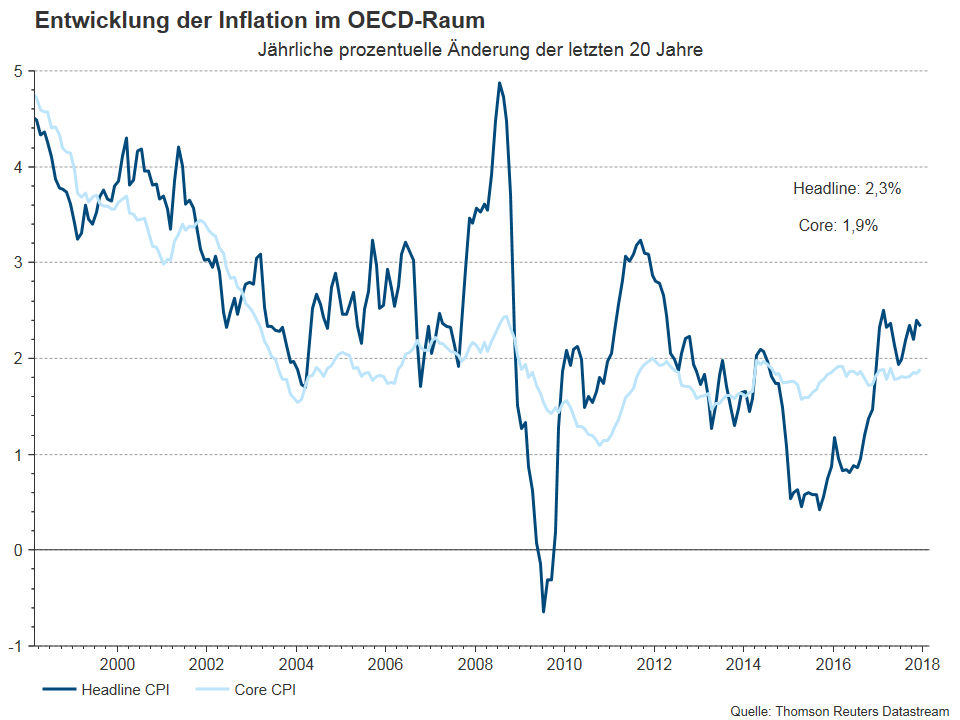

Steigender Inflationsdruck

Die Inflationsraten befinden sich in vielen wichtigen Ländern unter dem jeweiligen Zentralbankziel. Betrachtet man die Zeitreihe, zeigt sich ein Ende des fallenden Trends bereits im Jahr 2015 (null Prozent im September 2015 für die G-7, die sieben größten Weltwirtschaften). Seitdem steigt die Inflation leicht an (1,9 Prozent p.a. im Dezember 2017 für die G-7). Die niedrigen Arbeitslosenraten bei einem gleichzeitig starken Wirtschaftswachstum sprechen für einen weiteren Anstieg. Tatsächlich steigen die Frühindikatoren für die Inflation an. In den USA ist das Wachstum der durchschnittlichen Stundenlöhne im Jänner angestiegen. In Deutschland deuten die Lohnabschlüsse im Metallsektor auf einen Anstieg des gesamten Lohnwachstums hin. Im Februar hat die Preisunterkomponente des aggregierten Einkaufsmanagerindex für die USA, die Eurozone und Japan (laut der ersten Schätzung) den höchsten Wert seit 2009 erreicht. Die Marktpreise reflektieren diese Entwicklung. Die in den Anleiherenditen implizite Inflation für die kommenden zehn Jahre ist in den USA von 1,20 Prozent im Februar 2016 auf aktuell 2,12 Prozent gestiegen.

Zentralbanken kämpfen mit Zielkonflikten

Weil das Wirtschaftswachstum immer selbst tragender wird, die Arbeitslosenraten gefallen sind und die Projektionen mit immer größerer Zuversicht auf einen Anstieg der Inflation hindeuten, reduzieren immer mehr Zentralbanken die sehr expansive geldpolitische Haltung. Die Leitzinsen werden angehoben und die Zentralbankliquidität wird reduziert. Die US-amerikanische Zentralbank steht hierbei an vorderster Front. Der Leitzinssatz wurde bereits auf 1,25-1,50 Prozent angehoben und die Zentralbankbilanz reduziert.

Neben den Leitzinsanhebungen sind die Zentralbanken jetzt mit zwei Zielkonflikten konfrontiert, die noch vor kurzem nicht relevant waren:

- Inflation und Vollbeschäftigung oder Finanzmarktstabilität? Wenn die Märkte fragiler werden, aber Inflation und Beschäftigung steigen, können die Zentralbanken nicht mehr so einfach Leitzinsanhebungen aussetzen.

- Inflation und Vollbeschäftigung versus Staatsschuldendynamik / Finanzrepression. Sollten die Leitzinsen / Renditen deutlich über das nominelle Wirtschaftswachstum steigen, könnten Länder mit einer hohen Staatsschuldenquote unter Druck kommen.

Kreditumfeld und Fiskalpolitik stützen die Märkte

Die Abschwächung des Kreditwachstums ist mittlerweile auf globaler Basis (ausgenommen China) vorüber. Ähnliches gilt für die Fiskalpolitik. Die Budgetdefizite werden nicht mehr reduziert. Damit sind zwei wichtige Bremser für das Wirtschaftswachstum weggefallen. Das Neue daran: In den USA werden nicht nur die Steuern gesenkt. Es ist auch eine deutliche Erhöhung der Staatsausgaben geplant. Das Budgetdefizit könnte im nächsten Jahr auf über 5 Prozent des Bruttoinlandsprodukts ansteigen.

Externes Umfeld: Zwillingsdefizit in den USA

Die Erholung von der Großen Rezession wurde von einem Abbau der externen Ungleichgewichte begleitet. Wichtige Leistungsbilanzdefizite sind gesunken (USA von knapp 6 Prozent des BIP 2006 auf 2,4 Prozent im Vorjahr, Spanien von knapp 10 Prozent auf einen Überschuss von 1,9 Prozent). Aktuell stellt sich die Frage, wie stark der fiskalische Stimulus in den USA über einen Anstieg der Importnachfrage das Leistungsbilanzdefizit ausweitet. Für die USA geht das Gespenst des Zwillingsdefizits (hohes Budget- und Leistungsbilanzdefizit) um. Generell gilt: Solange das Wirtschaftswachstum stark bleibt und die Leitzinsen nicht kräftig angehoben werden. bleibt das Risiko für Länder mit einem erhöhten Zwillingsdefizit vergleichsweise niedrig (Brasilien, Indien, Südafrika, Türkei).

Protektionismus als Vorbote für Handelskonflikte?

Auf der politischen Seite verstärken sich die protektionistischen Tendenzen. Die Anhebung von Importzöllen auf Waschmaschinen und Solarpanelen könnte ein Vorbote für Handelskonflikte sein. Die aktuelle Ankündigung für mögliche Einfuhrzölle auf Aluminium und Stahl verstärkt diese Tendenz.

Neues Umfeld für den Finanzmarkt – die zehn Einflussgrößen

- Die Wirtschaftsindikatoren deuten auf ein anhaltend kräftiges, breit basiertes Wachstum hin. Damit bleiben die Schätzungen für das hohe Gewinnwachstum und die niedrigen Konkursraten aufrecht. Die nächste Konjunkturphase nach der aktuellen Phase Boom lautet allerdings Abschwung. Eine Rezession, bei der die klassischen Bewertungskennzahlen (Kurs-Gewinn Verhältnis) der Aktien nachhaltig fallen, (=nachhaltige Kursrückgänge) ist noch nicht absehbar.

- Leitzinsen (höher), Zentralbankliquidität (niedriger), Inflation (höher) und Renditen (höher) reagieren mit Zeitverzögerung auf das kräftige Wirtschaftswachstum. Allerdings nur in einigen wenn auch wichtigen Ländern / Regionen (USA, Eurozone, Vereinigtes Königreich, Kanada) und mit einer niedrigen Geschwindigkeit. Rund um den ansteigenden Rendite-Trend werden die Renditen schwanken, also auch temporär sinken. Aktuell spricht die Positionierung der Investoren (stark „short“, also auf Rendite-Anstiege positioniert) für eine Gegenbewegung (Rendite-Rückgänge).

- Ein übergeordnetes Thema seit Anfang der 2000er Jahre ist überschüssige Liquidität. Diese war mitverantwortlich dafür, dass der Preis des Geldes (die Zinsen) gefallen ist. Der Anstieg des Budgetdefizits in den USA, die Reduktion der Zentralbankliquidität und die deutliche Verbesserung der Unternehmensinvestitionen sprechen für eine Abnahme der überschüssigen Liquidität. Der Zeitpunkt, ab dem der private mit dem staatlichen Sektor um das knappe Gut Kapital in Konkurrenz steht, ist aber noch nicht erreicht.

- Die Unsicherheiten, ob der Inflationsanstieg beim jeweiligen Zentralbankziel endet und über welchem Zins- und Renditeniveau das Wirtschaftswachstum gedämpft wird, haben zugenommen. Das spricht für eine etwas höhere Risikoprämie bei den risikobehafteten Wertpapierklassen.

- Die an Bedeutung gewonnenen Zielkonflikte der Zentralbanken zwischen Inflation, Finanzmarktstabilität und Staatsschuldendynamik erhöhen die Unsicherheit (höhere Risikoprämien)

- Umstellungsphasen wie die aktuelle von Goldilocks auf Normalisierung werden zumeist von einer erhöhten Volatilität belgleitet. Hierbei gilt es die Nerven zu bewahren.

- Risikomanagementkonzepte sind endogen. Kursrückgänge führen zu einem Anstieg der Volatilität. Erhöhte Volatilität führt aber auch zu Kursrückgängen.

- Die Kursrückgänge bei den Aktien könnten damit mit den höheren Renditen (die zukünftigen Gewinne werden mit einem höheren Zinssatz abgezinst), der höheren Unsicherheit (die zukünftigen Gewinne werden mit einer höheren Risikoprämie abgezinst) und der höheren Volatilität (verstärkt Kursrückgänge) erklärt werden. Wenn der Trend für ansteigende Renditen aufhört bzw. nur unterbrochen wird, können die risikobehafteten Wertpapierklassen wie Aktien eine Unterstützung finden.

- Der Zusammenhang zwischen Staatsanleihen und Aktien hat sich geändert. Wenn die Renditen von Staatsanleihen ansteigen, und vor allem deshalb die Aktienkurse fallen, fehlt bei den Anleihen die Funktion als sicherer Hafen. Die Asset Allokation wird herausfordernder.

Generell findet eine Veränderung des Investmentregimes statt. Von den vier Möglichkeiten Geld zu verdienen 1) Suche nach Rendite (Carry), 2) Momentum, 3) Spekulation und 4) Bewertung (Return-to-the-Mean) findet aufgrund der Renditeanstiege im Trend eine graduelle Umstellung von Carry auf Bewertung statt.

Gerhard Winzer

Gerhard Winzer ist seit März 2008 bei der Erste Asset Management tätig. Bis März 2009 war er Senior Fondsmanager im Bereich Fixed Income Asset Allocation, seit April 2009 ist er Chefvolkswirt.

Er hat einen HTL Abschluß und studierte an der Universität Wien Volkswirtschaft und Betriebswirtschaftslehre mit einem speziellen Fokus auf Finanzmärkte. Er ist CFA-Charterholder und war von 2001-2003 Teilnehmer des Doktoratsprogramms für Finanzwirtschaft im Center for Central European Financial Markets in Wien.

Von Juli 1997 bis Juni 2007 war er in der CAIB, Bank Austria Creditanstalt, UniCredit Markets & Investment Banking im Research tätig. Die letzte Position war Direktor für Fixed Income/FX-Research und Strategie. Von Juli 2007 bis Februar 2008 verantwortete er die Asset-Allocation im Research der Raiffeisen Zentralbank (RZB) in Wien.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.