von Harald Egger, Chief Analyst der Erste Asset Management.

Speziell in Krisenzeiten fürchten Anleger nicht nur Kursverluste, sondern auch Ausfälle von Dividendenzahlungen. Diese Ängste sind nicht unbegründet, nach Berechnungen der DZ Bank sind die Zahlungen der DAX Unternehmen in früheren Rezessionen um gut 25% reduziert worden. Aufgrund des Ausmaßes der Corona-Krise könnten die Ausfälle sogar noch stärker ausfallen. Speziell in Europa gab es zudem politischen Druck die Dividendenzahlung ausfallen zu lassen, speziell dann wenn öffentliche Fördergelder in Anspruch genommen werden.

Diskussionen, die für dividendenstarke Unterrnehmen nicht förderlich sind. In diesem Blog wollen wir uns mit der aktuellen Situation der Dividendenkaiser beschäftigen, vor allem mit der Frage wie sich High Dividend Aktien in der Krise bisher gehalten haben:

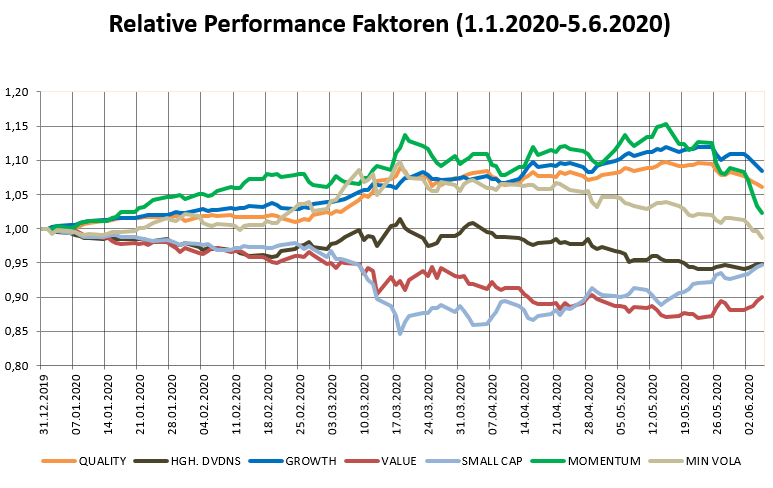

Value und High Dividends hinken der Gesamtperformance in 2020 hinterher

Auch wenn Anfang Juni eine Value Phase (Outperformance zyklischer Aktien) begonnen hat, stand das Jahr 2020 bislang ganz im Zeichen von Qualitäts- und Growth Aktien (profitable Wachstumsunternehmen). Das ist verständlich, da Wachstumswerte stärker von einem Zinsrückgang profitieren und während einer Krise die Nachfrage nach Qualität generell hoch ist. In diesem Zusammenhang stellt sich oft die Frage, ob Dividendentitel einen Schutz vor negativer Performance liefern. Wie aus Chart 1 ersichtlich ist, war dem nicht so. Generell haben Dividendenwerte in der aktuellen Krise underperformt, d.h. schlechter als der Gesamtmarkt abgeschnitten.

Chart 1: Relative Faktor-Performance Global (Quelle: Thomson Reuters)

Chart 1: Relative Faktor-Performance Global (Quelle: Thomson Reuters)

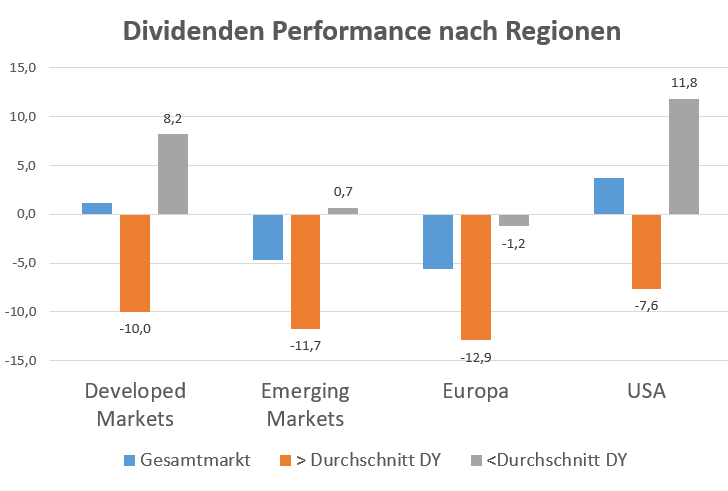

Eine globale Betrachtung überdeckt naturgemäß regionale Unterschiede, wie zum Beispiel Dividendenhöhe oder Qualität der Unternehmen, weshalb wir den Gesamtmarkt auf unterschiedliche Regionen aufteilen wollen. Wir betrachten jeweils zwei Portfolios, zum einen jene Unternehmen mit einer überdurchschnittlichen Dividendenrendite (DY) sowie jene mit einer unterdurchschnittlichen.

Chart 2: Regionale Performance nach Dividendenrendite (Quelle: Bloomberg)

Chart 2: Regionale Performance nach Dividendenrendite (Quelle: Bloomberg)

Die regionale Betrachtung ergibt ein einheitliches Bild. Wie aus Chart 2 ersichtlich ist, haben Unternehmen mit einer überdurchschnittlichen Dividendenrendite in 2020 deutlich schlechter abgeschnitten als jene Unternehmen, die keine oder eine unterdurchschnittliche Rendite aufweisen. In den USA ist das Bild extrem mit einer positiven Performance von 11,8% der „Wenig“-Ausschütter gegenüber -7,6% der High Dividend-Unternehmen. D.h. mit Unternehmen, die keine oder geringe Dividende ausschütten konnte man global ein positives Ergebnis erzielen, während man mit Dividenden-Zahler im Minus liegt.

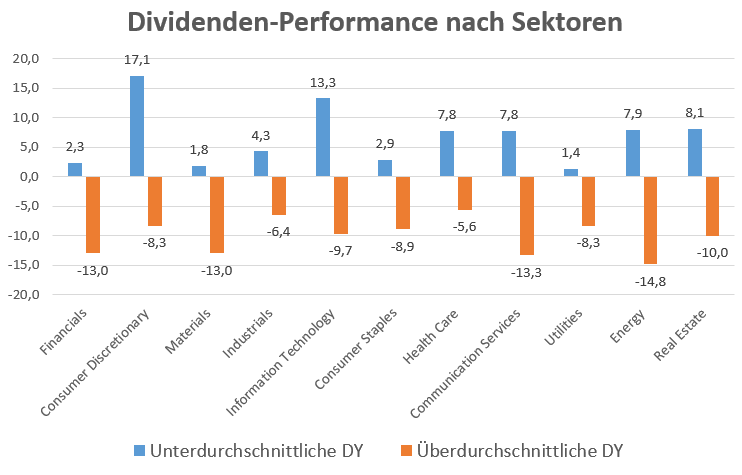

Wenn es regional schon kaum Unterschiede gibt, wollen wir analysieren, ob dies innerhalb der Sektoren der Fall ist. Abermals erkennen wir in Chart 3, dass Unternehmen mit einer überdurchschnittlichen Dividendenrendite deutlich schlechter abgeschnitten haben als ihr Gegenstück.

Energieversorger, Gesundheitsaktien und Industrietitel haben sich behauptet

Allerdings offenbart Chart 3 eine wichtige Erkenntnis. Das Ausmaß der negativen Performance ist nicht einheitlich. Finanz-, Energie und Telekom (Communication Services) Unternehmen haben deutlich schlechter abgeschnitten als Unternehmen aus dem Industrie, Gesundheit-oder Versorger-Sektor.

Dies ist wenig überraschend, da die Investoren (zu Recht) befürchten, dass Unternehmen aus gewissen Sektoren ihre Dividendenzahlungen kürzen oder zur Gänze ausfallen lassen. Im Finanzbereich wird befürchtet, dass aufgrund der Krise viele Unternehmen und Privatpersonen ihre Kredite nicht begleichen können, mit entsprechend negativen Auswirkungen auf die Dividendenpolitik. In Europa haben einige Banken beabsichtigte Dividendenzahlung vom Frühsommer auf den Herbst verschoben, wenn das Ausmaß der Krise besser abschätzbar ist.

Im Energiesektor leiden viele Unternehmen unter dem massiven Preisverfall des Öls. Eine Dividendenkürzung ist unter diesen Umständen zu erwarten, auch bei großen Konzernen, die bislang eine sehr kontinuierliche Auszahlungspolitik verfolgt haben. Der Telekom-Sektor ist normalerweise für eine kontinuierliche Auszahlungspolitik bekannt. Der Zusammenbruch des Tourismus hinterlässt aber auch in diesem Sektor Suren, da das lukrative Roaming Geschäft wegbricht. Andere Sektoren haben weniger Probleme.

Der Gesundheit-Sektor profitiert eher von der Krise und hat kaum mit Gewinneinbußen zu rechnen. Ähnlich verhält es sich im Versorger-Sektor.

Chart 3: Sektor Performance Dividendenrendite (source: Bloomberg)

Chart 3: Sektor Performance Dividendenrendite (source: Bloomberg)

Chart 3 lässt vermuten, dass die Kontinuität der Dividendenzahlungen von großer Bedeutung ist.

Nicht die Höhe der Dividende ist relevant sondern die Stabilität

Für Anleger ist es wichtig neben der Dividendenhöhe auf die Stabilität der Dividenden zu achten. Im High Dividend-Bereich müssen Anleger unterscheiden zwischen zyklischen und nichtzyklischen Sektoren. Der Finanz- und Energiesektor zählen zu den zyklischen Sektoren, die Wahrscheinlichkeit für den Ausfall der Dividenden in einer Krise (Rezession) ist deutlich höher.

Dies ist seit langem bekannt, weshalb vor allem in den USA die Dividenden-Aristokraten einen besonderen Stellenwert einnehmen: Dividenden-Aristokraten sind Aktien, welche mindestens 25 Jahre lang eine Dividende zahlten und diese stetig jedes Jahr erhöhen konnten.

Aber auch in Europa gewinnt die Strategie immer mehr Anhänger. Im Unterschied zu den USA gibt es aber kaum Unternehmen mit einer 25-jährigen kontinuierlichen Dividendenpolitik, weshalb hier die Regel etwas aufgeweicht wurde: Euro-Dividenden-Aristokraten sind Unternehmen, welche mindestens 10 Jahre lang eine Dividende zahlten und diese jedes Jahr konstant gehalten oder erhöht haben.

Gemäß dieser Definition gibt es aktuell 123 US Dividenden-Aristokraten und 42 Euro Dividendenaristokraten. Die Zahlen verdeutlichen, wer auf Dividenden-Kontinuität setzt kommt an einem Übergewicht in den USA nicht vorbei. In keinem anderen Land gibt es Unternehmen, die eine derart lange stabile Dividendenpolitik aufweisen können.

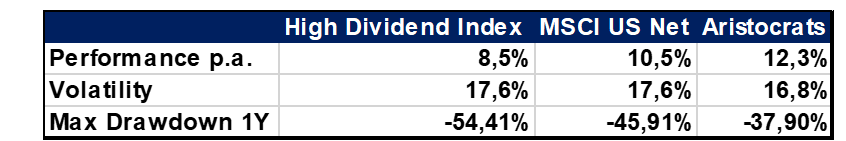

Stabilität zahlt sich aus. Diese Unternehmen genießen ein überdurchschnittliches Vertrauen bei den Investoren. Um eine solche Stabilität zu gewährleisten muss die Qualität des Business Modell passen. Nur wenige schaffen es in diesen Kreis der erlauchten Unternehmen. Wie aus Chart 4 ersichtlich ist, konnten die Dividenden-Aristokraten den Gesamtmarkt seit 2002 outperformen, während die Gesamtheit der High Dividend Aktien den Markt deutlich underperformt hat. Dies zeigt einmal mehr, dass es nicht ausreicht auf die Dividendenhöhe zu achten, sondern die Stabilität von großer Bedeutung ist.

Chart 4. Dividenden Aristokraten (source: Bloomberg)

Chart 4. Dividenden Aristokraten (source: Bloomberg)

Kennzahlen der US Dividenden-Aristokraten

Tabelle 1: Performance Kennzahlen US Aristokraten (Quelle: Bloomberg)

Tabelle 1: Performance Kennzahlen US Aristokraten (Quelle: Bloomberg)

Die US-Aristokraten haben nicht nur den Gesamtmarkt und die restlichen High Dividenden Aktien outperformt, sondern dies bei einer geringeren Volatilität geschafft. Zudem ist der maximale Drawdown während einer 1-Jahresperiode mit -37,9% deutlich geringer ausgefallen als beim Gesamtmarkt und der High Dividend Gesamtheit. Dies zeigt deutlich, dass bei der Auswahl von Dividendenaktien Vorsicht geboten ist, da viele zyklisch sind und dementsprechend deutlich riskanter als der Gesamtmarkt sind.

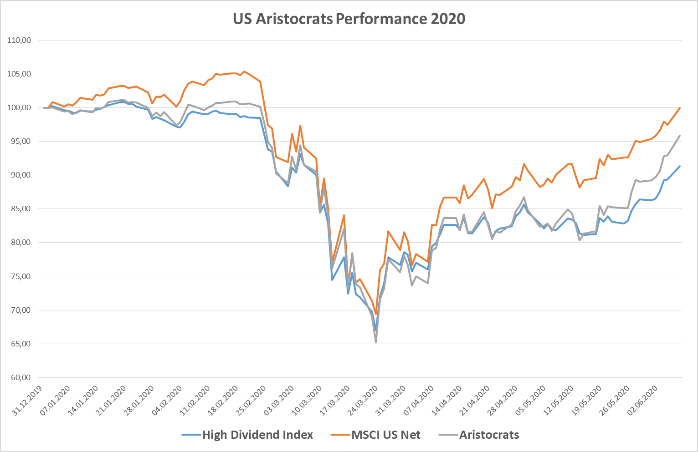

Chart 5: US Aristokraten 2020 (Quelle: Bloomberg)

Chart 5: US Aristokraten 2020 (Quelle: Bloomberg)

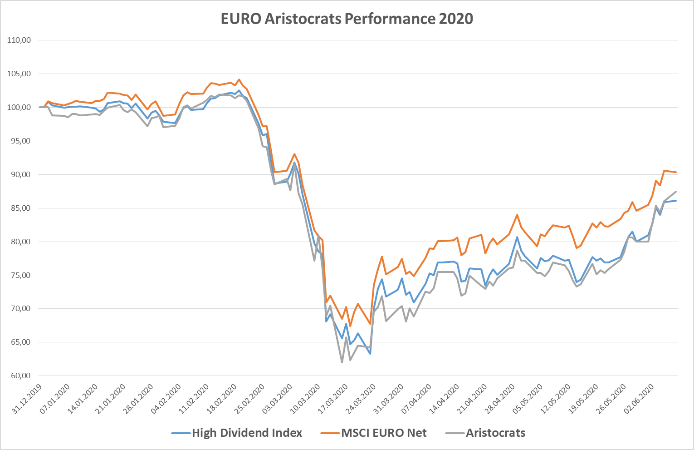

Chart 6: Euro Aristokraten 2020 (Quelle: Bloomberg)

Chart 6: Euro Aristokraten 2020 (Quelle: Bloomberg)

Langfristig erfolgsversprechend, kurzfristig weniger erfolgreich

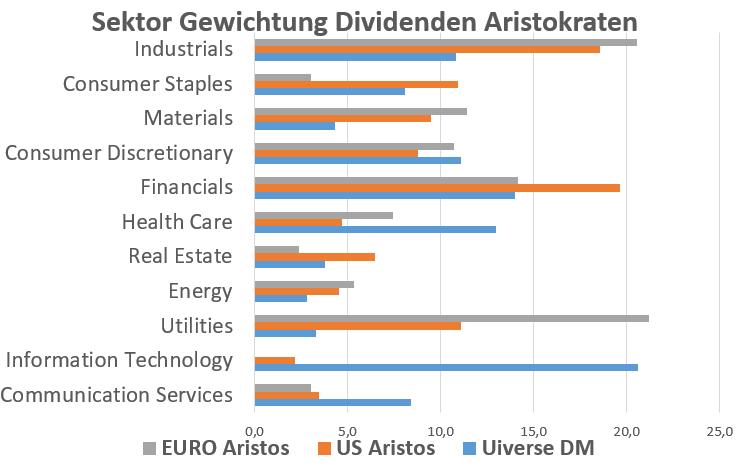

Wie aus Chart 5 und Chart 6 ersichtlich ist, konnten die Dividendenaristokraten weder in den USA noch in Europa den Gesamtindex in 2020 bislang outperformen. Der Rückgang fiel sogar etwas heftiger aus, die Erholung aber ebenso. Wenn wir einen Blick auf die Sektorgewichtung der Aristokraten in Europa und in den USA werfen wird sich diese Aussage etwas relativieren. Das Jahr 2020 war bislang (Stichtag 8.6.2020) geprägt von einer positiven Performance der Sektoren IT und Healthcare. Wie aus Chart 7 erkennbar ist, sind diese Sektoren in einem High Dividend Portfolio stark unterrepräsentiert.

Chart 7: Sektor Gewichte EURO, US Aristokraten im Vergleich Gesamtuniversum (Quelle: Bloomberg)

Chart 7: Sektor Gewichte EURO, US Aristokraten im Vergleich Gesamtuniversum (Quelle: Bloomberg)

Chart 7 zeigt deutlich, dass in einem High Dividend (Aristokraten) Portfolio die Sektoren Industrie, Grundstoffe (Materials) und Versorger stark übergewichtet sind. IT und Communication Services (Telekom und Medien) sind hingegen stark unterrepräsentiert.

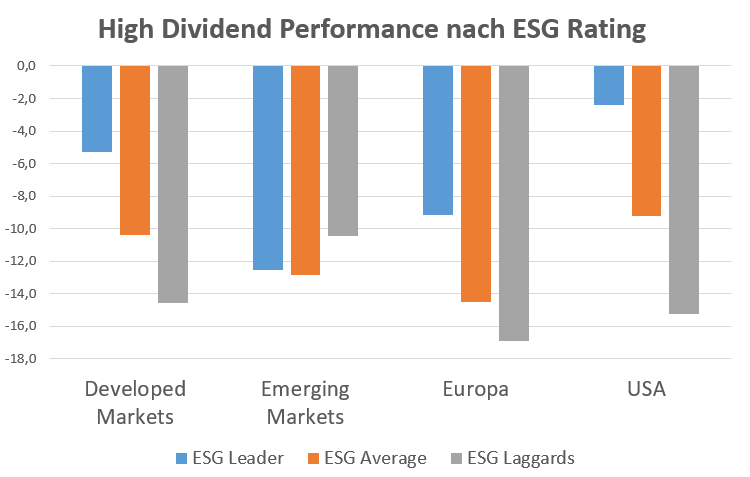

Sehr interessant ist zudem, dass viele Dividenden-Aristokraten gleichzeitig ESG Leader sind, nämlich 58% der europäischen Dividenden-Aristokraten. Kein einziges Unternehmen fällt in die Kategorie ESG Laggards (MSCI Methodik).

Diese Erkenntnis ist durchaus interessant. Unternehmen, die eine stabile Dividendenpolitik betreiben, verhalten sich offenbar auch in anderen Bereichen nachhaltig.

Chart 8: Dividendenperformance nach ESG Klassifikation (Quelle: Bloomberg)

Chart 8: Dividendenperformance nach ESG Klassifikation (Quelle: Bloomberg)

Eine Kombination aus ESG und hoher stabiler Dividende macht Sinn

In unserem ERSTE RESPONSIBLE STOCK DIVIDEND verfolgen wir genau diese Strategie: In diesem Fonds finden ausschließlich Aktien Berücksichtigung, welche den strengen Nachhaltigkeitskriterien der EAM entsprechen. Gleichzeitig wird bei der Aktienselektion sowohl auf eine deutlich überdurchschnittliche Dividendenrendite, als auch auf eine hohe Dividendenqualität geachtet. Des Weiteren investiert der Fonds ausschließlich in großkapitalisierte Unternehmen, deren Aktienkurs in den vergangenen Jahren unterdurchschnittlichen Schwankungen (geringe Volatilität) unterworfen war.

Resümee

Auch wenn stabile High Dividend Unternehmen während der Krise nicht überzeugen konnten, erwartet der Autor über längere Sicht eine überdurchschnittliche Entwicklung. Längerfristige Betrachtungen zeigen, dass vor allem Dividenden-Aristokraten nicht nur die Unternehmen mit einer instabilen Dividendenpolitik sondern auch den Gesamtmarkt outperformen können. Es ist deshalb essentiell nicht nur auf die Höhe der Dividende zu achten, sondern auf die Kontinuität. Andernfalls ist eine Underperformance vorprogrammiert. Wer diesen Ratschlag befolgt ist mit großer Wahrscheinlichkeit zudem auch ein nachhaltiger Investor.

Dividenden-Aristokraten sind im IT und Gesundheit-Sektor stark unterrepräsentiert, weshalb sich diese Strategie auch für Anleger eignet, die bereits in diesen Sektoren investiert sind und eine vielversprechend Diversifikation suchen.

Wichtige rechtliche Hinweise

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Ein Dossier zum Thema Coronavirus mit Analysen: https://blog.de.erste-am.com/dossier/coronavirus/

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.