von Mobeen Tahir, Associate Director, Research, WisdomTree.

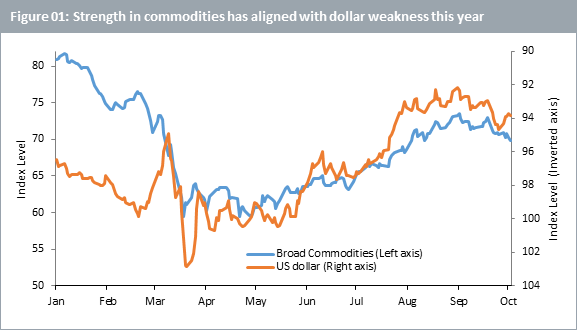

Der US-Dollar zeigte in diesem Jahr eine bedeutende Schwäche, wobei der größte Teil der Abwertung seit Juni erfolgte. Der Kassakurs des Dollar-Index – gemessen als durchschnittlicher Wechselkurs zwischen dem Dollar und den wichtigsten Weltwährungen – fiel zwischen dem 15. Mai und dem 31. August um über 8 Prozent (siehe Abbildung 01 unten). Der US-Dollar wird in Zeiten von Finanzmarktvolatilität und wirtschaftlicher Unsicherheit in der Regel als ein sicherer Hafen angesehen. In diesem Jahr ist er diesem Ruf jedoch nicht gerecht geworden.

Im März, als die Pandemie die Märkte erstmals stärker in den Griff nahm, stieg der Dollar stark an, konnte seine Gewinne jedoch nicht lange halten. Auch im September, als die Ängste vor einer zweiten Welle und die Unsicherheit wegen der US-Wahlen zu einer Volatilität an den Aktienmärkten führten, leitete der Dollar wieder eine Erholung ein. Diesmal scheint er jedoch noch schneller an Schwung verloren zu haben.

Quelle: WisdomTree, Bloomberg. Daten vom 1. Jan. 2020 bis 4. Okt. 2020. Der US-Dollar wird durch den DXY-Index (Dollar-Index-Kassakurs) und Broad Commodities durch den Bloomberg Commodities Index repräsentiert.Die historische Performance ist kein Hinweis auf die zukünftige Performance, und alle Anlagen können an Wert verlieren.

Länger schwächer?

Worauf können Dollar-Bullen noch zählen, wenn die Nachfrage nach sicheren Häfen trotz der Herausforderungen, vor denen Märkte und Wirtschaft stehen, ausbleibt? Die Stärke der Währung ist relativ, und die Schwäche anderer wichtiger Währungen wie Pfund Sterling und Euro könnte zur Wiederbelebung des Dollars beitragen. Euro und Pfund Sterling könnten fallen, wenn die mit dem Brexit verbundenen Unsicherheiten und Disruptionen die wirtschaftlichen Aussichten sowohl für Europa als auch für Großbritannien beeinträchtigen. Dies müsste durch kontinuierlich verbesserte US-Konjunkturdaten unterstützt werden.

Dollar-Bären würden auf kurzfristige Risiken hinweisen, die der wirtschaftlichen Erholung gegenüberstehen, einschließlich der Risiken einer zweiten Infektionswelle sowie der mit den US-Wahlen verbundenen Unsicherheit. Wenn das Gespräch auf längerfristige Aussichten gelenkt wird, könnten sie am Ende einen K.O.-Schlag austeilen, indem sie die auf die Langfrist-Politik der Federal Reserve verweisen. Eine ultralockere Geldpolitik über einen längeren Zeitraum wird zwangsläufig Druck auf die Währung ausüben.

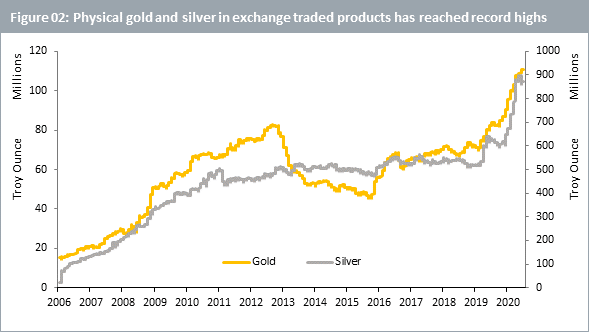

Quelle: WisdomTree, Bloomberg. Daten vom 28. April 2006 bis 04. Oktober 2020. Die historische Performance ist kein Hinweis auf die zukünftige Performance, und alle Anlagen können an Wert verlieren.

Rohstoffinvestoren: Kein Grund zur Klage

Die Dollarschwäche trieb die Erholungsrallye bei den Rohstoffen auf breiter Front voran – auch wenn sie die verschiedenen Rohstoffsektoren auf unterschiedliche Weise und in unterschiedlichem Ausmaß unterstützt. Zwei Hauptgründe belegen, dass insbesondere seit Juni die Schwäche des Dollars den Rohstoffsektor begünstigte und zeigen, warum eine anhaltende Dollarschwäche für Rohstoffanleger eine gute Nachricht sein könnte:

Der Horteffekt

Angesichts der Dollarschwäche haben sich Anleger alternativen sicheren Häfen zugewandt, die bessere “Vermögensspeicher” darstellen. Gold und Silber haben am meisten von diesem “Horteffekt” profitiert. Sowohl die Stärke des Dollar als auch die Schwäche von Gold waren im März von kurzer Dauer. Anleger haben sich physischen Edelmetallen zugewandt, da sie wissen, dass sie aufgrund ihres begrenzten Angebots nicht wie Fiat-Währungen von den politischen Entscheidungsträgern als Reaktion auf Krisen abgewertet werden können (siehe Abbildung 2 oben).

Der Kaufkrafteffekt

Zyklische Rohstoffe profitieren ebenfalls von der Dollarschwäche, da Inhaber anderer Währungen es billiger finden, in Dollar gehandelte Rohstoffe zu kaufen. Sowohl Industriemetalle als auch Agrarrohstoffe dürften von diesem Effekt profitieren.

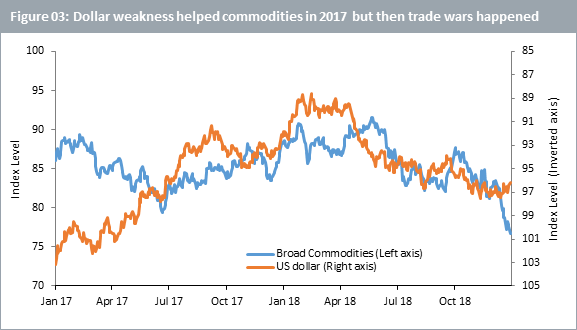

Quelle: WisdomTree, Bloomberg. Daten vom 1. Jan. 2017 bis 31. Dez. 2018. Der US-Dollar wird durch den DXY-Index (Dollar-Index-Kassakurs) und Broad Commodities durch den Bloomberg Commodities Index repräsentiert. Die historische Performance ist kein Hinweis auf die zukünftige Performance, und alle Anlagen können an Wert verlieren.

Knackpunkt Handelskriege

Der Dollar verlor 2017 und Anfang 2018 erheblich an Wert, was die breite Rohstoffbasis unterstützte (siehe Abbildung 03 oben). Zu den Gründen für den Wertverlust der Währung gehörte wohl auch eine Zunahme der protektionistischen Rhetorik von Präsident Trump. Die Möglichkeit der USA, sich selbst zu isolieren, anstatt eine integrale Kraft in der globalen

Wirtschaftsmaschinerie zu sein, schadete dem Dollar damals. Der Grund dafür, dass die Rohstoffe keinen dauerhaften Aufschwung erleben konnten, lag darin, dass die protektionistische Rhetorik schließlich in einem Handelsstreit zwischen den USA und China gipfelte, bei dem auf mehrere Rohstoffe direkte Zölle erhoben wurden. Während Gold als geopolitische Absicherung profitierte, litten zyklische Rohstoffe wie Industriemetalle und landwirtschaftliche Erzeugnisse.

Der Knackpunkt ist daher, dass breite Rohstoffgruppen nur dann dauerhaft von einem schwachen Dollar profitieren können, wenn die Währungsschwäche auf eine akkommodierende Geldpolitik und nicht auf eine Beschleunigung der Handelskriege gründet. Wenn die Handelsspannungen wieder eskalieren, wird erwartet, dass defensive Rohstoffe wie Edelmetalle ihre Gewinne auf zyklische Sektoren ausdehnen werden.