Die BBVA Latin American Local Markets Conference in London ermöglichte Christian Gaier, Senior Fondsmanager für Schwellenländern-Staatsanleihen bei der Erste Asset Management, sich eingehend mit lokalen Vertretern Lateinamerikas zu unterhalten. Im Blog teilt er seine Einblicke und die potenziell für 2018 relevanten Investment Stories.

Meine Teilnahme bei der 4. BBVA Latin American Local Markets Conference in London gab mir die Möglichkeit, mich eingehend mit lokalen Vertretern Lateinamerikas zu unterhalten. Nachfolgend möchte ich ein paar der Einblicke und der potenziell für 2018 relevanten Investment Stories teilen, die ich auf der Konferenz aufgreifen konnte.

Lateinamerika (LATAM) kann auf ein sehr positives Jahr 2017 zurückblicken, doch 2018 wird anders aussehen. Ein selektives Verhalten wird daher wichtig sein, wenn es darum geht, die Chancen auf dem Kontinent in 2018 zu evaluieren. In Ländern wie Brasilien, Kolumbien und Chile gehen wir davon aus, dass der Zyklus der lockeren Geldpolitik (Zinssenkungszyklus) zu Ende geht, während beispielsweise in Argentinien und Mexiko sich der Markt auf die Inflationsentwicklung fokussieren wird. Dieses Jahr stehen in Brasilien, Kolumbien und Mexiko Wahlen an, und das politische Risiko wird die Volatilität befeuern. Außerdem werden internationale Handelsbeziehungen innerhalb NAFTA und Mercosur gerade neu verhandelt.

Die Risiken stammen Großteils aus der strafferen Geldpolitik der großen Notenbanken

Die Risikothemen in 2018 gehen hauptsächlich auf folgende Faktoren zurück: Verknappung der Liquidität seitens der wichtigsten Notenbanken (Fed, EZB, Bank of Japan), einen stärkeren US-Dollar und auf höhere Zinsen, die sich negativ auf das Wachstumspotenzial des Kontinents auswirken könnten. Und zu guter Letzt sollte man auch die absichtlich herbeigeführte Wachstumsverlangsamung in China und deren Auswirkungen auf den internationalen Handel und Entwicklung auf die Rohstoffpreise nicht aus den Augen verlieren.

Uruguay ist der Newcomer

Uruguay, ein Newcomer am internationalen Lokalwährungsmarkt, emittierte 2017 seine erste nominelle Anleihe und hat seine „Hausaufgaben“ gemacht. Das Land verfügt über eines der attraktivsten makroökonomischen Profile in Lateinamerika. Das Zins- und Renditeniveau ist nach wie vor hoch, weshalb diese Anleihen eine gute Anlagemöglichkeit innerhalb unserer Lokalwährungsfonds, die in Schwellenmärkten investieren, darstellt. Uruguay hat sich von seinen Nachbarländern Argentinien und Brasilien abgekoppelt und kann auf den Zufluss ausländischer Direktinvestitionen in neue Sektoren verweisen. Das Land hat in öffentliche Infrastruktur investiert, was wiederum Arbeitsplätze und Potenzial für weiteres Wachstum geschaffen hat. Das politische Spektrum scheint im Vergleich zu anderen Staaten stabil, und bei institutionellen Stabilitätsindikatoren wie Rechtsstaatlichkeit, Demokratie, und Korruption liegt Uruguay bei allen Statistiken in der Region vorne.

Brasilien im Übergangsjahr

Brasilien ist seit dem Krisenjahr 2015 die große Erholungs-Story der letzten Jahre. Die Inflation ist dramatisch auf ein Allzeittief gefallen, und die Zentralbank hat von 2016 bis 7. Februar 2018 den Leitzins von 14,25% auf 6,75% gesenkt. Das Ende des Zinssenkungszyklus ist in Sicht. Aufgrund der Korruptionsskandale in den vergangenen Jahren werden die Präsidentschafts- und Kongresswahlen im Oktober 2018 von äußerstem Interesse für die Marktteilnehmer sein.

Mexiko und Trump

Ein ähnlicher Fokus wird auf den Präsidentschafts- und Kongresswahlen in Mexiko im Juli dieses Jahres liegen. Die Wirtschaft des Landes befindet sich aufgrund der protektionistischen Maßnahmen Präsident Trumps und aufgrund der derzeit stattfindenden Neuverhandlungen von NAFTA unter Druck, was die Unsicherheitsfaktoren für die mexikanische Wirtschaft erhöht. Die Wirtschaft befindet sich in einer Übergangsphase und das Land unternimmt erhöhte Diversifikationsanstrengungen im Hinblick auf seine Exportdestinationen. In den vergangenen Monaten wird die Wirtschaft durch eine robuste Inlandsnachfrage unterstützt und der Dienstleistungssektor wird immer mehr zum Wachstumstreiber.

Peru mit guten Fundamentaldaten

Ein weiteres Land, das für Anleger interessant sein könnte, ist Peru. Mit guten Fundamentaldaten sieht sich die peruanische Wirtschaft mit dem Phänomen konfrontiert, dass sich der Beitrag der Landwirtschaft zum Bruttoinlandsprodukt sukzessive kleiner wird. Darüber hinaus wird das Land von Rohstoffexporten und damit von Rohstoffpreiszyklen zunehmend unabhängiger. Unserer Ansicht nach ist die Downstream-Integration der Wertschöpfungskette einer der wichtigsten Entwicklungsmerkmale in Schwellenländern und führt langfristig zu Wohlstand. Wir werden die Konsolidierung des Haushaltsbudgets und die institutionelle Entwicklung des Landes weiter genau verfolgen.

Venezuela nicht investierbar

Das von einer Rezession und Staatskrise getroffene Venezuela ist für uns als Lokalwährungs-Investor nicht investierbar. Die Währung ist nicht frei konvertierbar und das Land wird von den Rating Agenturen als Zahlungsunfähig („Default“) eingestuft.

Lateinamerika ist die Hochzins-Region im Lokalwährungsuniversum der Schwellenländer

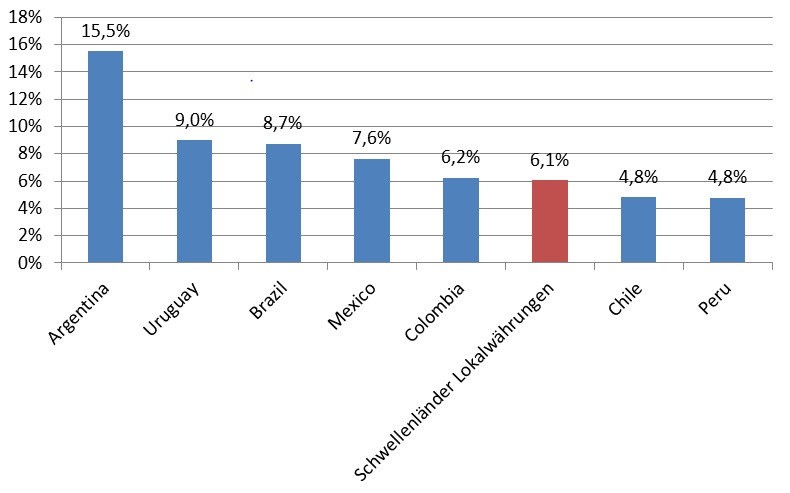

Zusammenfassend lässt sich festhalten, dass Lateinamerika als Region im Vergleich zu Osteuropa und Asien derzeit die höchsten Renditen im Lokalwährungsuniversum aufweist. Zu einem ähnlichen Ergebnis kommt man, wenn man die Renditeaufschläge („Spreads“) dieser Region bei Hartwährungsanleihen betrachtet.

Renditeübersicht Lokalwährungen lateinamerikanische Länder

Daten per 31.01.2018; Quelle: Bloomberg;

Achtung: Die Fondskennzahl „Rendite“ entspricht der durchschnittlichen Wertpapierrendite der von den Ländern emittierten Lokalwährungsanleihen vor Abzug von Kosten; bitte beachten Sie, dass diese Rendite-Kennzahl keiner erwarteten Wertentwicklung entspricht. Die Kennzahl „Rendite“ ist ein schlechter Schätzer für die Zukunft. In der Grafik sind auch keine ertragsmindernden Kosten wie die Verwaltungsgebühr oder individuelle Konto– und Depotgebühren berücksichtigt.

Eine Möglichkeit sich an der Lateinamerika-Story zu beteiligen ist unser global ausgerichteter Anleihenfonds, der in ausgewählte Lokalwährungsanleihen aus den Schwellenländern investiert.

Hier finden Sie mehr Informationen zu dem Fonds.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.