von Felix Dornaus, Senior Fondsmanager Schwellenländeranleihen, Erste Asset Management.

Im Rahmen der Herbst-Tagung des Internationalen Währungsfonds (IWF) und der Weltbank fanden etliche (virtuelle) Veranstaltungen zum Thema Schwellenländer statt. Wir fassen die wichtigsten Punkte und Erkenntnisse zusammen, die Investoren in den Schwellenländern betreffen.

Die größten wahrgenommenen Risiken für die Schwellenländer sind weniger idiosynkratischer Natur, also von ihrer Eigentümlichkeit betrachtet, sondern – wenig überraschend – globaler Natur: Allen voran wird sich die Normalisierung der Geldpolitik, maßgeblich ausgehend von der amerikanischen Notenbank FED, auf die Finanzmärkte in den Emerging Markets auswirken. Damit verbunden sind Bedenken hinsichtlich der Inflation und Zinserhöhungen, die bereits begonnen haben. Es folgen die globale Energiekrise, der sogenannte Rohstoff-Superzyklus, und Wachstumssorgen, die sich vornehmlich aus der Reorientierung der chinesischen Wirtschaftspolitik ableiten.

Richtungswechsel in Chinas Wirtschaftspolitik

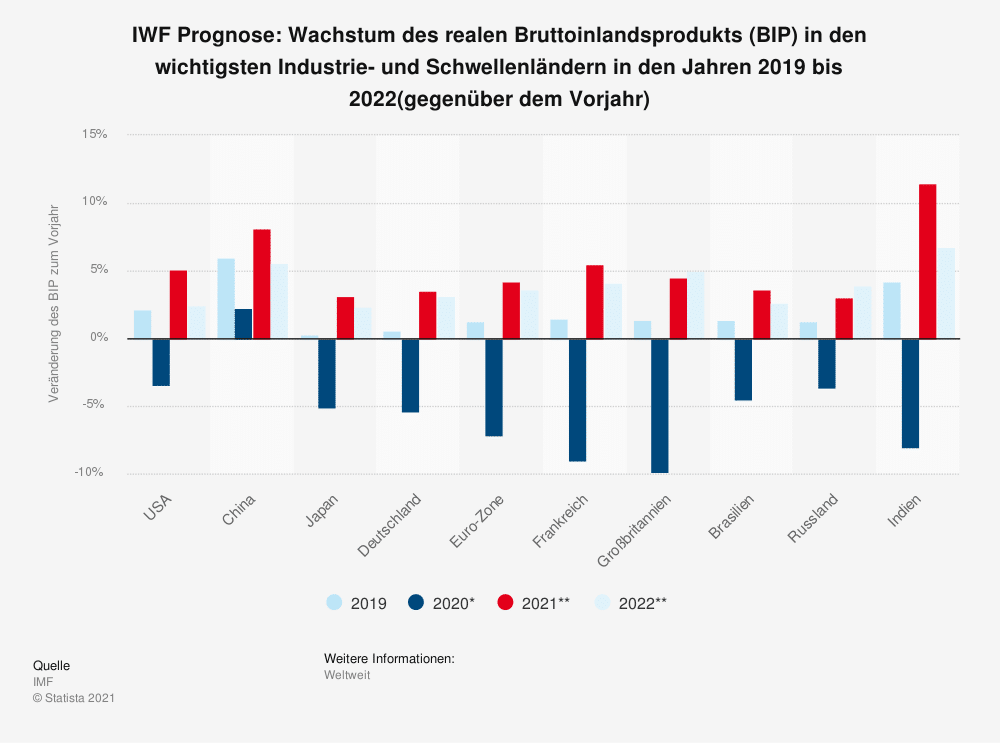

Im Zuge des Richtungswechsels der Wirtschaftspolitik Chinas im Sinne der sogenannten „Common Prosperity“ (frei übersetzt „Wohlstand für alle“, Anm.) wird eine Verlangsamung des Wachstums in den nächsten 2 bis 3 Jahren auf möglicherweise unter 5 % pro Jahr erwartet. Die Tagungsteilnehmer gehen davon aus, dass sich die kommunistische Partei wieder verstärkt in das wirtschaftspolitische Geschehen einschalten wird. Sie hat bereits stärkere fiskale Stimulation angekündigt. Bisher ist allerdings noch wenig Konkretes zu erkennen. Das Ziel ist eine Verdoppelung des Bruttoinlandsproduktes/Kopf in den nächsten 15 Jahren. Eine spürbare Entspannung zwischen den USA und China lässt auf sich warten. Vielmehr ist in Amerika auch nach Trump eine parteiübergreifende, solide Skepsis festzustellen. Dennoch ist die Haltung der Investoren zu China grundsätzlich positiv.

Globale Zinserhöhungen bedeuten Gegenwind

Globale Zinserhöhungen bedeuten Gegenwind, was die Refinanzierungsfähigkeit der Emering Markets betrifft. Die COVID-Krise hat in den meisten Schwellenländern zu einer Erhöhung der Verschuldung geführt. Das Ausmaß ist geringer als in den entwickelten Volkswirtschaften. Das Niveau der Verschuldung wird nicht als systemkritisch eingeschätzt, sondern als administrierbar. Zahlungsmoratorien auf staatlicher und Unternehmens-Ebene werden nicht als unmittelbare Gefahr erkannt. Fast alle Emerging Markets-Länder haben auf der Tagung Programme zur Reduzierung ihrer Schulden vorgestellt. Wirklichen fiskalen Spielraum haben derzeit nur erdölexportierende Länder. Was die geldpolitischen Maßnahmen angeht, sind viele Emerging Markets den entwickelten Volkswirtschaften voraus und befinden sich bereits in einem Zinserhöhungszyklus: So etwa hat im Oktober die russische Notenbank mit einer unerwartet starken Zinserhöhung auf die hohe Teuerungsrate im Land reagiert.

Erfolgreiche Refinanzierung am Lokalmarkt

Bezüglich der Refinanzierung lässt sich feststellen, dass die Schwellenländer erfolgreich auf lokale Kapitalmärkte zurückgreifen können und dies in verstärktem Ausmaß tun. Vor allem in Lateinamerika sind noch negative Realzinsen zu sehen.

Die Frontier Märkte, ein neues Segment von Schwellenländer-Märkten, erscheinen als großteils überinvestiert. Dabei handelt es sich um relativ kleine und weniger liquide Märkte. Bei den Frontier Marktes ist ein sehr selektives Investieren angebracht. Hier weisen Energie-Exporteure das interessantere Risiko-Profil auf.

Links-Populismus in Lateinamerika

In Lateinamerika zeichnet sich politisch eine Neigung zu Links-Populismus ab. So geschehen bei den kürzlichen stattgefundenen Präsidentschaftswahlen in Peru, Ecuador und Nicaragua. Auch bei den kommenden Wahlen in Kolumbien und Chile zeichnet sich ein Linksruck ab. Man muss hier fairerweise betonen, dass in den genannten Ländern eher schwache Regierungen entstanden oder entstehen – mit einer ungenügenden Repräsentanz in den jeweiligen Parlamenten. Diese sind zudem stark fragmentiert. Daraus resultiert einerseits ein Mangel an Leadership, andererseits ein reduziertes Risiko für traumatisch unorthodoxe Wirtschaftspolitik.

Leider ist das G20 „Common Framework“ (Schuldenreduktionprogramm für die ärmsten Schuldner) bisher eher zahnlos geblieben. Hier besteht Bedarf an Akzeptanz aber auch inhaltlichem Verständnis. In einer Investoren-Umfrage wurden alle Emerging Markets-Asset Kategorien als derzeit „unterinvestiert“ angegeben. Dieser Aspekt dürfte aus technischer Sicht von Vorteil sein.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.