Die jüngste Konfrontation zwischen den USA und China in den Bereichen Handel und Währung hat zu zeitweiligen Kursrückgängen bei risikobehafteten Wertpapierklassen wie Aktien geführt. Mittlerweile befinden sich die Aktien in einem Erholungsmodus, so Gerhard Winzer, Chefvolkswirt der Erste Asset Management. Sind die negativen Implikationen eines andauernden US-China Konflikts stark genug, um einen Abschwung beziehungsweise eine Rezession zu verursachen?

Treibende Faktoren

Die Bewegung der Marktpreise wird seit einigen Monaten vor allem von zwei Faktoren beeinflusst. 1) Die Geldpolitik wird immer unterstützender. Seit Anfang 2019 haben 16 Zentralbanken den jeweiligen Leitzinssatz gesenkt. Bis Jahresende werden noch mehr Maßnahmen folgen, zum Beispiel von der Europäischen Zentralbank. 2) Der Konflikt zwischen den USA und China auf multiplen Ebenen erhöht die Unsicherheit und dämpft die Unternehmensstimmung sowie die Investitionstätigkeit beziehungsweise die Industrieproduktion. Je nachdem wie die Dimensionen Größe, Dauer und Umfang des jeweiligen Faktors ausgeprägt sind, steigen beziehungsweise fallen die Assetpreise.

Ausgangssituation: Zinsen bei null Prozent

Zinsen zeigen die Tendenz, im Fall einer Verschlechterung des Umfelds (ansteigend Unsicherheit, rückläufiges Wirtschaftswachstum) zu fallen. Die aktuelle Ausgangssituation ist jedoch bereits von einem sehr niedrigen Zinsniveau charakterisiert. Zinsen fallen zwar weiterhin, allerdings immer schwerer. Das gilt vor allem für die Eurozone, wo die Zinsen bereits negativ sind.

- Generell gilt: der Preis des Geldes (die Zinsen) gleichen das (gewünschte) Sparen und das (gewünschte) Investieren aus. Je geringer das Zinsniveau, desto weniger attraktiv wird das Sparen und umso attraktiver wird das Investieren.

- Geldpolitik weniger effektiv: Wenn die Zinsen ein niedriges Niveau erreicht haben, wird die Geldpolitik immer ineffektiver. Die Leitzinsen können eben nicht mehr um mehrere Prozentpunkte gesenkt werden, um eine Rezession abzufangen. Das impliziert, dass eine Rezession größere Auswirkungen hat als in der Vergangenheit (höhere Arbeitslosigkeit, niedrigere Assetpreise).

- Säkulare Stagnation: Wenn die Zinsen nicht mehr in dem nötigen Ausmaß fallen können, um die wirtschaftliche Aktivität ausreichend zu stimulieren, bleibt das Wirtschaftswachstum niedrig.

- New Normal: Das niedrige Zinsniveau stellt damit kein (zyklisch bedingtes) außergewöhnliches sondern ein normales Niveau dar.

- Schulden: Je niedriger das Zinsniveau, desto nachhaltiger wird der Schuldenbestand. Weil die Schuldenquoten allerdings weiter ansteigen, werden in der Zukunft Zinsanstiege unwahrscheinlicher.

- Bewertung: Je niedriger das Zinsniveau, desto höher die Bewertung von Assetklassen. Dieser Effekt war auch in den vergangenen Monaten zu beobachten. Zahlreiche Wertpapierklassen weisen kräftige Kursanstiege auf. Allerdings: Ein überdurchschnittlicher Ertrag (Return) innerhalb von kurzer Zeit bedeutet ceteris paribus unterdurchschnittliche Erträge in der Zukunft.

- Alternative Assets: Je niedriger das Zinsniveau und je höher die Bewertung der traditionellen Assetklassen, desto mehr steigt die Nachfrage beziehungsweise die Suche nach alternativen Veranlagungsformen an (zum Beispiel nach Kryptowährungen).

- Ausweg: Der klassische Ausweg aus dieser „Zinsfalle“ ist eine sehr expansive Fiskalpolitik, massive Investitionen mit staatlicher Unterstützung.

Rückbau der Globalisierung

Die Ankündigung der USA im September die Zölle auf noch mehr Importe aus China anheben zu wollen und die darauf folgende Abschwächung der chinesischen Währung Renminbi haben zu Kursrückgängen bei risikobehafteten Wertpapierklassen wie Aktien geführt. Mittlerweile befinden sich die Aktien in einem Erholungsmodus. Die Risiken sind klarerweise nach unten gerichtet, es gibt jedoch Argumente dafür, dass die Konfrontation nicht aus dem Ruder läuft:

- Strategisch: Die Konfrontation zwischen den USA und China ist offensichtlich strategischer Natur, das heißt, sie bleibt für lange Zeit bestehen.

- Zyklisch: Auch aus zyklischer Sicht hat der Konflikt an Intensität gewonnen. Die USA erhöhen die Zölle und führen Handels-Beschränkungen im Technologiesektor ein, China antwortet mit Gegenmaßnahmen.

- Kein Nachgeben: Die Bereitschaft auf der chinesischen Seite, dem steigenden Druck aus den USA nachzugeben, ist gering. Die drei Bedingungen von China gelten weiterhin: 1) Liste der zu kaufenden US-Güter soll vernünftig sein; 2) bestehende Zölle und Beschränkungen sollen reduziert werden; 3) Vereinbarung soll die Würde Chinas respektieren.

- Währungsinterventionen: China hat im August mit einer Abschwächung der Währung (Renminbi) geantwortet. Die USA haben China daraufhin als Währungsmanipulator gekennzeichnet. Kurioserweise war die Aktion der chinesischen Zentralbank (PBOC) darauf gerichtet, den vom Markt generierten Abschwächungsdruck des Renminbi zuzulassen. Das heißt die PBOC hat nicht mehr interveniert (Renminbi gekauft, US-Dollar verkauft). Der Titel „Währungsmanipulator“ hat zwar keine praktische Relevanz, könnte jedoch Präsident Trump die moralische Rechtfertigung für eine Währungsintervention geben (Abschwächung des US-Dollar). Das hätte wahrscheinlich markant negative Auswirkungen auf die Finanzmärkte.

- Währungsturbulenzen: Die Abschwächung des Renminbi bedeutet einen Wirtschaftsstimulus für China. Allerdings mit einem wichtigen Nachteil: Die Wirtschaftsprobleme in China werden exportiert. Damit haben auch andere Länder einen Anreiz, ihre Währung abzuschwächen. Es droht eine Abwertungsspirale.

- Beschränkung für die USA: Die Taktik der USA, den Druck auf China mit Zöllen und anderen Beschränkungen zu erhöhen, wird durch die negativen Implikationen für die eigene Wirtschaft und die Finanzmärkte beschränkt.

- Fed: US-Präsident Trump scheint hier schon vorzubauen, indem er den Druck auf die Zentralbank erhöht, die Leitzinsen zu senken. Strategisch betrachtet wäre es ein ernstes Problem, wenn die wichtigste Zentralbank der Welt an Glaubwürdigkeit einbüßen sollte. Auf kurze Sicht könnte die Schuld für eine etwaige Rezession der Fed gegeben werden, weil sie eben nicht die Leitzinsen ausreichend gesenkt hat.

- Beschränkung für China: Auch China hat einen Anreiz, den Konflikt nicht zu eskalieren. Es geht um den Marktzugang zur größten Volkswirtschaft der Welt und um den Zugang zu wichtigen Technologien. Zudem läuft die Abschwächung des Renminbi einem wichtigen strategischen Ziel zuwider: Für die Etablierung einer Reservewährung und den Ausbau des Finanzmarktes ist eine stabile Währung eine Voraussetzung. Auch kurzfristig betrachtet birgt die Abschwächung die Gefahr in sich, dass ähnlich wie im Jahr 2015 eine Kapitalflucht aus China einsetzen könnte (auch wenn Beschränkungen das verhindern sollen).

Schlussfolgerung

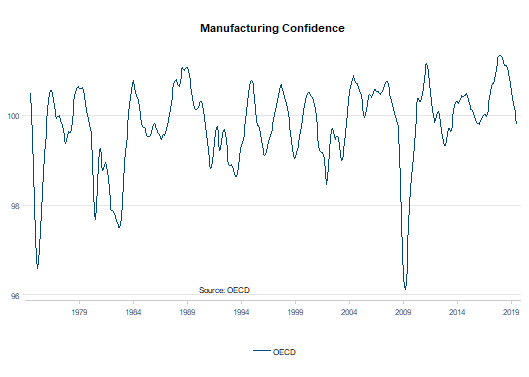

Das reale globale Wirtschaftswachstum liegt etwas unter dem Potenzial (Durchschnittswachstum). Die Industrieproduktion und die Unternehmensinvestitionen stagnieren, während die kräftigen Bereiche Arbeitsmarkt und Servicesektor langsame Erosionsmerkmale aufweisen. Aktuell sind die Umfragen zur Unternehmensstimmung ein wichtiger Indikator für die Abschwächung der Rezessionswahrscheinlichkeit. Selbige fallen seit Anfang 2018. Der massive Schwenk der Geldpolitik von „Leitzinsanhebung“ auf „Leitzinssenkung“ hat die Kurse von zahlreichen Wertpapierklassen kräftig unterstützt. Das Zinsniveau ist jedoch bereits sehr niedrig, weshalb zusätzliche positive Impulse der Zentralbanken bescheiden sein werden. Wenn die Einschätzung Bestand hält, dass der Konflikt zwischen den USA und China nicht substanziell eskaliert, werden die Auswirkungen zwar negativ aber nicht stark genug sein, um eine globale Rezession auszulösen. Die Gültigkeit der Annahme wird in den kommenden Monaten mit Indikatoren wie jenen zur Unternehmensstimmung zu testen sein.

Wichtige rechtliche Hinweise

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.