Mikrofinanz wirbt mit der „doppelten Rendite“ – gemeint ist damit eine stetige und angemessene finanzielle Performance bei gleichzeitiger Erzielung einer sozialen Rendite. Michael Zink, Chief Customer Officer bei Invest in Visions, erklärt wie die Zinssätze bei Mikrofinanzfonds funktionieren und was Anleger müssen.

Der von Invest in Visions verwaltete IIV Mikrofinanzfonds erwirbt unverbriefte Darlehensforderungen bei Mikrofinanzinstituten in Entwicklungs- und Schwellenländern. Die Finanzinstitute verleihen das aufgenommene Kapital wiederum zur Existenzgründung oder -sicherung an Endkreditnehmer. Nach durchschnittlich zwölf Monaten haben die Endkreditnehmer ihren Mikrokredit bei dem Mikrofinanzinstitut getilgt. Die Mikrofinanzinstitute zahlen die Darlehen schließlich inklusive Zinszahlungen dann an den IIV Mikrofinanzfonds zurück und die Anleger des Fonds erhalten über die Fondsanteile eine stetige und angemessene finanzielle Rendite.

Was sind die typischen Endkreditnehmer eines Mikrofinanzfonds?

Die Kunden der Mikrofinanzinstitute sind häufig wirtschaftlich aktive Menschen, die ihren Lebensstandard durch eine unternehmerische Tätigkeit verbessern wollen. Die Endkreditnehmer sind meist Kleinstunternehmer und zum Großteil im informellen Sektor tätig, z. B. im Kleinhandel oder in der Produktion einfacher Erzeugnisse. Da sie zumeist in ländlichen Gebieten leben, oft kein regelmäßiges Einkommen erzielen und keine Sicherheiten bieten können, werden sie von kommerziellen Banken nicht bedient.

Die Endkreditnehmer sind in der Regel selbstständig und haben selten mehr als zehn Mitarbeitende. Oftmals handelt es sich sogar um Ein-Mann/Frau-Unternehmen. Die Mikrofinanzinstitute bieten dieser Kundengruppe nicht nur Finanzdienstleistungen an, sondern koppeln die Darlehensvergabe – in Ermangelung der nötigen Vorbildung – an wirtschaftliche Schulungen. Diese Beratung durch die kreditgebenden Institute vermittelt einfache Regeln zur guten Unternehmensführung, um die Erfolgschancen der Unternehmung und die Wahrscheinlichkeit der Rückzahlung zusätzlich zu erhöhen.

Insbesondere Frauen in den Entwicklungs- und Schwellenländern leiden häufig unter einer gesellschaftlich bedingten geringeren Schulbildung und verfügen über geringere materielle Sicherheiten. Damit sinken die Chancen an traditionellen Bankdienstleistungen zu partizipieren. Aus diesem Grund ist die Anzahl der Mikrofinanz-Kreditnehmerinnen höher als die der männlichen Kreditnehmer. Die Investitionen des IIV Mikrofinanzfonds haben unter anderem daher auch das Ziel, Frauen zu fördern und ganz generell nachhaltige Wirkung zu entfalten – das ist die soziale Rendite des IIV Mikrofinanzfonds.

Wieviel Zinsen zahlen die Endkreditnehmer?

Häufig wird bei der Vorstellung des Mikrofinanzkonzepts danach gefragt, wie hoch die tatsächlichen Zinssätze der Kunden der Mikrofinanzinstitute seien. Darauf kann es keine pauschale Antwort geben, denn aufgrund der globalen Ausbreitung des Konzepts agiert Mikrofinanz in Regionen mit stark divergierenden Zins- und Inflationsniveaus, unterschiedlichen Kreditaufschlägen und abweichenden Risikoparametern.

In diesem Artikel wollen wir daher die Frage analysieren, wie die Zinssätze der Darlehensnehmer zustande kommen und ob diese Zinsen gerechtfertigt sind. Wie also wird die finanzielle Rendite des IIV Mikrofinanzfonds erwirtschaftet?

Gestiegene Refinanzierungskosten der Mikrofinanzinstitute

Bei der Betrachtung der Zinssätze für die Endkreditnehmer ist es unerlässlich, zunächst die Kosten der kreditgebenden Finanzinstitute zu beleuchten.

Mikrofinanzfonds wie der IIV Mikrofinanzfonds sind ein elementarer Baustein in der Refinanzierung der Mikrofinanzinstitute. Die Bereitstellung von Fremdkapitel mit Laufzeiten von durchschnittlich drei Jahren zu attraktiven Konditionen sorgt bei den Finanzinstituten für Planungssicherheit und hilft, den wachsenden Bedarf an Kleinkrediten für Kleinstunternehmer zu befriedigen. Inzwischen ist die große Mehrheit aller Finanzinstitute im Portfolio des IIV Mikrofinanzfonds reguliert und verfügen über eine langjährige Historie am Mikrofinanzmarkt. Diese Faktoren erklären die vergleichsweise niedrigen Darlehenszinsen der Mikrofinanzinstitute, selbst wenn sie in Krisenregionen beheimatet sind oder wenn das Herkunftsland der Institute für seine Refinanzierung durch Staatsanleihen möglicherweise höhere Zinsen am Kapitalmarkt zahlen muss.

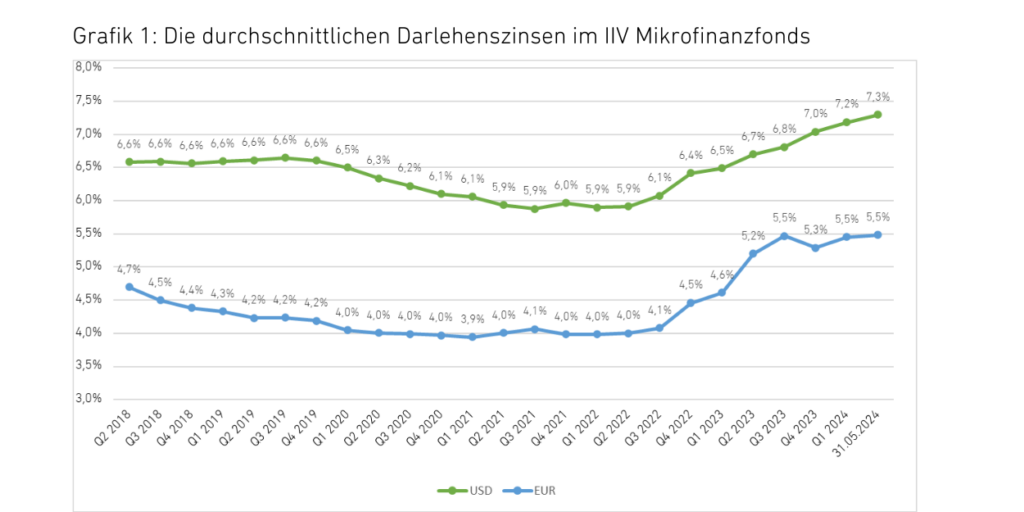

Dennoch haben sich die global gestiegenen Zinssätze auch auf die Refinanzierungskonditionen der Finanzinstitute niedergeschlagen. Die durchschnittlichen Darlehenszinsen im Portfolio des IIV Mikrofinanzfonds stiegen zuletzt deutlich an (siehe Grafik 1).

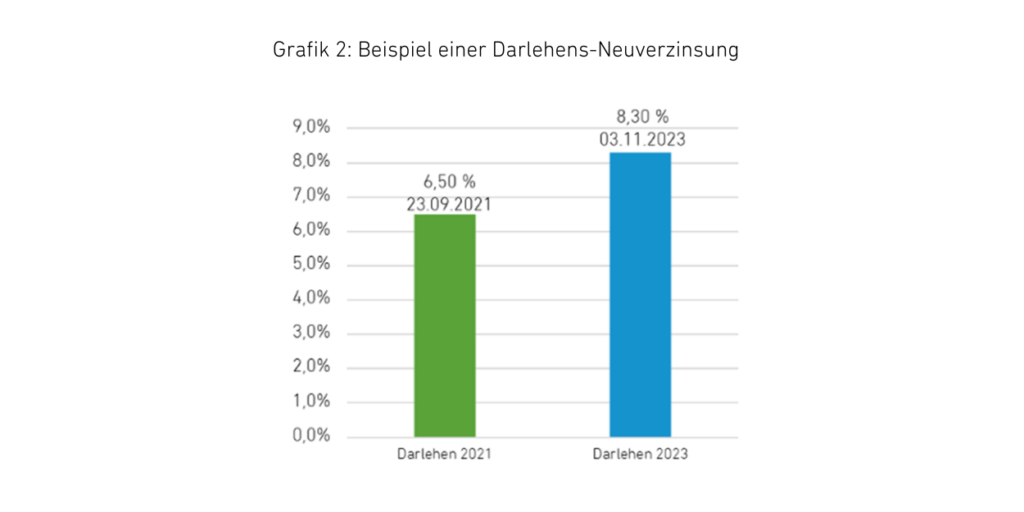

So erwarb der IIV Mikrofinanzfonds im September 2021 beispielsweise eine zweijährige Forderung in US-Dollar an einem Mikrofinanzinstitut aus Georgien mit einem Darlehenszins von 6,5 Prozent. Das gleiche Institut erhielt im November 2023 ein neues Darlehen zu 8,3 Prozent – wobei das Rating und die finanziellen Kennzahlen des Mikrofinanzinstituts gleichgeblieben sind (siehe Grafik 2). Bei unveränderter Risikobewertung resultierte der höhere Darlehenszins ausschließlich aus dem veränderten globalen Zinsumfeld.

Seit Jahresbeginn liegt der durchschnittliche Zinssatz für neu abgeschlossene Darlehen auf US-Dollar-Basis bei rund 9 Prozent und auf Euro-Basis bei etwa 7 Prozent, wobei einige dieser Darlehen einen variablen Zinssatz haben, der aktuell höher liegt als vergleichbare Darlehen mit festem Zinssatz. Diese gestiegenen Refinanzierungskosten sorgen einerseits für eine höhere finanzielle Performance des Fonds, die Kosten für das Mikrofinanzinstitut werden aber zumindest teilweise auch auf die Ebene der Endkreditnehmer weitergereicht.

Zinssätze in Entwicklungs- und Schwellenländern sind nicht mit denen der Industrieländer vergleichbar. Risikoaufschläge wegen schwankender Währung, zweistelligen Inflationsraten und hohen Marktzinsen und ein wenig entwickelter lokaler Finanzmarkt sind in vielen Ländern üblich. Bei den größten Banken in Kasachstan (Halyk Bank, Kaspi Bank) bekommt man beispielsweise 14 bis 15 Prozent p.a. auf Spareinlagen in der Landeswährung KZT. In Peru erhalten Sparer 5,8 Prozent pro Jahr. auf ihre US-Dollar-Spareinlagen.

Was am Ende übrig bleibt – Portfoliorendite und Return on Assets

Zudem ist Mikrofinanz ein sehr kleinteiliges und dadurch kostenintensives Geschäftsmodell. Mikrokreditnehmer sind häufig nicht in der Lage ihre wirtschaftliche Aktivität formell nachzuweisen. Dennoch müssen die Mikrofinanzinstitute die Kreditwürdigkeit ihrer Kunden prüfen. Zu diesem Zweck führen die Berater des Mikrofinanzinstituts Besuche vor Ort durch, um die Realisierbarkeit der Darlehensrückzahlung zu überprüfen. Je entlegener das Gebiet und je häufiger die notwendigen Besuche, umso höher also die Betriebskosten für das Institut. Neben den Betriebskosten, die auch die Personalkosten enthalten, bildet der Finanzaufwand, (d.h. die auf Kundeneinlagen bezahlten Zinsen sowie die Kosten der Fremdfinanzierung) den größten Kostenblock. Auch Rückstellungen zur Risikovorsorge und Währungsabsicherungskosten bilden einen Teil der Aufwendungen. In den meisten Fällen konvertieren die Finanzinstitute die vom IIV Mikrofinanzfonds erteilten Darlehen bei ihrer jeweiligen Notenbank in die lokale Währung. Diese Konvertierung ist mit Kosten verbunden.

Die Einnahmen aus den Kreditzinsen und Gebühren müssen die Kosten für den Betrieb und den Finanzaufwand übersteigen, andernfalls wäre das Mikrofinanzinstitut nicht überlebensfähig. Diese Einnahmen werden als Portfoliorendite des Bruttodarlehensportfolios gemessen und werden oft auch als stellvertretender Wert für die durchschnittlichen Zinssätze der Endkreditnehmer herangezogen.

Im ersten Quartal 2024 lag die Portfoliorendite bei 20,03 Prozent. Aufgrund der Kleinteiligkeit des Geschäfts, kurzen Darlehenslaufzeiten bei geringen Nominalvolumen, der kostenintensiven Betreuung der Darlehensnehmer sowie der Kosten des Finanzaufwandes und der Risikovorsorge verbunden mit dem erwähnten höheren allgemeinen Zinsgefüge können jährliche Zinsen von 18 bis 30 Prozent für die Endkreditnehmer dementsprechend je nach Region oder Land im angemessenen Rahmen sein.

Für die Mikrofinanzinstitute sollte nach Abzug aller genannter Kosten ein Gewinn stehen, die Kapitalrendite oder Return on Assets. Die annualisierte Kapitalrendite aller Institute, an die der IIV Mikrofinanzfonds unverbriefte Darlehensforderungen erworben hat, betrug im ersten Quartal dieses Jahres durchschnittlich 2,0 Prozent (Quelle: Invest in Visions, Stand: 30.03.2024).

Sind Zinssätze von 18 bis 30 Prozent bei Mikrokrediten ein (moralisches) Problem?

Viele Kleinstunternehmer in Entwicklungs- und Schwellenländern erwirtschaften bereits mit geringem Kapitaleinsatz prozentual hohe Erträge. Dadurch sind sie oftmals in der Lage, ihre Kredite innerhalb weniger als zwölf Monaten zu tilgen. Die Rückzahlungsquoten von über 95 Prozent sind dafür ein eindrucksvoller Beleg.

Bevor der IIV Mikrofinanzfonds ein Darlehen an ein Mikrofinanzinstitut vergibt, stellen wir sicher, dass die den Endkreditnehmern angebotenen Zinssätze unter makroökonomischen und lokalen Gegebenheiten angemessen sind. Die Zahlung von marktgerechten Zinssätzen gegenüber den Endkreditnehmern ist Teil unserer Anlagestrategie. Dazu gehört eine umfassende Marktanalyse eines länderspezifischen marktgerechten Zinssatzes.

Als Unterzeichner der Principles for Responsible Investment (PRI) und Unterstützer des „Client Protection Pathway“ stellt Invest in Visions vertraglich sicher, dass die Finanzinstitute sich an die Leitlinien einer fairen und solidarischen Kreditvergabe halten. Dazu gehört insbesondere die Einhaltung verantwortungsvoller Geschäftspraktiken gegenüber den Mitarbeitenden, sowie den Endkreditnehmern.

Mikrofinanz stellt zumeist die fairste und nachhaltigste Finanzierungsquelle für wirtschaftlich aktive Menschen ohne regelmäßiges Einkommen in den Entwicklungs- und Schwellenländern dar. Die Alternative zu den Angeboten der regulierten Mikrofinanzinstitute sind lokale „Kredithaie“, die häufig Zinsen von über 20 Prozent in der Woche (!) verlangen und bei der Eintreibung ihrer Forderungen mitunter nicht zimperlich agieren.

Fazit

Richtig angewendet hilft Mikrofinanz, Menschen aus Armut zu befreien und beim Existenzaufbau und der -absicherung zu unterstützen. Dabei mögen nominale Zinsen von z.T. über 20 Prozent für unbesicherte Darlehen an Menschen ohne festes Einkommen für westliche Betrachter zunächst einmal exzessiv erscheinen.

Aufgrund der zuvor aufgeführten Faktoren wie u.a. der Kostenstruktur, der Kleinteiligkeit und dem regulatorischen Aufwand der Mikrofinanzinstitute und den Zielregionen in denen diese tätig sind, wird deutlich, dass das Zinsniveau ökonomisch und moralisch zu rechtfertigen ist. Dies zeigt sich zum einen in den hohen Rückzahlungsraten und in zahlreichen Umfragen von staatlichen und nicht-staatlichen (NGO) Stellen, die regelmäßig eine hohe Zufriedenheit bei der großen Mehrheit der Endkreditnehmer feststellen Gleichwohl ist es der Anspruch von Invest in Visions, die allgemeinen Kosten für die Endkreditnehmer weiter zu senken, um noch mehr Menschen Zugang zu Finanzdienstleistungen zu ermöglichen.

Über Invest in Visions

Die Invest in Visions GmbH wurde 2006 von Edda Schröder mit dem Ziel gegründet, institutionellen und privaten Anlegern den Zugang zu Impact Investments zu ermöglichen. Dies sind Anlagen, die neben finanziellen Erträgen auch eine soziale Rendite bieten. 2011 hat Invest in Visions einen wichtigen Meilenstein erreicht und den ersten Mikrofinanzfonds zusammen mit der Kapitalverwaltungsgesellschaft HANSAINVEST in Deutschland initiiert, der auch für Privatanleger offen ist. Das Ziel von Invest in Visions ist es, das Kapital der Anleger nicht nur zu erhalten und zu vermehren, sondern es so einzusetzen, dass es eine positive Wirkung entfalten kann. Die Wirkungsorientierung ist der Kern der Unternehmensphilosophie.