von Hannes Kusstatscher, Fund Manager – Fixed Income der Erste AM.

ESG-Anleihen (Environment, Social & Governance) erleben derzeit einen Höhenflug und nehmen einen immer größeren Anteil bei Unternehmensanleihen ein. Im ersten Halbjahr 2021 sind laut BofA Securities global bereits 13,5% aller Neuemissionen mit ESG-Kriterien emittiert worden, im Juni waren es sogar über 17% und damit ein neuer Rekordwert.

Während in Europa bereits seit Jahren immer mehr Anleihen mit ökologischen, sozialen und ethischen Kriterien begeben werden, gibt es in den USA in dieser Hinsicht noch Aufholbedarf, der Trend zeigt allerdings auch hier klar nach oben, wie die folgende Analyse zeigt.

Europa weiter Vorreiter, USA holen aber auf

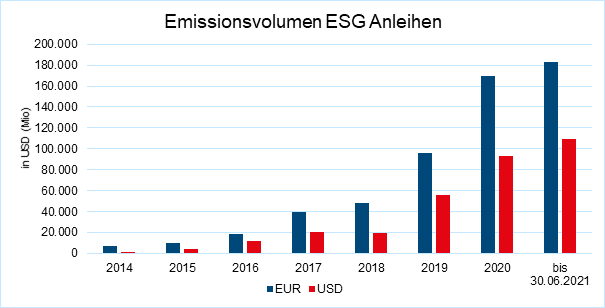

In Europa sind im ersten Halbjahr 2021 ESG-Anleihen mit einem Gesamtvolumen von rund 150 Mrd. Euro (ca. 180 Mrd. USD) an den Markt gekommen und damit bereits mehr als im gesamten Jahr 2020. Laut einer Studie von Barclays hat mittlerweile fast ein Viertel aller in Euro neu begebenen Unternehmensanleihen mit Investment Grade Rating eine ESG-Komponente, bei den High Yield Unternehmen sind es immerhin noch rund 17%. In US-Dollar sind es hingegen gerade einmal 6% und 9%.

Allerdings sieht man im Chart unten, dass das Volumen auch in US-Dollar stark ansteigt. In USD wurden in der ersten Jahreshälfte 2021 bereits um 18% mehr Volumen mit ESG-Kennzeichnung emittiert als im gesamten vergangenen Jahr, in Euro war es ein Plus von 7%.

Inkludiert alle von Unternehmen in der jeweiligen Währung emittierten Green Bonds, Social Bonds, Sustainability Bonds, Sustainability-Linked Bonds und Transition Bonds. (Quelle: Bloomberg, Erste Asset Management)

Inkludiert alle von Unternehmen in der jeweiligen Währung emittierten Green Bonds, Social Bonds, Sustainability Bonds, Sustainability-Linked Bonds und Transition Bonds. (Quelle: Bloomberg, Erste Asset Management)

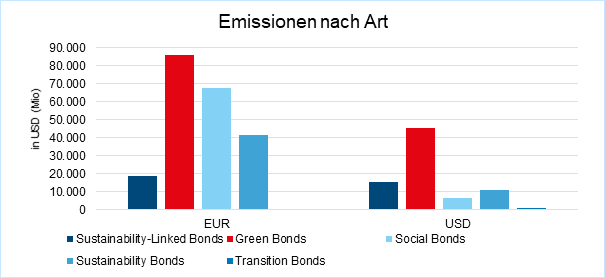

Nach den in den Sustainable Finance Principles festgelegten Richtlinien der International Capital Market Association (ICMA) unterscheidet man bei den ESG-Anleihen zwischen verschiedenen Typen. Green Bonds verfolgen ökologische Ziele, wie beispielsweise die Reduktion von Kohlenstoffdioxid-Emissionen, Social Bonds dienen der Finanzierung von sozialen Zwecken, wie etwa Bildung, und Sustainability Bonds kombinieren grüne und soziale Ziele.

Daneben gibt es noch Sustainability-Linked Bonds, deren Kupon häufig von der Erreichung bestimmter ESG-Ziele abhängt, und seit neuestem auch noch Transition Bonds, mit denen der Wandel zu einer nachhaltigeren Strategie finanziert werden kann.

Bei der Aufteilung nach Emissionsart sind sowohl in Euro als auch US-Dollar Green Bonds die am häufigsten begebenen Anleihen. In Euro folgen relativ dicht dahinter Social Bonds und Sustainability Bonds, während Sustainability-Linked Bonds und Transition Bonds eher eine untergeordnete Rolle spielen.

In US-Dollar hingegen werden Social Bonds noch kaum emittiert. Sustainability-Linked Anleihen sind sowohl in Euro als auch in US-Dollar derzeit stark im Aufwind und Transition Bonds sind gerade erst am Kommen.

Alle Unternehmensanleihen mit ESG-Kriterien aus dem ersten Halbjahr 2021. (Quelle: Bloomberg, Erste Asset Management)

Alle Unternehmensanleihen mit ESG-Kriterien aus dem ersten Halbjahr 2021. (Quelle: Bloomberg, Erste Asset Management)

Nicht nur am Markt ist Europa derzeit noch Vorreiter, auch politisch und regulatorisch tut sich so einiges: Nach der ICMA hat nun auch die Europäische Kommission einen European Green Bond Standard veröffentlicht, der zwar weiterhin freiwillig ist, aber zu mehr Transparenz und Vergleichbarkeit führen soll. Er ist im Rahmen der Sustainable Finance Strategy entstanden und zeigt ein klares Bekenntnis zur Förderung der Finanzierung von nachhaltigem Wachstum.

Selbst die EZB investiert mittlerweile einen Teil ihrer Eigenmittelportfolios in Green Bond Portfolios. In den USA gibt es nach deren Austritt aus dem Pariser Klimaabkommen unter Donald Trump und dem Neueintritt unter Präsident Biden zwar wieder klare Bestrebungen für den Klimaschutz, allerdings noch etwas zaghafter und weniger konkret als in Europa. Die EU und die USA unter Biden gleichen sich in dem Ziel, dass sie bis 2050 netto keine Treibhausgase mehr emittieren wollen.

Sektorverteilung zeigt Defizite auf

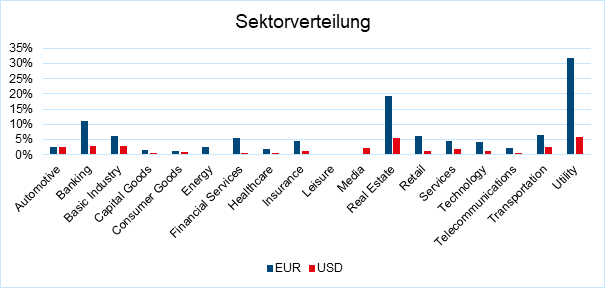

Der Großteil der ESG-Anleihen ist sowohl in Europa als auch in den USA weiterhin auf wenige Sektoren konzentriert. Vorreiter in Euro sind Versorger mit über 32% aller ausstehenden Anleihen, gefolgt von Real Estate mit 19% und Banken mit 11%. Großen Aufholbedarf gibt es aber bei einigen Sektoren, die zu den größten Treibhausemittenten zählen: Beim Automobil- und Energiesektor haben die Anteile mit 2% und 2,5% noch deutlich Luft nach oben. Auch der Transportsektor, zu dem neben Eisenbahnbetreibern auch Fluglinien und Kurierdienste zählen, hat derzeit nur 6% ausstehende nachhaltige Anleihen.

Anteil der ESG Unternehmensanleihen am Investment Grade Universum. Für EUR: ICE BofA Euro Corporate Index (ER00 Index), für USD: ICE BofA US Corporate Index (C0A0 Index) – Bestände vom Juli 2021. (Quelle: ICE Data Indices, LLC, Bloomberg, Erste Asset Management)

Anteil der ESG Unternehmensanleihen am Investment Grade Universum. Für EUR: ICE BofA Euro Corporate Index (ER00 Index), für USD: ICE BofA US Corporate Index (C0A0 Index) – Bestände vom Juli 2021. (Quelle: ICE Data Indices, LLC, Bloomberg, Erste Asset Management)

In US-Dollar schaut das Bild noch schlechter aus. Auch hier führen die Versorger knapp vor Real Estate, allerdings haben beide nur rund 5,5% der ausstehenden Anleihen mit einem ESG-Kriterium versehen. Banken sind auch hier an dritter Stelle zu finden, aber nur mit 2,7% und schauen daher kaum besser aus als Automobil- und Transportsektor mit jeweils 2,6%. Bei Energie sind gerade einmal mickrige 0,25% der Emissionen ESG-Anleihen.

Aufholbedarf bei Energiemix in USA

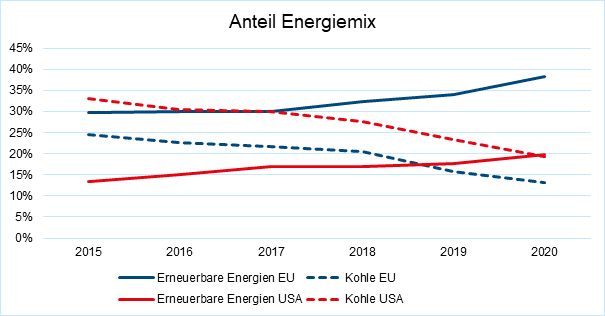

Besonders ins Auge springt die große Differenz beim Anteil der nachhaltigen Anleihen von Versorgern in den USA und Europa. Auch hier zeigt sich wieder, dass Europa bei der Abkehr von Kohle und dem Aufbau von erneuerbaren Energiequellen bereits um einige Schritte voraus ist.

Laut einer Studie von Agora Energiewende hat sich der Anteil von Kohle bei der Energieproduktion in der EU von 2015 bis 2020 auf 13% halbiert, während der Anteil erneuerbarer Energien auf fast 40% gestiegen ist. In den USA liegt der Kohleanteil hingegen laut U.S. Energy Information Administration noch bei 20% und auch erneuerbare Energien tragen erst rund 20% zur Energieproduktion bei.

Anteil an der gesamten Energieproduktion in den USA und der EU-27 von Kohle und erneuerbaren Energien in Prozent. (Quelle: Agora Energiewende, U.S. Energy Information Administration, Erste Asset Management)

Anteil an der gesamten Energieproduktion in den USA und der EU-27 von Kohle und erneuerbaren Energien in Prozent. (Quelle: Agora Energiewende, U.S. Energy Information Administration, Erste Asset Management)

Durch die Anfang Juli 2021 in der Erste Asset Management in Kraft getretene neue Kohlerichtlinie, nach der alle Unternehmen mit einem größeren Kohleanteil als 5% am Umsatz nicht investierbar sind, fallen bei den US Versorgern aus dem Investment Grade Universum (ICE BofA US Corporate Index) immerhin 60% aller Unternehmen heraus. Betroffen sind dabei unter anderem auch 4 der größten 5 amerikanischen Emittenten im Versorgersektor. Bei den europäischen Unternehmen sind es durch die frühe Abkehr von Kohle deutlich weniger. Die beiden größten europäischen Versorger Enel und Iberdrola zum Beispiel sind beides Vorreiter bei erneuerbaren Energien.

Minority-Owned Banks

Eine Besonderheit in Bezug auf ESG, die es in Europa so nicht gibt, weist die USA auf. Durch die vor allem im letzten Jahr in den USA stärker aufgekommene Rassismus-Debatte gibt es auch im Finanzbereich immer mehr Initiativen für mehr Inklusion und Diversität. So bemühen sich große Investmentbanken seit einiger Zeit Banken und Wertpapierfirmen, die mehrheitlich Minderheiten, Frauen oder Veteranen gehören, einen größeren Anteil am lukrativen Emissionsgeschäft von Anleihen zu überlassen.

Im Zuge dessen gab es in den letzten zwölf Monaten bereits zwei Neuemissionen, die rein von diesen Firmen begleitet wurden. Dies ist durchaus ein Erfolg in einem Markt, der normalerweise von einer Handvoll Großbanken dominiert wird. Auch hier ist der Weg allerdings noch lang, da laut Bloomberg der Anteil erst bei 2-3% liegt.

Erste Responsible Bond Global Impact

Wenn auch Sie in den zunehmenden globalen Markt nachhaltiger Anleihen investieren und damit nachhaltiges Wachstum finanzieren möchten, bietet sich der Erste Responsible Bond Global Impact als interessanter Investmentfonds an.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.