Von 18 auf 40 Milliarden US-Dollar

Der nordische High-Yield-Markt (NHY) hat seit 2019 einen Wachstumssprung vollzogen: Das ausstehende Volumen stieg von rund 18 auf etwa 40 Mrd. US-Dollar – ein Plus von ca. 120 %. Im selben Zeitraum legten die etablierten HY Vergleichsmärkte deutlich moderater zu (Europa: +48 %, USA: +24 %). Parallel dazu verschob sich die Anlegerbasis: Der Anteil nordeuropäischer Investoren sank von 59 % (2022) auf 32 %, während britische und US-Adressen zusammen auf 43 % zulegten.

„Was lange als regionale Nische galt, hat sich zu einem liquiden, international nachgefragten Teilmarkt mit robuster Primärmarktdynamik entwickelt.“

Strukturvorteile als Katalysator

Ein Treiber der Marktreife ist das schlanke Emissionsframework: Für Neuemissionen ist kein offizielles Rating erforderlich; die Dokumentation ist mit ~200 Seiten deutlich kompakter als typische US-Prospekte (~600 Seiten). Emissionen erfolgen häufig unter norwegischem Recht und mit mittleren Volumina ab ~50 Mio. US-Dollar – ein Setup, das schnelle Platzierungen und Zugang zu unterversorgten Tranchen begünstigt.

„Das nordische Regelwerk ist effizient: geringere Hürden, klare Dokumentation, kurze Durchlaufzeiten – ideale Bedingungen, um Prämien in kleineren, weniger standardisierten Tranchen zu vereinnahmen.“

Floating Rates als Zins-Puffer, höhere Kupons als Ertragstreiber

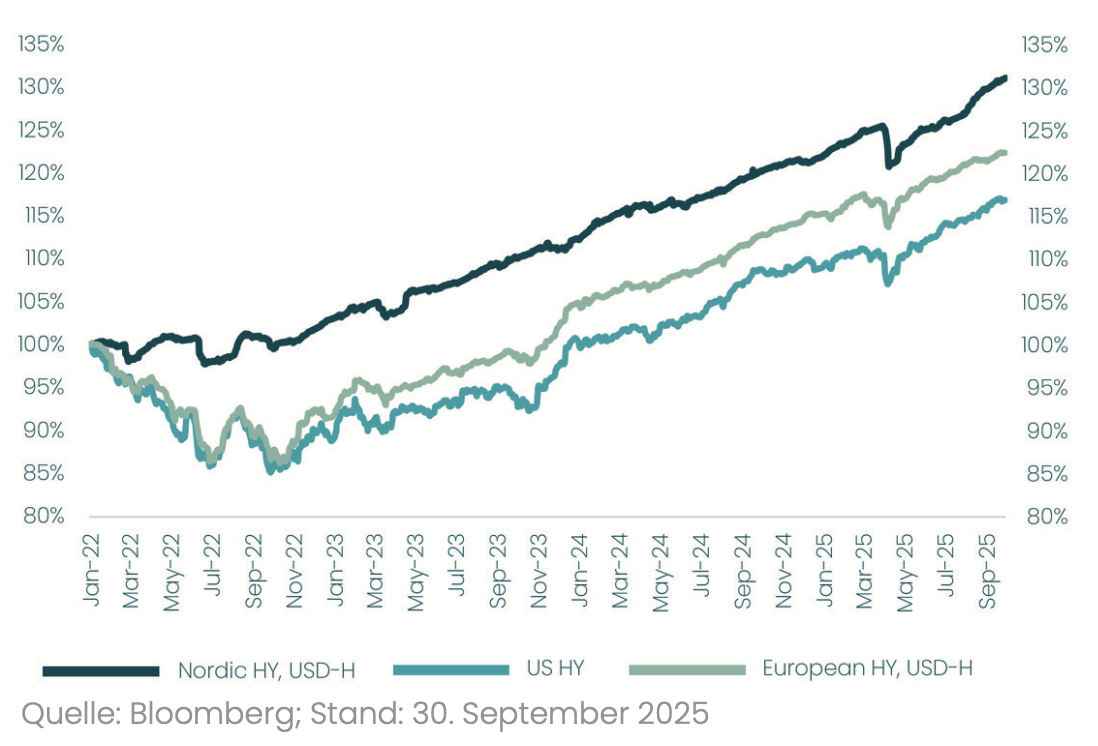

Im schwierigen Anleihenjahr 2022 zeigte NHY ausgeprägte Resilienz: Während US-High-Yield per 29.09.2022 kumuliert -14,9 % notierte, verlor NHY nur -1,5 % – eine Outperformance von ~14,7 Prozentpunkten. Hauptgrund ist der hohe Anteil an Floating-Rate-Notes (60–70 %) und die damit verbundene niedrige Zinsduration (~0,93 % vs. ~4,4 % in US-HY). Zudem bieten nordische Papiere im Schnitt höhere Kupons (~8 %) und einen Spread-Aufschlag von rund +150 Bp gegenüber US-HY.

Resilienz in 2022

Breitere Sektorbasis – Chancen in Energie, Transport und Offshore

Mit dem Volumenausbau stieg die Heterogenität: Der Öl & Gas-Anteil fiel von 64 % (2009) auf <20 %, während Transport und Energie-Infrastruktur an Gewicht gewannen. Für spezialisierte, aktiv gemanagte Portfolios entsteht damit ein diversifiziertes Universum – von Offshore-Services über Schifffahrt bis zu Netzbetreibern – mit ausgeprägten idiosynkratischen Spread-Treibern. Der gesamte Anteil von Öl & Gas, Transport und Energie hat derzeit ein Gewicht von etwa einem Drittel – und bietet damit in diesen Seahawk-Fokussektoren attraktive Investmentmöglichkeiten.

Primärmarkt: Hohe Aktivität, klare Neuemissionsprämien

Der nordische Primärmarkt verzeichnet laufend Rekorde; die Platzierungen sind häufig durch Orders gedeckt und bieten, insbesondere bei Debütanten, spürbare Neuemissionsprämien. Die Liquidität im Sekundärmarkt ist größenabhängig, wird jedoch durch eine höhere Liquiditätsprämie kompensiert – ein zusätzlicher Renditebaustein für selektive Käufer.

Total Return Vergleich von Nordic High Yield (abgesichert in USD)

Einordnung in die Strategie

In einem benchmarkfreien, sektorfokussierten Credit-Ansatz fungiert Nordic High Yield als Baustein mit kurzer Duration, überdurchschnittlichem Carry und wiederkehrenden Primärmarktgelegenheiten. Im Oktober-Bericht wird für den Seahawk Credit Opportunities Fund eine Investitionsquote von 107 %, eine effektive Duration von 2,3 % sowie ein marktgewichteter Kupon von 8,2 % für das Gesamtportfolio ausgewiesen. Der Fokus lag u. a. auf Schifffahrt (24 %) und Öldienstleistungen (20 %); Europa stellte 55 % der geografischen Allokation. Selektiv wurde an nordischen Primärmarkttransaktionen – etwa Navios Maritime – teilgenommen. Das Nordic High Yield Segment ist als einer der Schwerpunkte im Portfolio derzeit mit 37% gewichtet.

Hier finden Sie die komplette Seahawk Quarterly Note (PDF) mit weiteren Informationen: Link

und das Oktober-Factsheet zum Fonds: Link

Bild © Seahawk Investments GmbH

Dieser Beitrag erschien zuerst bei Pro BoutiquenFonds

Dieser Beitrag erschien zuerst bei Pro BoutiquenFonds