Marktkommentar von Martin Cech, Senior Fundmanager, Erste Asset Management.

Erster Green Bond der Republik Österreich trifft auf große Nachfrage

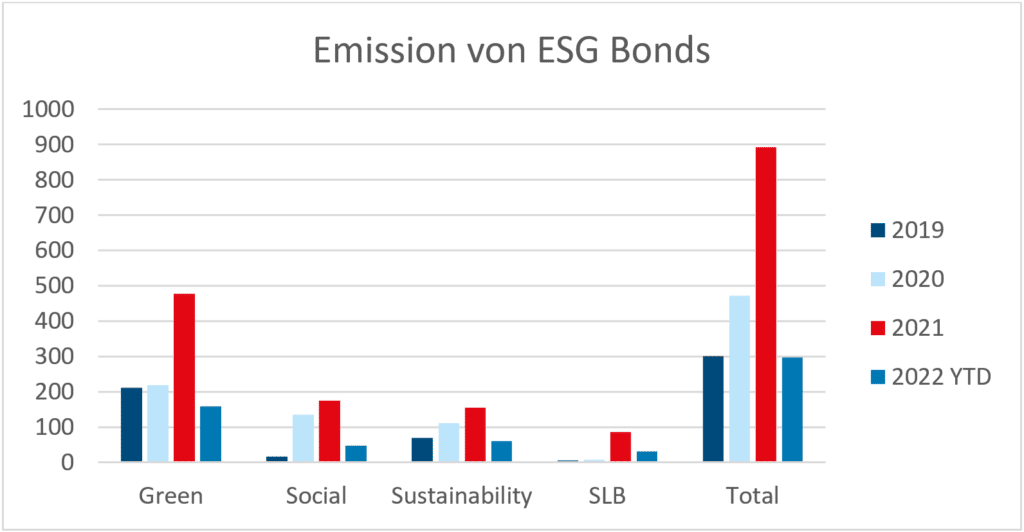

Seit 2007 gibt es am Kapitalmarkt Green Bonds, deren Emissionserlöse nachhaltigen ökologischen Projekte zugutekommen, die damit finanziert oder zumindest refinanziert werden. Pionier in diesem Bereich war die Europäische Investmentbank, die ihre Anleihen als „Climate Awareness Bonds“ bezeichnet. In den letzten Jahren setzte eine enorm starke Dynamik am Markt für Grüne Anleihen ein. Sowohl was die Marktbreite als auch die Markttiefe anbelangt, gab es ein starkes Wachstum. Neben supranationalen Emittent:innen waren es bald Energieversorger:innen, die mit der Auflage von Green Bonds Projekte im Bereich „Erneuerbare Energien“ finanzierten. Weiters sorgten Regionen und Städte sowie Finanzdienstleister:innen für einen starken Aufschwung dieses jungen Marktsegments.

Staaten kamen erst spät als Emittenten hinzu

Relativ spät begannen Staaten Green Bonds zu begeben und damit, ökologische Projekte direkt zu widmen. 2017 waren Frankreich und die Fidschi-Inseln unter den ersten Emittenten. Der französische Green Bond ist derzeit mit einem Volumen von knapp 32 Mrd. Euro mit Abstand die größte Emission. Es folgten 2018 Polen und Irland. Seit 2020 hat Deutschland drei Green Bonds begeben, die jeweils „Zwillingsanleihen“ zu konventionellen Anleihen sind – gleiche Laufzeit und gleicher Kupon – aufgrund der Niedrigzinsphase bei 0,0% Verzinsung.

Nach mehrmonatiger Vorbereitungszeit und Ausarbeitung des relevanten Rahmenwerks („Framework“) und der Erstellung einer „Second Party Opinion“ – einer externen Überprüfung der Umsetzung des Marktstandards, der „Green Bond Principles“ – emittierte die Republik Österreich am 24. Mai 2022 ihren ersten Green Bond. Mit einem Emissionsvolumen von 4 Mrd. Euro katapultierte man sich gleich in die Top 20 der globalen Green Bonds. Die Begebung der Anleihe, die bei einem jährlichen Kupon von 1,85 % eine Laufzeit bis Mai 2049 hat, war ein schöner Erfolg. Bei den beteiligten Konsortialbanken gingen Aufträge in Höhe von rund 25 Mrd. Euro ein. Im Gegensatz zu vielen Emissionen in den Vorjahren kam die Anleihe nicht mit einem sogenannten „Greenium“ – also teurer als bestehende konventionelle Anleihen – sondern sogar etwas günstiger auf den Markt. Die Republik Österreich besitzt von den drei großen Ratingagenturen Standard & Poor´s, Moody´s und Fitch jeweils das zweithöchste Finanzrating von AA+ bzw. Aa1, teils mit positivem Ausblick.

Österreich im nachhaltigen Spitzenfeld

Auch im Bereich von Nachhaltigkeitsbewertungen befindet sich Österreich global gesehen im Spitzenfeld, bei den Analysehäusern ISS ESG auf dem 7. Platz sowie bei Sustainalytics auf dem 9. Platz und im UN SDG (Sustainable Development Goals) Index am 6. Platz. Mit rund 1,3% grüner Investments, gemessen am jährlichen Bruttoinlandsprodukt, zählt Österreich weltweit zu den Spitzenreitern gemäß dem österreichischen Green Bond Rahmenwerk.

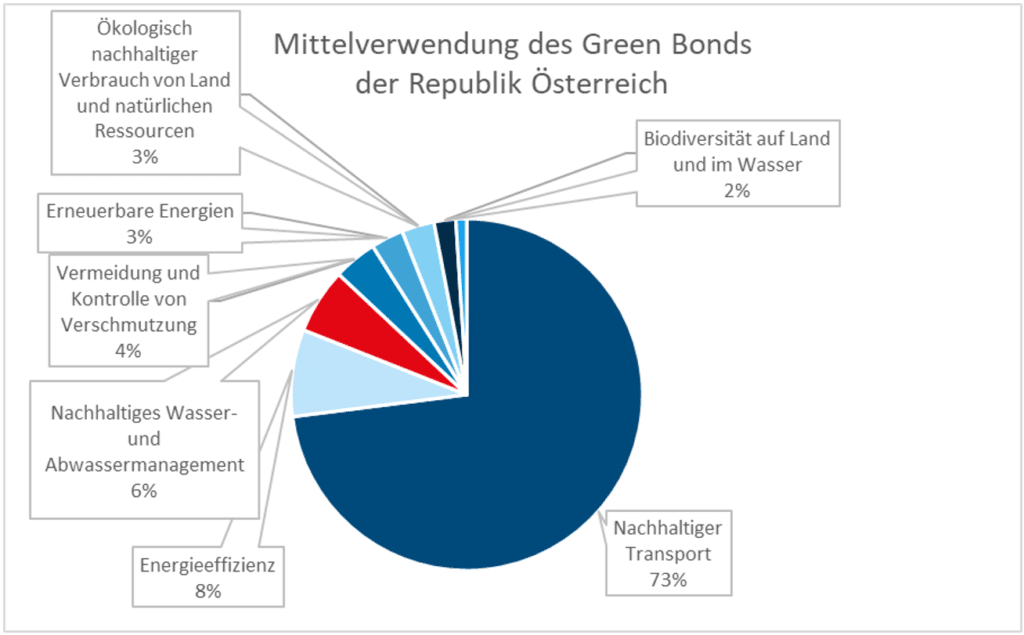

Während bei konventionellen Anleihen die Emittent:innen frei über die Mittelverwendung verfügen können, muss bei Grünen Anleihen gemäß den „Green Bond Principles“ die Mittelverwendung vorab genau beschrieben werden. Es muss auch die Allokation bestätigt und über die ökologische Wirkung der finanzierten Projekte berichtet werden. Grüne Bundesanleihen wie jene der Republik Österreich unterstützen somit die Etablierung und Weiterentwicklung des Marktes für Finanzierungen von grünen Projekten des Staates.

Republik muss über die Verwendung der Erlöse berichten

Um Investor:innen ein Höchstmaß an Transparenz zu bieten und ihnen einen Überblick über die erzielten Fortschritte und positiven ökologischen Auswirkungen zu geben, verpflichtet sich die Republik Österreich, ab dem auf die Erstemission folgenden Kalenderjahr, einen Bericht über die Verwendung der Erlöse der Grünen Anleihe („Allocation Report“) zu veröffentlichen und jährlich zu aktualisieren.

Darüber hinaus wird, vorbehaltlich der Verfügbarkeit der relevanten Daten, mindestens alle zwei Jahre bis zur vollständigen Zuweisung der Erlöse ein Wirkungsbericht („Impact Report“) veröffentlicht, wobei die Erstellung des ersten Berichts zwei Jahre nach der ersten Emission geplant ist.

Ein Großteil der Mittel fließt in den sauberen und nachhaltigen Transport, also wie den Ausbau des Schienennetzes. Weiters werden mit der Begebung des Green Bonds Projekte im Bereich Energieeffizienz wie intelligente Netze und Energiespeicherung sowie Abwasser-Management, Ausbau Erneuerbarer Energien, nachhaltige Landnutzung und Biodiversität finanziert. Folgende SDG-Ziele werden mit diesen Projekten hauptsächlich verfolgt:

- SDG 6 – Sauberes Wasser und Sanitäreinrichtungen

- SDG 7 – Bezahlbare und saubere Energie

- SDG 9 – Industrie, Innovation und Infrastruktur

- SDG 11 – Nachhaltige Städte und Gemeinden

- SDG 13 – Maßnahmen zum Klimaschutz

- SDG 15 – Leben an Land

Im weiteren Jahresverlauf möchte die Österreichische Bundesfinanzierungsagentur OeBFA auch im sehr kurzen Laufzeitsegment Akzente aktiv werden. Investoren sollen grüne Treasury Bills mit Laufzeiten von unter einem Jahr angeboten werden. Damit steht sie im Gegensatz zu anderen Ländern.

Fonds ERSTE RESPONSIBLE BOND GLOBAL IMPACT hat zugegriffen

Erste Asset Management hat an der Emission der ersten grünen österreichischen Bundesanleihe teilgenommen und grüne Anleihen in den ERSTE RESPONSIBLE BOND GLOBAL IMPACT gekauft.

Der ERSTE RESPONSIBLE BOND GLOBAL IMPACT ist ein globaler Anleihenfonds, der in Green-Bonds, Climate-Awareness-Bonds und zertifizierte Social-Bonds investiert. Eine messbare positive Auswirkung (Impact) auf Umwelt beziehungsweise Gesellschaft steht bei der Investmententscheidung im Vordergrund.

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE BOND GLOBAL IMPACT sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE BOND GLOBAL IMPACT zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE BOND GLOBAL IMPACT berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Vorteile für Anlegerinnen und Anleger

- Anlage in ausgewählten Anleihen nachhaltiger (ethischer) Emittenten.

- Zusätzliche externe Zertifizierung der Anleihen erhöht Sicherheit über nachhaltige Ausrichtung – Vermeidung von „Greenwashing“.

- Globale Streuung von Emittenten und Währungen.

- Kursgewinne bei fallenden Zinsen möglich.

Zu beachtende Risiken

- Steigende Zinsen können zu Kursrückgängen führen.

- Bonitätsverschlechterungen können zu Kursrückgängen führen.

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteil durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC

: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Originalbeitrag: https://blog.de.erste-am.com/oesterreich-goes-green/?wacmpgn=em.Aussendung_Blog_2020.eMail.na.na.na