Die ESG-Transformation des eigenen Immobilien-Portfolios stellt institutionelle Investoren weiterhin vor enorme Herausforderungen. Laut der aktuellen „UI Real Estate Investment Insights“-Umfrage von Universal Investment gab etwa ein Drittel der Befragten an, die ESG-Performance des eigenen Portfolios noch nicht ermittelt zu haben. Für rund 50 Prozent stellen Artikel-8-Fonds nach SFDR die entscheidenden ESG-Standards für Unternehmen dar. Diese werden verglichen zu Artikel-9-Fonds als deutlich wichtiger angesehen. Befragt wurden Kreditinstitute, Pensionsreinrichtungen, öffentlich-rechtliche-Einrichtungen und weitere Unternehmen aus Deutschland mit einem verwalteten Immobilienvermögen von insgesamt 13,5 Milliarden Euro.

„Für die erfolgreiche Transformation des Gebäudebestandes ist die ganzheitliche Erfassung der ESG-Performance der entscheidende erste Schritt. Auch nach jahrelangem öffentlichem Diskurs über das Thema Analyse, Datenerhebung und Smart-Metering besteht hier noch enormer Handlungsbedarf“, kommentiert Axel Vespermann, Head of Real Estate von Universal Investment. „Transparenz ist jedoch die Grundvoraussetzungen, um die Risiken im eigenen Portfolio zu erkennen und zu steuern. Eine vereinheitlichte Methodik würde zusätzliche Klarheit bei der Bewertung ermöglichen und muss langfristig das Ziel von Politik und Wirtschaft sein.“

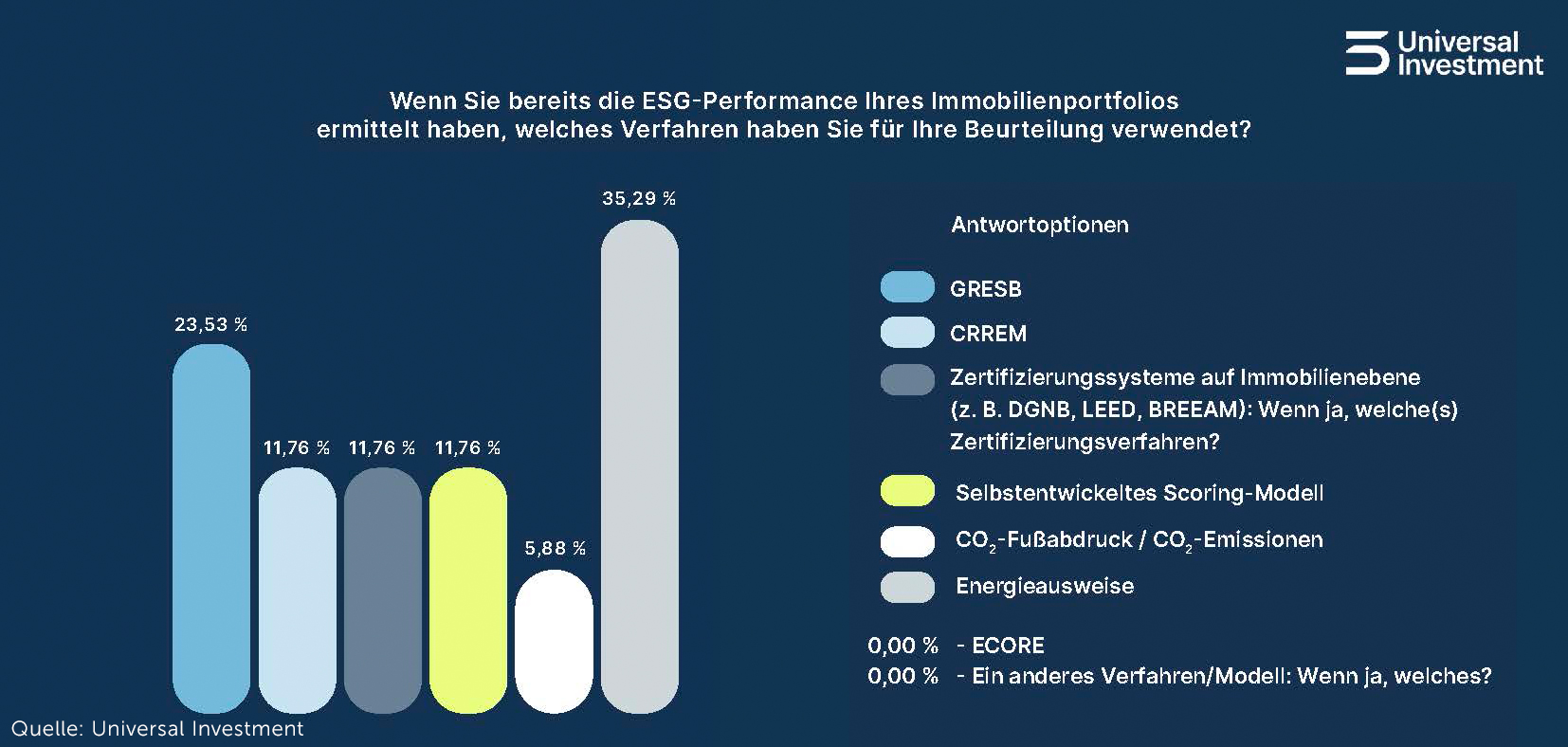

Im Label-Dschungel vertrauen Anleger klassischem Energieausweis und GRESB

Die Auswertung der Umfrage zeigt, dass ESG-Kriterien auf einer Skala von eins (unwichtig) bis zehn (sehr wichtig) beim Ankauf (8/10) und bei der Bewirtschaftung von Bestandsimmobilien (7/10) inzwischen als wichtig eingestuft werden. Zur Beurteilung der ESG-Performance des Immobilienportfolios sind klassische Energieausweise (35 %) und das GRESB-Verfahren (24 %) führend. Auf die Frage, ob eine Zusammenarbeit mit externen ESG-Beratern in Frage kommt, antworteten 62 Prozent mit nein. Aus Sicht der Befragten ist der Status nach Artikel 8 der SFDR (48 %) der wichtigste ESG-Standard, gefolgt von der EU-Taxonomie (44 %) und den PRI (32 %). Im Vergleich wird der Impact-Status gemäß Artikel 9 der SFDR nur von 12 Prozent als künftig wichtig eingestuft.

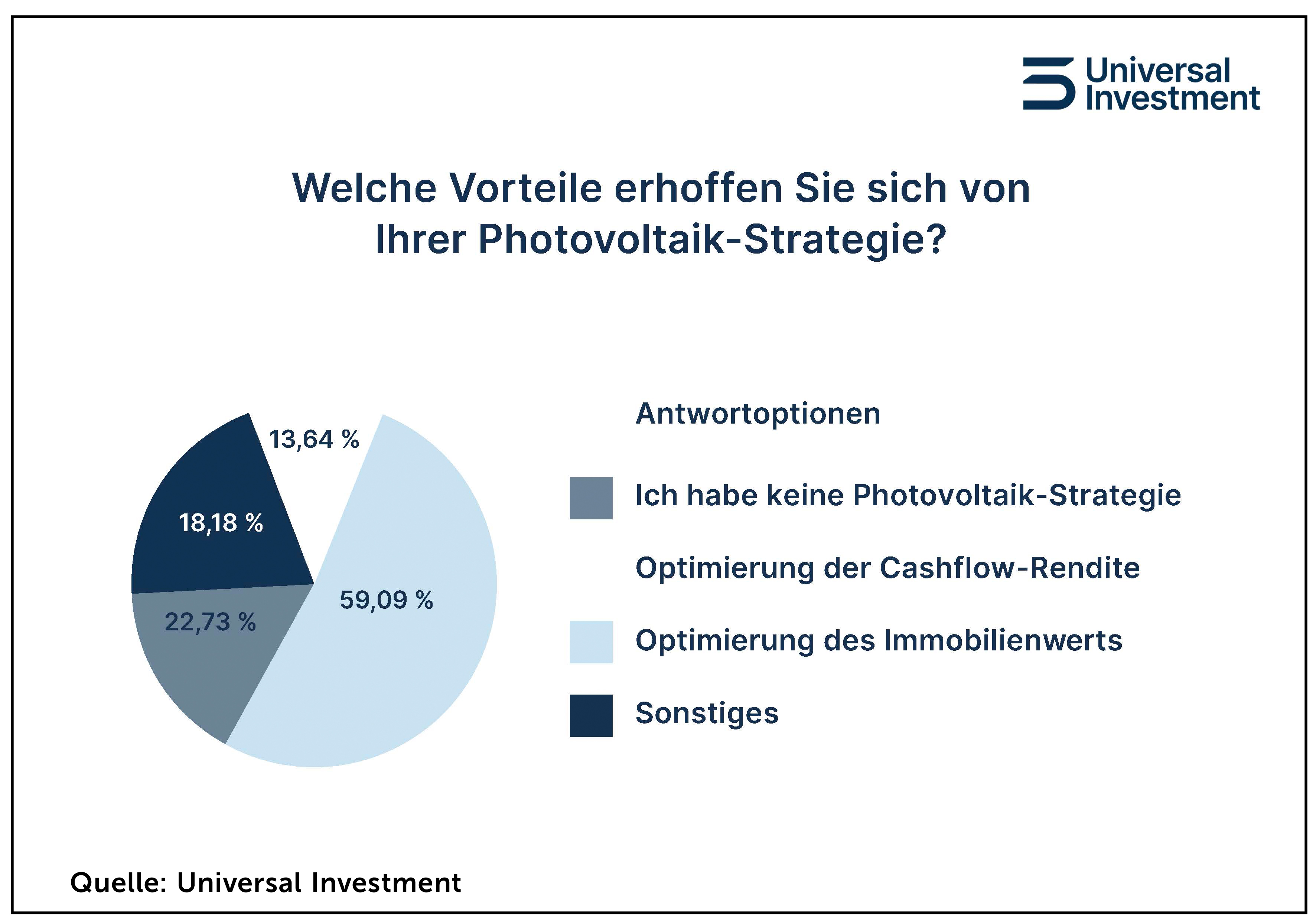

Photovoltaik-Anlagen sollen vor allem den Immobilienwert optimieren

Maßnahmen zur Verringerung des Energie- und Stromverbrauchs stehen für 95 Prozent der Befragten im Vordergrund, gefolgt von der Installation von Photovoltaik-Anlagen (68 %) und der Optimierung der Heizungsanlagen (68 %). Knapp 45 Prozent gaben an, Photovoltaik-Anlagen auf ihren Immobilien zur Selbstnutzung zu installieren, während 35 Prozent installierte Photovoltaik-Anlagen an Dritte verpachten wollen. Eine Installation erfolgt in über 59 Prozent der Fälle zur Optimierung des Immobilienwertes, ca. 14 Prozent streben eine Optimierung der Cashflow-Rendite an.

„Durch die Novellierung des Erneuerbare-Energien-Gesetzes im Jahr 2023 wurde die technische Vorgabe abgeschafft, nach der neue Anlagen, die nach dem 1. Januar 2023 in Betrieb gingen, höchstens 70 Prozent der PV-Nennleistung in das öffentliche Netz einspeisen dürfen. Der politische Wille zum Ausbau einer dezentralen, emissionsfreien Energieversorgung deckt sich somit mit der Bereitschaft institutioneller Investoren zum Ausbau selbstgenutzter Photovoltaik-Infrastruktur“, kommentiert Vespermann.

Miteigentumsfonds legen einen guten Start hin

Mit der raschen Zinswende sanken die Investitionen in neue Immobilien, stattdessen gewann die Optimierung des von den institutionellen Investoren gehaltenen Direktbestands an Relevanz, auch mit Blick auf ESG-Themen. Damit rückt ein alternatives Anlagevehikel stärker in den Fokus: Beim sogenannten Miteigentumsfonds können Investoren unter Beibehaltung der Eigentumsrechte ihren Immobilien-Direktbestand in eine offene Fondsstruktur einbringen. Schon jetzt ist fast jeder fünfte Befragte grundsätzlich bereit, eine Immobilie aus dem eigenen Bestand in ein solches Fondskonstrukt zu überführen. Ziel ist dabei vor allem eine mögliche Bilanzoptimierung (33 %) sowie die Verbesserung der Immobilienperformance durch eine Reduzierung des internen Aufwands und den Zugriff auf spezialisierte Asset-Manager (24 %). Circa 19 Prozent erhoffen sich von einem Miteigentumsfonds eine effizientere Portfoliosteuerung.

(c) Bild und Grafiken: Universal Investment Gruppe