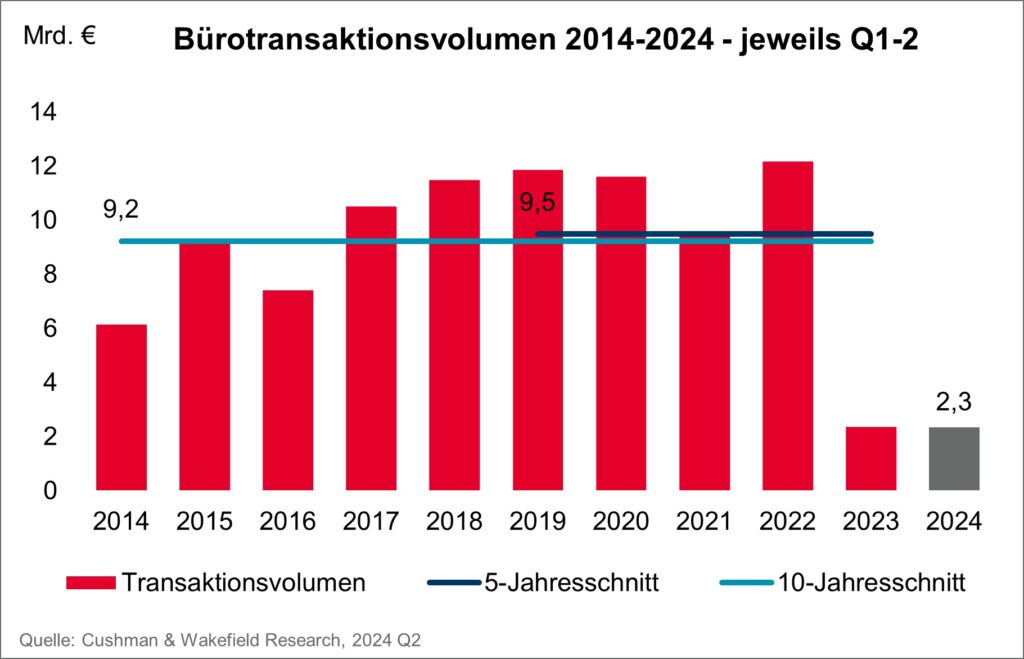

Cushman & Wakefield, eines der größten Immobilienberatungsunternehmen weltweit, hat für den Büroinvestmentmarkt in Deutschland im 1. Halbjahr 2024 ein Transaktionsvolumen in Höhe von 2,34 Mrd. Euro registriert. Im Vergleich zum 1. Halbjahr 2023 ist der Umsatz damit nahezu unverändert. Nichtsdestotrotz bedeutet das Ergebnis das niedrigste Halbjahresvolumen der vergangenen zehn Jahre.

Helge Zahrnt, Head of Research & Insight Germany bei Cushman & Wakefield, erläutert: “Die schwache Konjunktur, große Unsicherheiten hinsichtlich des zukünftigen Flächenbedarfes vieler Unternehmen und das noch hohe Zinsniveau sowie die angespannte Finanzierungslage belasten den Büroinvestmentmarkt weiter stark.“

Transaktionsvolumen: keine großvolumigen Einzeltransaktionen

- Während im Vorjahr noch einige Einzeltransaktionen in Büroimmobilien oberhalb der 100-Millionen-Euro-Marke lagen, gab es in der ersten Jahreshälfte 2024 nur zwei Portfoliotransaktionen in diese Größenordnung: den Verkauf des aus 19 Büroimmobilien bestehenden Portfolios der S-Immo AG für 255 Mio. Euro an die Livos Gruppe aus dem 2. Quartal und drei Büroimmobilien von Branicks an VIB Vermögen.

- Der Anteil von Büroimmobilien am deutschen Gesamtinvestmentmarkt im 1. Halbjahr betrug rund 21 Prozent. Der Wert lag rund 5 Prozentpunkte unter dem des Vorjahres und 37 Prozentpunkte unter dem Peak aus dem 1. Halbjahr 2007 (58 Prozent).

- Das Transaktionsgeschehen hat mit 94 registrierten Verkäufen gegenüber dem Vorjahreszeitraum leicht an Fahrt aufgenommen (81 Transaktionen), ist aber noch deutlich geringer als vor Beginn der Zinswende im Sommer 2022. So wurden in der ersten Jahreshälfte 2022 noch rund 150 Einzel- und Portfoliotransaktionen gezählt.

- Das Transaktionsvolumen der 5-Jahres- und 10-Jahresdurchschnittswerte der ersten Halbjahre wurde um jeweils 75 Prozent verfehlt.

- Core-Bürotransaktionen bildeten im bisherigen Jahresverlauf die Ausnahme, während Core-Plus- und Value-Add-Büroinvestments für knapp 65 Prozent verantwortlich sind. Im Vorjahreszeitraum betrug der Anteil dieser beiden Risikoklassen noch rund 47 Prozent.

Renditen: Renditekorrekturen im Core-Segment noch nicht vorüber

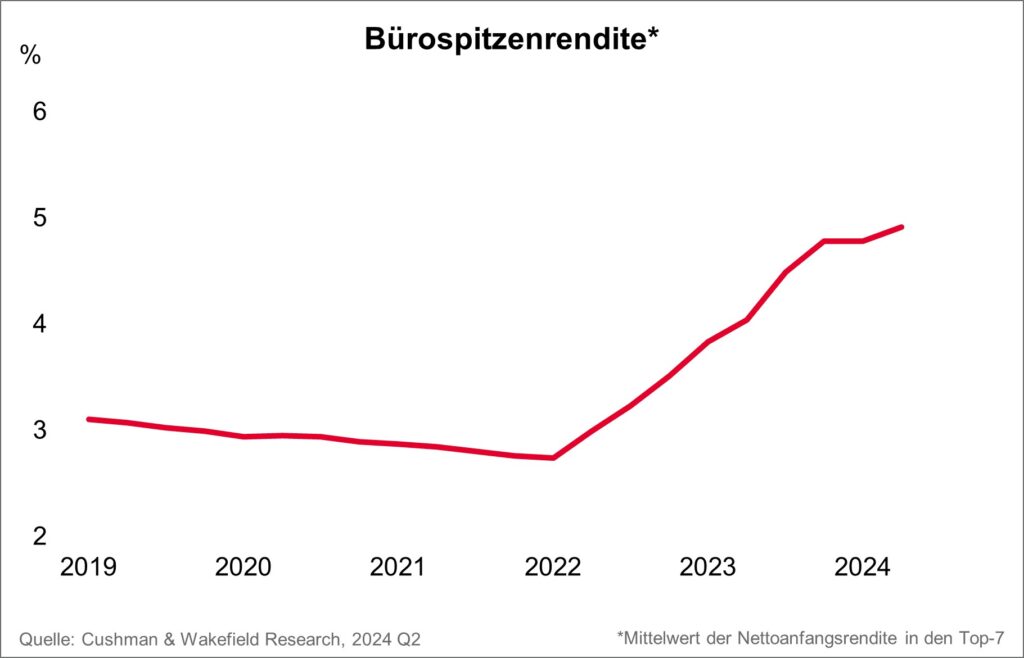

- Zum Ende des 2. Quartals 2024 lag die durchschnittliche Bürospitzenrendite für Core-Objekte in den Top-7-Märkten bei 4,91 Prozent. Im Vergleich zum Ende des 2. Quartals 2023 hat sich die durchschnittliche Spitzenrendite somit um 87 Basispunkte erhöht. Gegenüber dem Vorquartal betrug der Anstieg 13 Basispunkte.

- Sowohl Verkäufer als auch Käufer agieren bei Core-Investments noch sehr zurückhaltend, was sich zwangsläufig auf die Kaufpreisvorstellung niederschlägt.

- Verkäufer ohne Refinanzierungsdruck, warten auf stabile bis leicht steigende Kaufpreise. Zudem halten sich Investoren, die noch eine hohe Eigenkapitalhinterlegung erbringen müssen, in Erwartung eines niedrigeren und verlässlicheren Zinsniveaus weiter zurück.

- In München und Berlin werden mit aktuell 4,60 Prozent respektive 4,80 Prozent die niedrigsten Bürospitzenrenditen erzielt. Düsseldorf und Köln notieren am oberen Ende bei 5,10 Prozent.

- Im Vergleich zum Vorquartal sind die Bürospitzenrenditen in den Top-7-Märkten jeweils zwischen 10 bis 20 Basispunkten gestiegen.

Märkte: Top-7-Märkte bleiben bevorzugte Investitionsstandorte

- In den Top-7-Märkten wurde der Großteil des deutschlandweiten Bürotransaktionsvolumens umgesetzt. Insgesamt wurden im 1. Halbjahr 2024 hier rund 1,50 Mrd. Euro (H1/2023: 1,36 Mrd. Euro) investiert, was einem Umsatzanteil von 64 Prozent entspricht (H1/2023: 58 Prozent).

- Im bisherigen Jahresverlauf wurde in Frankfurt mit rund 395 Mio. Euro das meiste Kapital in Büroimmobilien angelegt, dicht gefolgt von München mit 375 Mio. Euro sowie Berlin mit 320 Mio. Euro. Mit großem Abstand folgt Düsseldorf mit knapp 170 Mio. Euro. Das geringste Bürotransaktionsvolumen wurde in Köln und Stuttgart mit jeweils unterhalb der 100-Millionen-Euro-Marke registriert.

- Auf die B-Märkte entfallen rund 10 Prozent respektive 240 Mio. Euro des gesamten Bürotransaktionsvolumens. Das sind rund 25 Prozent weniger als im vergleichbaren Vorjahreszeitraum. Zur bisher bedeutendsten Transaktion gehört der kürzlich fertiggestellte Büroneubau West-Side-Park am Václav-Havel-Platz in Bonn von Swiss Life Asset Managers an Imaxxam.

- In den C- und D-Märkten wurden im bisherigen Jahresverlauf insgesamt rund 170 Mio. Euro in Büroimmobilien investiert (7 Prozent Umsatzanteil). Im Vergleich zum Vorjahr hat sich das Transaktionsvolumen hier mehr als halbiert (-53 Prozent).

Grafiken (c) Cushman & Wakefield

Bild: altii – mj