von Tamás Menyhárt, Senior Fondsmanager, Erste Asset Management.

Es ist schwer zu glauben, aber wir befinden uns nun im letzten Quartal des Jahres. Der letzte Teil des dritten Quartals zeigte sich aufgrund verschiedener Faktoren sehr volatil. Die Verschuldungsprobleme der chinesischen Immobilienfirma Evergrande erschütterten das Vertrauen an den Märkten – nicht nur in Asien, sondern auch in der entwickelten Welt. Die Fed beendete ihr Meeting mit leicht „hawkisher“ Neigung und signalisierte damit eine Abkehr von ihrer ultra-lockeren Geldpolitik. Und zu guter Letzt waren die deutschen Wähler dazu aufgerufen, einen neuen Bundestag zu wählen. Die Zusammensetzung der neuen Regierung ist noch unklar, aber aus Sicht des Marktes wurde das Worst-Case-Szenario (linke Koalitionsregierung, Anm.) vermieden. Wo stehen wir hinsichtlich des verbleibenden Jahres? Überwiegen die Chancen oder die Gefahren an den Börsen?

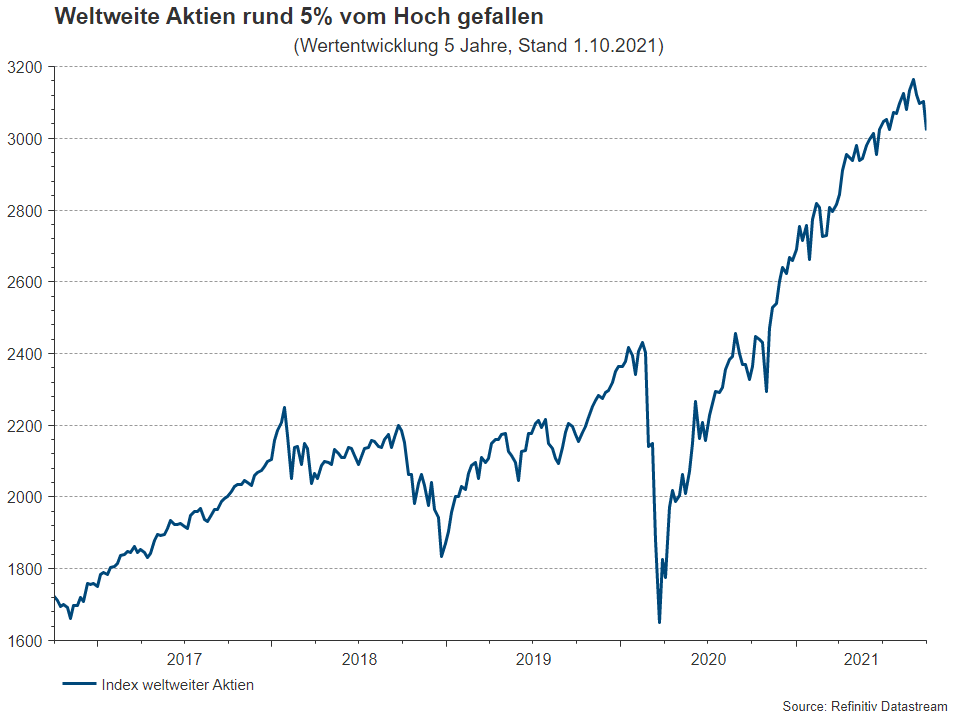

Aktien von Allzeithochs zurückgefallen

Zwar verzeichnete der Großteil der Aktienindizes der entwickelten Märkte heuer zweistellige Prozentzuwächse, doch fand im September ein deutlicher Abverkauf statt, was zu einer stagnierenden Performance im 3. Quartal beitrug. Monatelang befanden sich die Indizes im Bereich von Allzeithochs, unterstützt von niedriger Volatilität, niedrigen (realen) Renditen und Unternehmensgewinnen, die die Erwartungen bequem übertrafen. Eines der größten Risiken für diese gefestigte Performance waren negative Ausstrahlungseffekte aus China, wo der Aktienmarkt heuer deutlich unter der generellen Marktperformance geblieben war. Dies ist zum einen auch auf die Tatsache zurückzuführen, dass die chinesische Volkswirtschaft mit einer stärkeren Vergleichsbasis konfrontiert ist, da das Land eines der ersten war, welches sich vom Corona-Schock letztes Jahr erholt hatte. Zum anderen ist das Kreditvolumen im Fallen begriffen. In der letzten Zeit ist der Hauptgrund für die unterdurchschnittliche Performance bei der Verschärfung regulatorischer Maßnahmen seitens der chinesischen Regierung in verschiedenen Wirtschaftssektoren zu sehen. Die Aktien in der entwickelten Welt vermieden zunächst Ansteckungseffekte, doch dann drohte die Insolvenz von Evergrande am Horizont (für Details siehe unsere Beiträge House Of Cards – Der Fall von Evergrande und Immobilien-Boom in China am Ende?). Das Ergebnis war ein Verlust von mehr als 1,6% für den Weltaktienindex am 20. September, der größte Tagesverlust seit Monaten.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

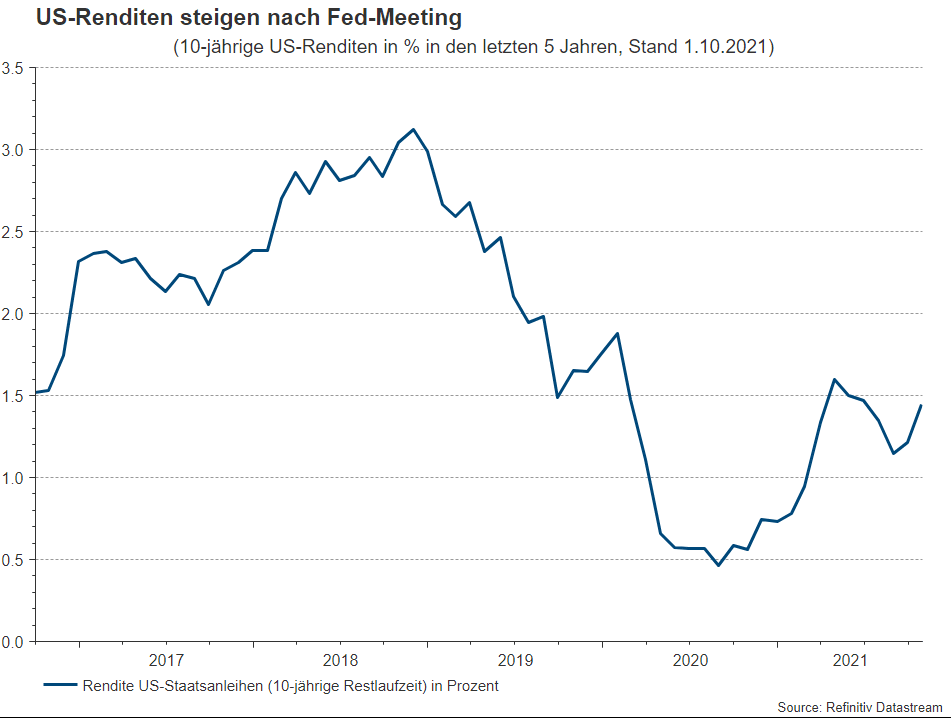

Anleihen-Renditen gestiegen

Zwei Tage nach dem Abverkauf fand das Meeting der US-Notenbank statt. Die Fed brachte dabei zum Ausdruck, dass es nun an der Zeit wäre, Teile der monetären Unterstützung, welche als Reaktion auf die Pandemie implementiert worden war, abzuziehen. Der Vorsitzende der Fed, Jerome Powell, bereitete die Märkte auf das sogenannte Tapering vor, d.h. auf die Reduktion des monatlichen Ankaufsvolumens der Fed, welches heuer beginnen und Mitte nächsten Jahres beendet sein sollte. Darüber hinaus zeigte der sogenannte Dot plot (d.h. die Zinsniveaus, welche die jeweiligen Fed-Mitglieder erwarten) vorgezogene Erwartungen für die erste Zinserhöhung in 2022. Die hawkishe Tendenz kam zu einem Zeitpunkt, als zahlreiche Zentralbanken auf der Welt mit dem Straffungsprozess begonnen hatten oder diesen planen (siehe auch Fallendes Momentum und hawkische Zentralbanken).

Der Aktienmarkt reagierte nach kurzem Zögern auf bemerkenswerte Weise: Die 10Jährigen-Renditen in den USA stiegen seit ihren August-Tiefs um mehr als 30 Basispunkte (100 Basispunkte = 1 Prozent), und die deutschen Renditen taten dasselbe. In Erwartung von zukünftigen Zinserhöhungen erreichte die 2 Jahres-Rendite in den USA ihr höchstes Niveau seit dem Ausbruch der Pandemie. Und besonders brisant: Die US-Zinsstrukturkurve wurde wieder steiler, nachdem sie sich für Monate in einem fallenden Trend befunden hatte. Und die Realrenditen starteten von Rekordtiefs.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Deutsches Wahlergebnis positiv für Aktien

Das Wahlergebnis am 26. September in Deutschland war dem Markt auf zweierlei Arten zuträglich. Zum einen reduzierte sich damit die Unsicherheit, und zum anderen wurde eine links-links-linke Koalition vermieden, welche für die Märkte nicht positiv gewesen wäre. Derzeit bestehen drei Koalitionsmöglichkeiten: SPD – Grüne – FDP, CDU/CSU – Grüne – FDP und neuerlich eine Große Koalition von SPD und CDU/CSU. All diesen Szenarios ist gemein, dass es zu einer Balance aus links- und rechtslastiger Wirtschaftspolitik kommen wird, was aus Anlegersicht positiv ist (für mehr Information über die jeweiligen Parteiprogramme, siehe auch Deutsche Bundestagswahl – Entscheidung über die Zukunft). Der Markt schien mit dieser Aussage übereinzustimmen, da der deutsche Leitindex DAX die anderen europäischen Indizes am Tag nach den Wahlen hinter sich ließ. Als Risiko verbleibt das Szenario, dass sämtliche Koalitionsgespräche im Sand verlaufen und Neuwahlen stattfinden. Doch wir setzen das Risiko dieses Szenarios als ziemlich gering an.

Werden Value-Aktien outperformen?

Die oben beschriebene Reaktion des Anleihemarktes auf das Fed-Meeting hatte starke Auswirkungen auf die Sektor-Performance von Aktien. Eine steiler werdende Zinsstrukturkurve und höhere Zinsen korrelieren positiv mit zyklischen und Value-Aktien. Gleichzeitig üben sie Druck auf defensive Aktien des Growth-Segments aus (siehe auch Wie steht es um die globalen Aktienmärkte?). Nach beinahe einem halben Jahr, in dem das Growth-Segment das Value-Segment hinter sich ließ, scheint das Fed-Meeting das Value-Segment reanimiert zu haben. Typische Value-Sektoren wie Banken und Energie verzeichneten eine Rallye, womit Banken hinsichtlich der Performance nun wieder unter den besten Sektoren des European Stoxx 600 sind. Wir sind der Ansicht, dass Value-Aktien auch in den letzten drei Monaten des Jahres zu den Outperformern zählen werden. Der stark unterdurchschnittliche Gewinn seit Mai, die niedrige Basis, von der aus die Renditen gestartet sind, und die Zinsstrukturkurve versprechen einen attraktiven Ausgangspunkt. Zyklische Aktien haben weiter Aufwärtspotenzial, sofern sich Wachstumssorgen, die auf die Delta-Variante von Covid abstellen, als überzogen herausstellen. Die Situation in China sollte unter Beobachtung bleiben. Wir sind derzeit optimistisch, dass die negativen Ausstrahlungseffekte auf andere Märkte im Rahmen bleiben werden.

Value hinkt Growth seit Mai hinterher. Erleben wir gerade eine Trendumkehr?

Value hinkt Growth seit Mai hinterher. Erleben wir gerade eine Trendumkehr?

Quelle: Bloomberg

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Höhere Zinsen sind auf kurze Sicht eines der Hauptrisiken. Wenn Renditen ansteigen, leiden Growth-Aktien mit ambitionierten Bewertungen aufgrund des erhöhten Abzinsungsfaktors. Dies führt zu Druck auf breite Aktienindizes, da diese Art von Aktien über die höchsten Gewichtungen und die höchste Marktkapitalisierung verfügen. Wenn dieses Szenario eintritt, werden wir in Zukunft Gewinne in Value-Aktien bei gleichzeitig seitwärts gehenden oder leicht negativen Performanceindizes wie dem S&P 500 sehen.

Aktien bleiben eine attraktive Vermögensklasse

Auf mittlere Sicht behalten wir unsere positive Sicht auf Aktien auch auf breiterer Ebene bei. Selbst wenn die Fed mit dem Straffungszyklus beginnt und Renditen steigen, dürfen wir nicht vergessen, dass Renditen im historischen Kontext nach wie vor am unteren Ende der Bandbreite rangieren. Sichere Staatsanleihen bieten kaum reale Erträge. Außerdem ist die globale Wirtschaft in guter Verfassung: für 2021 und 2022 erwartet der Internationale Währungsfonds ein globales Wirtschaftswachstum von 6% bzw. 4,9%. Die Entwicklung der Unternehmensgewinne in letzter Zeit birgt Grund für Optimismus, zumal wir während des dritten Quartals positive Gewinnanpassungen sahen. Wir sehen Risiken am Horizont, doch bleiben wir Aktienmärkten gegenüber in den kommenden zwölf Märkten positiv eingestellt

FAZIT

Die globalen Aktienmärkte sind in den letzten Wochen von ihren Allzeit-Hochs zurückgefallen. Die Ankündigung der US-Notenbank, die Anleihenkäufe in nächster Zeit wieder zurückzufahren ließ die Anleihen-Renditen steigen und Wachstumsaktien „leiden“. In China drückten die Turbulenzen rund um den Immobilienkonzern Evergrande und die regulatorischen Maßnahmen der Regierung auf die Stimmung. Im Unterschied dazu sorgte das Ergebnis der deutschen Bundestagswahl für Erleichterung unter den Börsianern. Kurzfristig sind die Risiken am Horizont sind größer geworden, aber es spricht immer noch viel für Aktien.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.