Vor der anstehenden Berichtssaison beherrschen mehrere negative Einflussfaktoren das Marktgeschehen. Tamás Menyhárt, Senior Fondsmanager der Erste Asset Management, zieht ein Resümee über das bisherige Börsenjahr und teilt seine Einschätzung zur weiteren Entwicklung.

Das erste Halbjahr verlief an den Aktienbörsen denkbar schlecht. Die Mischung aus negativen Einflussfaktoren wie Krieg, Inflation und Wachstumssorgen schickte wichtige Indizes wie den S&P-500 in einen Bärenmarkt. Wie stehen die Chancen auf eine Erholung im zweiten Halbjahr?

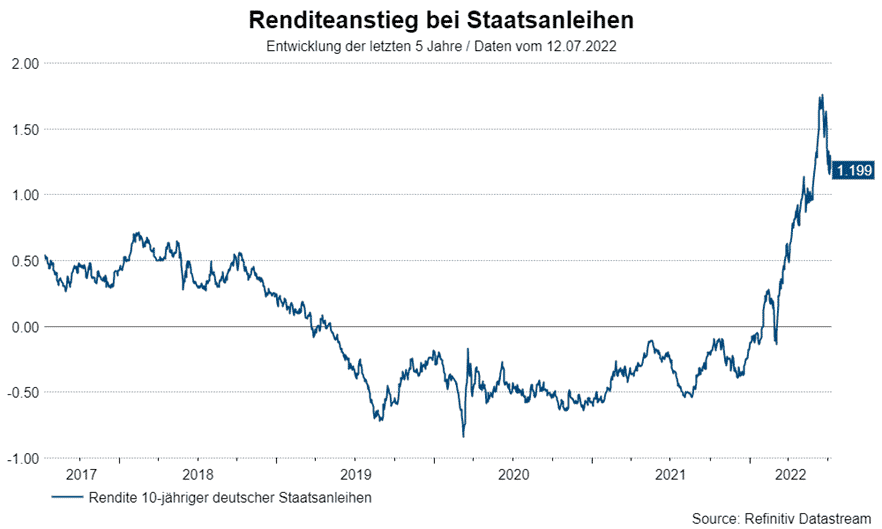

Derzeit sind die Aussichten für Aktien im zweiten Halbjahr 2022 gemischt. Seit Jahresbeginn haben die wichtigsten Indizes deutlich nachgegeben. Die negative Kursentwicklung war vor allem auf den starken Anstieg der Anleiherenditen weltweit zurückzuführen, der ein Nebenprodukt der immer aggressiveren Haltung der Zentralbanken ist, die versuchen, die Inflation zu bekämpfen. In den ersten sechs Monaten des Jahres 2022 verdoppelte sich die Rendite auf 10-jährige US-Staatsanleihen ungefähr auf über 3%, und in Deutschland drehten die 10-jährigen Renditen zum ersten Mal seit Mai 2019 ins Plus.

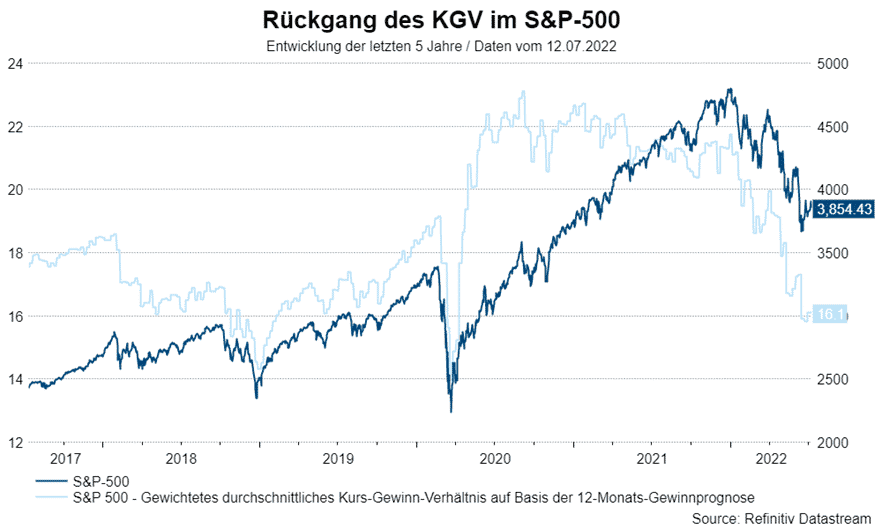

Höhere Renditen auf Staatsanleihen erhöhen den Abzinsungssatz für die Aktienbewertung, was bedeutet, dass Aktienmultiplikatoren wie das Kurs-Gewinn-Verhältnis (KGV) in einem solchen Szenario komprimiert werden. Im bisherigen Jahresverlauf waren die Verluste an den Aktienmärkten fast ausschließlich auf diesen Effekt zurückzuführen. Der S&P-500 beispielsweise, begann das Jahr mit einem KGV von mehr als dem 21-fachen der erwarteten Gewinne, das dann bis Ende Juni auf unter 16 fiel – ein Rückgang um fast 25%(!). Allerdings fiel der Index im ersten Halbjahr „nur“ um 20,6 %, da die Gewinnschätzungen in diesem Zeitraum weiter anstiegen.

Das Kurs-Gewinn-Verhältnis (KGV) des S&P-500 liegt jetzt sowohl unter dem 5- als auch unter dem 10-Jahres-Durchschnitt. Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu; Quelle: Datastream

Was wir sagen können, ist, dass die Bewertungsmultiplikatoren jetzt viel gesünder aussehen als noch vor ein paar Monaten. Wenn man sich die jüngsten Krisen wie den Covid-Schock oder den Fehler der Fed im Jahr 2018 ansieht, können wir feststellen, dass immer noch ein gewisses Maß an Abwärtspotenzial vorhanden ist, wenn sich die Stimmung weiter verschlechtern sollte. Aber insgesamt haben sich die Multiplikatoren an das höhere Renditeumfeld angepasst.

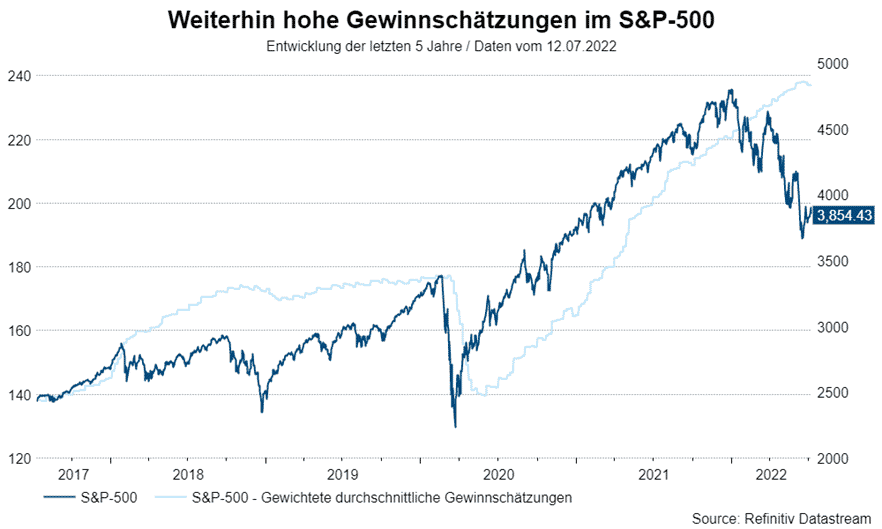

Das größere Risiko für die Zukunft besteht darin, dass die Analyst:innen ihre Schätzungen möglicherweise zurückschrauben. Derzeit geht der Konsens davon aus, dass die Gewinne und Umsätze der 500 größten US-Unternehmen im Geschäftsjahr 2022 um mehr als 10 % steigen werden. In jüngster Zeit deuteten die Wirtschaftsdaten auf eine Verlangsamung der Weltwirtschaft hin, was die Chancen auf niedrigere Erträge erhöht.

Die Gewinnschätzungen der größten US-Unternehmen haben noch nicht auf die nachlassende Konjunktur reagiert. Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu; Quelle: Datastream

Die gute Nachricht ist also, dass ein Großteil der renditebedingten Bewertungsanpassung bereits abgeschlossen ist. Auf der negativen Seite überwiegt das Risiko niedrigerer Erträge. Wenn es der Fed am Ende gelingt, eine weiche Landung zu erreichen – d.h. die Inflation zu senken, ohne eine Rezession auszulösen – hat der Aktienmarkt eine gute Basis, um wieder zu steigen. Wenn der Markt davon ausgeht, dass eine schwächere Wirtschaft zu niedrigeren Renditen führen wird, kann ein Teil der negativen Auswirkungen der niedrigeren Unternehmensgewinne durch steigende Multiplikatoren ausgeglichen werden. Letzteres könnte auch durch ein plötzliches Ende des Krieges in der Ukraine begünstigt werden, da sich die Marktstimmung dann voraussichtlich rasch verbessern würde.

Wir erwarten in der zweiten Jahreshälfte mehr Klarheit zu diesen Fragen. Alles in allem ist es meiner Meinung nach noch zu früh, dass jetzige Niveau als Talsohle bei den Aktien zu bezeichnen. Dennoch ist es für Anleger:innen mit einem längeren Zeithorizont sinnvoll, ihr Portfolio auf dem aktuellen Niveau mit Aktien aufzustocken, da die Bewertung nach dem jüngsten Rückschlag deutlich attraktiver geworden ist.

Vor dem Hintergrund des bisher turbulenten Börsenjahres, steht uns eine besonders interessante Berichtssaison bevor. In dieser Woche starten die großen Bankhäuser in den USA mit ihren Zahlen. Rechnest du damit, dass sich die zunehmende Angst vor einer Rezession auch in den Unternehmenszahlen für das zweite Quartal niederschlägt?

Die Erwartungen für die Ergebnisse des 2. Quartals sind in letzter Zeit gesunken und der Markt rechnet derzeit mit einem Gewinnwachstum von etwa 4 % für den S&P-500. Daher ist eine Gewinnrezession für das Quartal nicht so sehr das Thema. Wie in solch unsicheren Zeiten üblich, werden die Anleger:innen dem Ausblick und den Prognosen des Managements mehr Aufmerksamkeit schenken als den ausgewiesenen Zahlen.

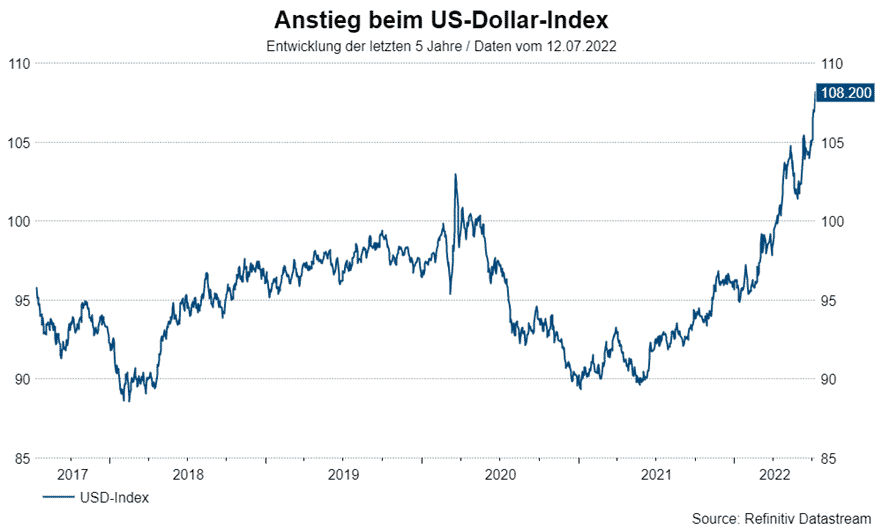

In letzter Zeit konnten wir beobachten, dass die CEOs verschiedener Unternehmen zu einem weniger optimistischen Ton bezüglich des Geschäftsumfelds übergingen. Gegenwind für Unternehmen, die ihre Zahlen in US-Dollar ausweisen, kommt von der starken US-Währung. Ihre internationalen Einnahmen sind damit in Dollar gemessen weniger wert. Der Dollar ist so stark wie seit Jahrzehnten nicht mehr, da die Anleger:innen angesichts des unsicheren wirtschaftlichen Umfelds und der aggressiven Haltung der Fed in die sichere Währung flüchteten.

Die Ungewissheit verhalf dem USD-Index zu seinem höchsten Stand seit fast zwei Jahrzehnten. Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu; Quelle: Datastream

Das Marktverhalten zeigt uns, dass sich der Schwerpunkt von der Inflation auf die Rezession verlagert hat, was sich am deutlichsten im jüngsten Rückgang verschiedener Rohstoffpreise zeigte. Wir gehen davon aus, dass die Kommentare des Managements während der Gewinnsaison diesen Trend ebenfalls widerspiegeln werden. Insgesamt glauben wir nicht, dass die Rezessionsangst eine große Rolle bei den gemeldeten Zahlen spielen wird, aber sie wird sicherlich ihre Auswirkungen auf die kurzfristigen Aussichten der Unternehmen haben.

Die Anleiherenditen haben seit Jahresauftakt deutlich zugelegt, wodurch festverzinsliche Papiere wieder zu einem attraktiveren Investment werden. Ist die Zeit von TINA, also „there is no alternative“ (for equities) vorbei?

Die Ära der rekordniedrigen Renditen und der niedrigen Inflation scheint vorerst vorbei zu sein. Meines Erachtens ist TINA vorbei, und die diesjährigen Marktrückgänge waren hauptsächlich eine Reaktion auf genau dies. TINA wurde ausgepreist, Anleihen können wieder mit anderen Anlageklassen konkurrieren, da die Renditen gestiegen sind. Daher verlangen die Anleger:innen eine höhere Ertragsrendite, die das Gegenteil des KGV ist, um die mit dem Besitz von Aktien verbundenen Risiken auf sich nehmen zu können. Letztendlich führte dies zu der bereits angesprochenen Bewertungskompression.

Die Rendite 10-jähriger deutscher Staatsanleihen notiert zum ersten Mal seit 2019 im positiven Bereich. Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu; Quelle: Datastream

Es wäre jedoch falsch, vorschnell zu dem Schluss zu kommen, dass Aktien keine attraktive Anlage mehr sind. In der Vergangenheit waren Aktien eine der besten Anlageklassen, um sich gegen eine moderate Inflation abzusichern. Einer der Gründe, warum Dividendenaktien in diesem Jahr relativ gut abgeschnitten haben, liegt darin, dass die Anleger:innen davon ausgehen, dass die Ausschüttungen dieser Unternehmen die Inflation ausgleichen oder übertreffen werden und dass die Aktienkurse im Laufe der Zeit ebenfalls steigen werden. Diese Eigenschaften sind bei festverzinslichen Instrumenten nicht gegeben, wie der Name schon sagt. Außerdem sollte man nicht vergessen, dass Anleihen zwar heute höhere Renditen bieten, diese aber unter Berücksichtigung der aktuellen Inflationsraten bestenfalls mittelmäßig sind.

Im Vergleich zum letzten Jahrzehnt wird das Ende von TINA das Umfeld für Aktien schwieriger machen, aber Aktien sind noch lange nicht am Ende.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.