von Gerhard Winzer, Chefvolkswirt der Erste Asset Management.

Das erste Halbjahr 2019 ist vorbei. Auf dem Finanzmarkt verzeichneten viele Wertpapierklassen deutliche Kursanstiege. Gleichzeitig deutete die fallende Tendenz bei zahlreichen Wirtschaftsindikatoren auf eine Abschwächung des Wachstums des Bruttoinlandsproduktes hin. Lesen Sie in unserem Marktausblick, wie das zusammenpasst.

Stagnation im Fertigungssektor

Zwischen der 2. Jahreshälfte 2018 und dem 1. Quartal 2019 ist die Weltwirtschaft am Potenzial gewachsen. Das ist jener Wert, der langfristig erwartet werden kann – das heißt über einen Wirtschaftszyklus hinweg betrachtet. Das Potenzial-Wachstum liegt zwischen 2,5 und 3 Prozent. Der Gütersektor musste eine Abschwächung hinnehmen: Sowohl das Wachstum der Industrieproduktion als auch jenes der Unternehmensinvestitionen ist auf ein niedriges Niveau gefallen.

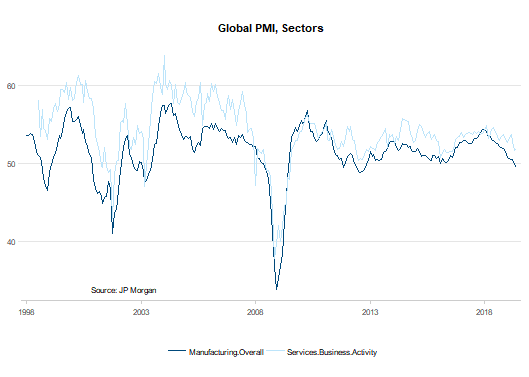

Die Güterexporte schrumpften sogar. Die Frühindikatoren für diese Sektoren, wie etwa der globale Einkaufsmanagerindex für den Fertigungssektor (siehe Grafik „Globaler Einkaufsmanagerindex, Sektoren“, Zeitreihe „Manufacturing Overall“, Quelle: JP Morgan) zeigen eine weitere Abschwächung in Richtung Stagnation an: für die Produktion und die Investitionen beziehungsweise eine weitere Schrumpfung der Güterexporte.

Erosion im Servicesektor

Im Unterschied dazu blieb der Servicesektor bis zum ersten Quartal vergleichsweise stark. Der globale Einkaufsmanagerindex für den Servicesektor ist im Juni zwar leicht angestiegen, der rückläufige Trend seit dem vergangenen Jahr ist aber eindeutig (siehe Grafik „Globaler Einkaufsmanagerindex, Sektoren“, Zeitreihe „Services Business Activity“, Quelle: JP Morgan).

Globaler Einkaufsmanagerindex, Sektoren

Quelle: JP Morgan. Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Quelle: JP Morgan. Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Wachstum unter Potenzial

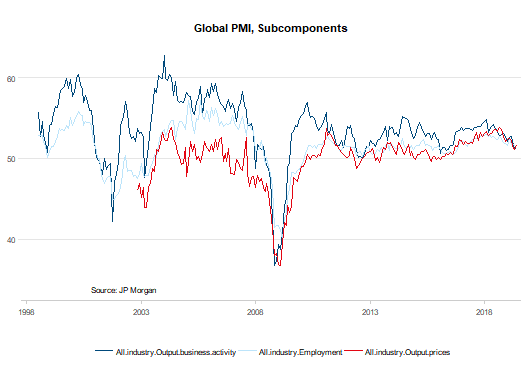

Betrachtet man die Unterkomponente „Output“ für die beiden Sektoren Fertigung und Services zusammen, schlägt der letzte Wert (51,2) ein Wachstum des realen globalen Bruttoinlandsproduktes zwischen 2,0 und 2,5 Prozent auf das Jahr hochgerechnet vor (siehe Grafik „Globaler Einkaufsmanagerindex, Unterkomponenten“, Zeitreihe „All-industry Output/business activity“).

Abschwächung des Beschäftigungswachstums

Der Arbeitsmarkt ist in vielen Teilen der Welt Dank der wirtschaftlichen Boom-Phase der vergangenen Jahre nach wie vor kräftig, sprich: die Arbeitslosenraten sind niedrig, und das Lohnwachstum steigt langsam aber doch an. Das unterstützt das Einkommens- und Konsumwachstum.

Allerdings sind auch hier Abschwächungstendenzen erkennbar (siehe Grafik „Globaler Einkaufsmanagerindex, Unterkomponenten“, Zeitreihe „ All-industry Employment). Sollte das Wirtschaftswachstum tatsächlich unter Potenzial fallen, würde das mit einer Abschwächung des Beschäftigungswachstums einhergehen.

Abwärtsdruck bei der Inflation

Die Inflationsraten in den entwickelten Volkswirtschaften sind niedrig. Gleichzeit fallen sowohl die markt- als auch die umfragebasierten Inflationsindikatoren (siehe Grafik „Globaler Einkaufsmanagerindex, Unterkomponenten“, Zeitreihe „All-industry Output Prices“).

Zusammen mit dem Wirtschaftswachstum unter dem Potenzial hat sich das Risikoprofil für den Inflationsausblick markant verschoben, nämlich von einer ansteigenden Inflation in Richtung einer fallenden Inflation.

Globaler Einkaufsmanagerindex, Unterkomponenten

Quelle: JP Morgan. Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Quelle: JP Morgan. Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Abnahme der politischen und geldpolitischen Risiken

Gleichzeitig haben aufgrund von zwei Entwicklungen die nach unten gerichteten Risiken abgenommen:

- Erstens wurde Ende Juni am Rande des G20-Treffens in Japan eine Wiederaufnahme der Verhandlungen zwischen China und den USA verkündet. Damit ist die Gefahr einer unmittelbaren Eskalation im Handels- und Technologiestreit vom Tisch. Bis auf weiteres werden die USA keine weiteren Zollanhebungen auf chinesische Importe vornehmen. Die mittel- und langfristigen Konfliktpotenziale bleiben natürlich bestehen.

- Zweitens haben zahlreiche Zentralbanken eine Veränderung der geldpolitischen Ausrichtung auf Lockerung vorgenommen. Für die USA werden Leitzinssenkungen im Ausmaß von insgesamt einem Prozentpunkt innerhalb eines Jahres in den Marktpreisen reflektiert. Eine Leitzinssenkung um 0,25 Prozentpunkte Ende Juli ist sehr wahrscheinlich. Noch vergangenen September ging man von Leitzinsanhebungen um insgesamt 0,8 Prozentpunkte aus.

Lockerung der Geldpolitik

Die bis Ende 2018 begonnene Normalisierung der Leitzinsen (Anhebungen) und der Zentralbankbilanz (Schrumpfung) stand im Widerspruch zur Konjunkturabschwächung.

Nunmehr deuten Zentralbanken Lockerungsschritte an beziehungsweise haben bereits einige Zentralbanken mit Leitzinssenkungen reagiert. Die verwendeten Argumente der Zentralbanken können in drei Kategorien unterteilt werden:

Erstens, geringer Spielraum

Der Abstand der Leitzinsen zur Zinsuntergrenze ist bei den meisten Zentralbanken gering. In der Vergangenheit reagierten Zentralbanken auf eine Rezession mit Leitzinssenkungen im Ausmaß von mehreren Prozentpunkten . Das ist nun nicht mehr möglich. Leitzinsen können nur noch in einem geringen Ausmaß in den negativen Bereich abgesenkt werden.

Zweitens, erhebliche Schätzfehler

Um die Kernvariablen Beschäftigung und Inflation zu prognostizieren, verwenden die Zentralbanken zahlreiche volkswirtschaftliche Modelle. Jede Modellprognose hat jedoch Schätzfehler. Darum blicken die Zentralbanken nicht nur auf Punktprognosen, sondern auch auf die Streuung und verwenden aufgrund der inhärenten Modellunsicherheit nicht nur ein sondern mehrere Modelle. Seit einigen Jahren treffen die vom Zustand des Arbeitsmarktes abgeleiteten Inflationsprognosen (Anstieg) nicht zu. Die sogenannte Phillips-Kurve (Zusammenhang von Inflation und Arbeitslosenrate) ist verstärkt einer kritischen Betrachtung ausgesetzt. Zudem ist die Modellierung eines Handelskonfliktes mit erheblicher Unsicherheit behaftet. Darüber hinaus gibt es eine große Bandbreite bei der Schätzung des neutralen Leitzinssatzes. Das ist jener Zinssatz der weder dämpfend noch unterstützend auf das Wirtschaftswachstum wirkt. Die ersten beiden Punkte implizieren rascher als früher auf eine Eintrübung des Umfeldes zu reagieren.

Drittens, Veränderung der Reaktion

Wie soll die Zentralbank auf das volkswirtschaftliche Umfeld reagieren? Aktuell geht es vor allem um die Frage, ob die Vergangenheit berücksichtigt werden soll. In vielen Ländern war die Inflation über Jahre hinweg unter dem Inflationsziel der jeweiligen Zentralbank. Wenn das langfristige Inflationsziel der Zentralbank erreicht werden soll (oftmals bei 2 Prozent), würde das eine angestrebte Inflation für die kommenden Jahren erforderlich machen, die über dem Inflationsziel liegt. Wenn die Zentralbanken tatsächlich auf eine solche Sichtweise umstellen, würde das eine noch lockerere geldpolitische Haltung bedeuten.

Marktausblick

Die wichtigsten Gründe für die umfassenden Kursanstiege können mit der vergleichsweise frühen Reaktion der Zentralbanken auf die Eintrübung des volkswirtschaftlichen Umfelds sowie dem „Waffenstillstand“ zwischen den USA und China erklärt werden. Für den Marktausblick auf des 2. Halbjahr geht es vor allem um eine Frage: Wie kräftig wird der schwache Gütersektor den Servicesektor, die Beschäftigung und die Inflation beeinflußen?

Dies wird die Gewinnentwicklung der Unternehmen maßgeblich beeinflussen. Im 4. Quartal 2018 und im 1. Quartal 2019 sind die Gewinne geschrumpft. Solange es die Zentralbanken schaffen, das Wirtschaftswachstum etwas unter dem Potenzial zu stabilisieren und kein externer Schock eintritt (Handelsstreit, „harter“ Brexit, Krieg mit dem Iran), bleibt der Ausblick vorsichtig optimistisch für die risikobehafteten Wertpapierklassen (Aktien, Anleihen mit höherem Kreditrisiko, Unternehmensanleihen). Mit einer Fortsetzung der überdurchschnittlichen Kursanstiege sollte jedoch nicht gerechnet werden.

Wichtige rechtliche Hinweise

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.