Anton Hauser verfügt über langjährige Erfahrung als Senior Fondsmanager des ERSTE BOND DANUBIA. Der Experte für zentral- und osteuropäische Staatsanleihen wurde mehrfach national und international ausgezeichnet. Im Interview erläutert er das schwierige erste Halbjahr 2018 und zeigt mögliche Entwicklungen auf.

Die Anleihenmärkte in Zentral- und Osteuropa gerieten in den letzten Monaten deutlich unter Druck. Welche Faktoren waren dafür ausschlaggebend?

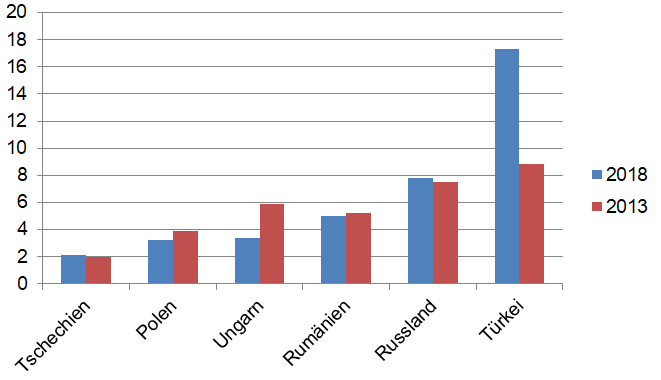

Den Anstieg der Anleihen-Renditen (siehe Tabelle) und die Währungsverluste gegenüber dem Euro in Zentral- und Osteuropa haben sowohl länderspezifische Einflussfaktoren als auch geopolitische Faktoren wie z.B. die Preisentwicklung der Rohstoffe verursacht. Die straffere Geldpolitik der US-Notenbank sowie ein näher kommendes Ende des Anleihen-Kaufprogramms der Europäischen Zentralbank führten zu Kapital-Abflüssen aus den Schwellenländern (Emerging Markets-Fonds). Dadurch ist der Druck auf Anlagen in der Region Zentral- und Osteuropa gestiegen. Zudem hat sich eine mögliche Kürzung von Transferzahlungen im neuen EU-Budget negativ ausgewirkt.

Rendite 10-jähriger Staatsanleihen im Vergleich

(Angaben in Prozent)

Quelle: Bloomberg, 20. Juli 2018

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Wie groß ist die Gefahr, dass die Inflation ausufert?

In den zentraleuropäischen Ländern sind zurzeit keine großen makroökonomischen Ungleichgewichte vorhanden. Der Anstieg der Inflationsraten – herausragend dabei ist jene der Türkei mit über 15 Prozent (Quelle Bloomberg, 20.7.2018) – ist trotz der starken Lohnerhöhungen vor allem durch den Ölpreis-Anstieg verursacht worden. Wir erwarten in der Zukunft keine große Beschleunigung bei den Kerninflationsraten der Region. Entsprechend gehen wir nur von moderaten Zinsanhebungen aus und erachten den letzten Abverkauf als übertrieben.

Sie investieren neben den neuen EU-Ländern auch in Anleihen der Türkei und Russland. Wie hoch ist die Gewichtung und welche Einschätzung haben Sie für Anleihen aus diesen Ländern?

Das Gewicht von russischen Anleihen im Fonds beträgt 13%, das von türkischen Anleihen 14% (per Juli 2018, Quelle: Erste AM Fondsmanagement)

In Russland stellt sich die Situation weitgehend stabil dar. Während die Verschuldungsniveaus niedrig sind, unterstützen die hohen Ölpreise das Wirtschaftswachstum. Wegen der Sanktionen gibt es außerdem wenige Neuemissionen. Anleihen, die fällig werden, werden in bereits bestehende Anleihen reinvestiert. Aufgrund dieser Faktoren sollten sich russische Anleihen in nächster Zukunft relativ gut entwickeln.

In der Türkei muss die Lage hingegen als schwierig bezeichnet werden. Ein massives Leistungsbilanzdefizit, hohe kurzfristige Verschuldung, eine zu lockere Geldpolitik verbunden mit einem hohen politischen Risiko haben zu einer Vertrauenskrise geführt und türkische Anleihen bzw. die Währung unter Druck gesetzt. Zurzeit gibt es noch kaum Hinweise, wie die Wirtschaftspolitik im neuen Präsidialsystem ausgestaltet sein wird. Die jüngste Entscheidung der Nationalbank, die Zinsen angesichts der hohen Inflation nicht zu erhöhen, war überraschend und ließ viele Fragen offen. Dementsprechend hoch ist die Unsicherheit am türkischen Kapitalmarkt. Andererseits darf man als Fondsmanager die hohen Renditen bei einer schon stark gefallenen Währung nicht außer Acht lassen. Schlussendlich muss auch erwähnt werden, dass die Türkei historische Erfahrung im Umgang mit höherer Inflation hat und für ihre unkonventionelle Geld- und Fiskalpolitik bekannt ist.

In der Historie der zentral- und osteuropäischen Anleihen gab es immer wieder Phasen, wo die Anleihenkurse nachgaben. Sollte man den jüngsten Kursrückgang für Zukäufe nutzen?

Kursrückgänge sorgen dafür, dass die erwarteten Renditen steigen. Historisch war es in der Regel so, dass sich diese erwarteten Renditen in den tatsächlich erreichten Renditen sehr gut widerspiegelten. Wir erwarten, dass es dieses Mal nicht anders sein wird.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Dieser Beitrag erschien zuerst im Blog der Erste Asset Management.

Mehr Informationen zur Produktpalette der Erste Asset Management finden Sie unter www.erste-am.at.